Märkte

Kommt die US-Rezession?

Wir erwarten weiterhin ein Abgleiten der US-Konjunktur 2024 in die Rezession und dass die Fed in Reaktion darauf ihren Leitzins um 100 Basispunkte senken wird. Allerdings müssen wir konstatieren: Die Konjunkturaussicht ist unsicher. Angesichts der Tatsache, dass der Markt derzeit sehr deutlich dieses Szenario ausgepreist hat, wäre eine zu aggressive Prognose unangebracht.

US-Konjunktur deutlich robuster als von uns erwartet …

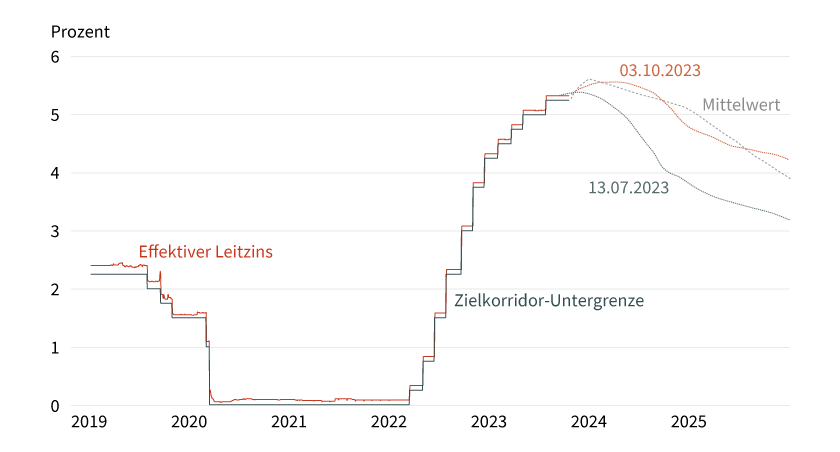

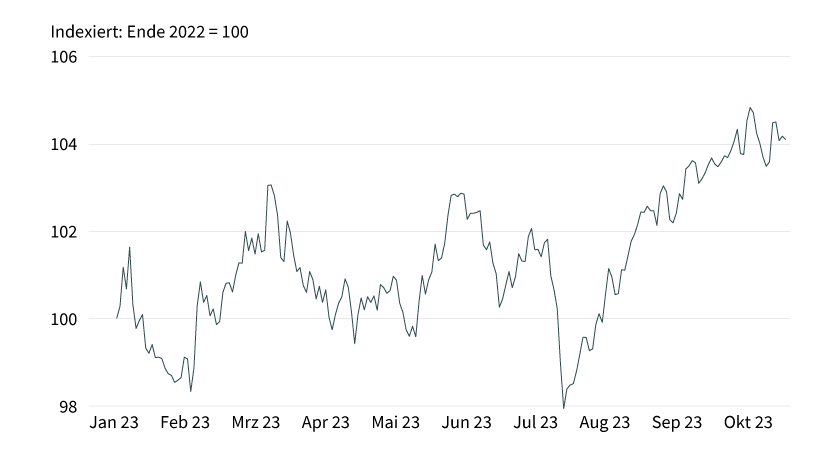

Eigentlich hatten wir angenommen, dass zum jetzigen Zeitpunkt Hinweise auf eine Rezession in den USA schon stärker sichtbar wären. Doch so ist es nicht gekommen. Noch zeigt die US-Volkswirtschaft keine Anzeichen von Schwäche. Entsprechend dürften viele Marktteilnehmer ihre Erwartung einer Rezession ad acta gelegt haben und entsprechend wurde in diesem Zeitraum eine deutlich aggressivere Fed eingepreist (siehe Grafik 1). Weil ohne US-Rezession die Fed (a) eine restriktivere Geldpolitik fahren kann (denn Rücksicht auf den Arbeitsmarkt ist dann nicht nötig) und (b) eine restriktive Geldpolitik fahren muss (denn der Inflationsdruck dürfte in solch einem Szenario wieder zunehmen). Und daher darf es nicht verwundern, wie deutlich der US-Dollar im Spätsommer zulegen konnte. Zwischen Mitte Juli und Anfang Oktober gewann er gegenüber dem Durchschnitt der G10-Währungen mehr als 7 Prozent (siehe Grafik 2).

Seit Anfang Oktober hat der US-Dollar Teile seiner Gewinne wieder abgegeben. Wir interpretieren das als Zeichen für eine extrem weit gelaufene US-Dollar-Stärke. Selbst Daten, die die in den starken US-Dollar-Kursen implizite Marktsicht unterstützen (wie der September-Arbeitsmarktbericht) können dem US-Dollar keinen weiteren Auftrieb mehr verleihen.

… dennoch erwarten wir weiterhin eine US-Rezession

Wir halten – offensichtlich im Gegensatz zum Markt – an unserer Prognose einer US-Rezession fest. Die bislang nicht erkennbaren Anzeichen sind aus unserer Sicht ein schwaches Argument. Insbesondere ist nicht verwunderlich, dass am Arbeitsmarkt keine Spuren sichtbar werden. Unsere Prognose einer Rezession stützt sich auf die Beobachtung, dass auf kräftige Leitzinserhöhungen gewöhnlich ein Abschwung der Wirtschaft folgt. Auslöser ist dabei nicht der Arbeitsmarkt. Der ist eher spätes Opfer eines Rezessionsbeginns.

Nach solch einem rasanten und ausgeprägten Zinserhöhungszyklus, wie ihn die Fed seit Anfang 2022 hingelegt hat, entsteht eine Rezession eher in zinssensitiven Bereichen: zum Beispiel beim Bau, wo die gestiegenen Hypothekenzinsen wirken, oder beim Konsum, der durch steigende Kreditkartenzinsen belastet wird. In beiden Bereichen erwarten wir Potenzial für deutliche Rücksetzer, die zumindest für eine milde Rezession ausreichen dürften.

Beizeiten hören sich die Mitglieder des FOMC (Federal Open Market Committee) der Fed recht falkenhaft an. Man mag daraus schließen, dass selbst bei milder Rezession die straffe Ausrichtung der Geldpolitik beibehalten würde. Wir sind weniger optimistisch. Bei sich verschlechternden ökonomischen Rahmenbedingungen, insbesondere selbst bei einem moderaten Anstieg der Arbeitslosigkeit, werden die falkenhaften Fed-Aussagen der Vergangenheit wenig nützen. Allein schon politische Rücksichtnahmen im Wahljahr 2024, vor allem aber der seit vielen Jahren verstärkte Fokus der Fed auf realwirtschaftliche Stabilisierung, dürften zu deutlichen Zinssenkungen führen. Wir erwarten für den Jahresverlauf 2024 eine Rückführung des US-Leitzinses in den Bereich um 4½ Prozent. Das ist mehr als die Fed selbst erwartet. Die Folge wäre wahrscheinlich eine recht deutliche US-Dollar-Schwäche. Gerade weil der Markt derzeit so deutlich eine US-Rezession ausgepreist hat und weil die Fed vielen derzeit als grundsätzlich falkenhaft erscheint, würde eine Enttäuschung in beiden Fragen wohl den US-Dollar recht deutlich belasten.

Dennoch enthält unser Prognosetableau weniger US-Dollar-Schwäche als bislang. Denn wir müssen zugeben, dass der US-Konjunkturausblick unsicherer geworden ist. Jedes Quartal, in dem die US-Rezession nicht kommt, erhöht logischerweise die Wahrscheinlichkeit, dass sie doch ausbleiben könnte. Kommt es 2024 zur Rezession in den USA und senkt die Fed wie erwartet ihren Leitzins deutlich, glauben wir weiterhin an einen Anstieg des Euro/US-Dollar-Wechselkurses im Bereich um 1,1. Wir haben derzeit in der Spitze nur einen Wert von 1,12 eingetragen, was der Tatsache geschuldet ist, dass die Risiken für dieses Szenario zugenommen haben.

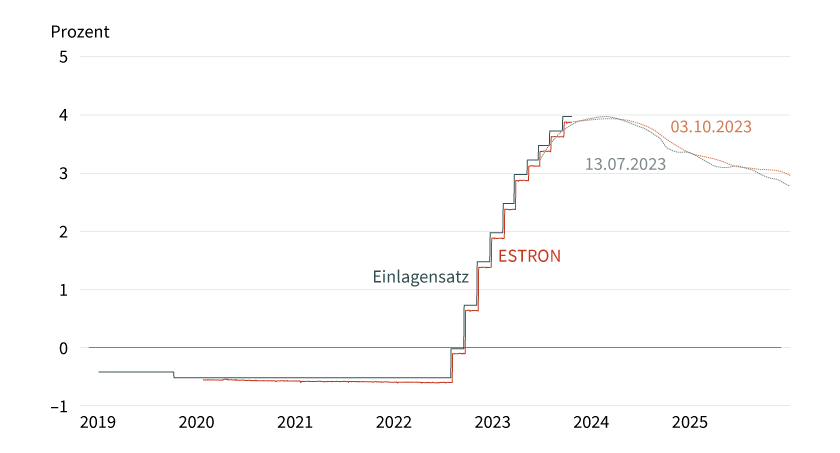

EZB dürfte keinen Spielraum für Zinssenkungen haben

Wir erwarten, dass trotz milder Euroraum-Rezession und trotz Rückgang der Euroraum-Inflationsrate in die Nähe des 2-Prozent-Ziels die EZB 2024 keinen Spielraum für Zinssenkungen haben wird. Denn nach unserer Sicht dürfte die Kerninflationsrate hartnäckig im Bereich über 3 Prozent verharren.

Zunächst mag diese Kombination zu Eurostärke führen. Dass die EZB trotz Rezession und trotz fallender Inflation an einem relativ hohen Leitzinsniveau festhält, dürfte all diejenigen in Euro-positive Richtung überraschen, die Europas Zentralbank einen taubenhaften Bias unterstellen. Und das dürfte den Euro stärken.

Freilich kann diese Euro-positive Sicht auch schnell erschüttert werden. Wenn nämlich der Trend fallender Inflationsraten im Euroraum ausläuft, dürfte schnell klar werden, dass das Bild einer falkenhaften EZB nicht zu halten sein wird. Wir rechnen daher für die zweite Jahreshälfte 2024 damit, dass der Euro nicht alle vorherige Stärke wird verteidigen können.

Produktidee: Optionsscheine auf den EURo/US-Dollar-Wechselkurs

Sie möchten von der künftigen Wertentwicklung des Euro/US-Dollar-Wechselkurses profitieren? Mit BEST Turbo-Optionsscheinen und Faktor-Optionsscheinen von Société Générale haben Sie die Möglichkeit, überproportional an Kursveränderungen zu partizipieren. Ein Überblick über das gesamte Spektrum an Produkten auf Währungen steht Ihnen im Internet unter www.sg-zertifikate.de zur Verfügung.

BEST Turbo-Optionsscheine

|

WKN |

Basiswert |

Typ |

Basispreis/Knock-Out-Barriere |

Hebel |

Laufzeit |

Geld-/Briefkurs |

|---|---|---|---|---|---|---|

|

EUR/USD |

Call |

0,8492 USD |

5,0 |

Unbegrenzt |

20,04/20,05 EUR |

|

|

EUR/USD |

Call |

0,9431 USD |

8,9 |

Unbegrenzt |

11,21/11,22 EUR |

|

|

EUR/USD |

Call |

0,9835 USD |

13,5 |

Unbegrenzt |

7,40/7,41 EUR |

|

|

EUR/USD |

Put |

1,2681 USD |

5,2 |

Unbegrenzt |

19,33/19,34 EUR |

|

|

EUR/USD |

Put |

1,1759 USD |

9,4 |

Unbegrenzt |

10,56/10,66 EUR |

|

|

EUR/USD |

Put |

1,1340 USD |

15,0 |

Unbegrenzt |

6,68/6,69 EUR |

Faktor-Optionsscheine

|

WKN |

Basiswert |

Strategie |

Faktor |

Laufzeit |

Geld-/Briefkurs |

|---|---|---|---|---|---|

|

EUR/USD |

Long |

2 |

Unbegrenzt |

21,22/21,24 EUR |

|

|

EUR/USD |

Long |

5 |

Unbegrenzt |

21,47/21,52 EUR |

|

|

EUR/USD |

Long |

10 |

Unbegrenzt |

18,96/19,04 EUR |

|

|

EUR/USD |

Short |

–2 |

Unbegrenzt |

18,65/18,67 EUR |

|

|

EUR/USD |

Short |

–5 |

Unbegrenzt |

15,57/15,61 EUR |

|

|

EUR/USD |

Short |

–10 |

Unbegrenzt |

11,90/11,95 EUR |

Stand: 24. Oktober 2023; Quelle: Société Générale

Die Darstellung der genannten Produkte erfolgt zu Informationszwecken lediglich in Kurzform und stellt einen Auszug aus dem Gesamtangebot von Société Générale sowie keine Anlageempfehlung dar. Die maßgeblichen Produktinformationen stehen im Internet unter www.sg-zertifikate.de zur Verfügung. Den Basisprospekt sowie die Endgültigen Bedingungen und die Basisinformationsblätter erhalten Sie bei Klick auf die WKN. Sie sind im Begriff, ein komplexes Produkt zu erwerben, das nicht einfach ist und schwer zu verstehen sein kann. Bitte beachten Sie, dass bestimmte Produkte nur für kurzfristige Anlagezeiträume geeignet sind. Wir empfehlen Interessenten und potenziellen Anlegern, den Basisprospekt und die Endgültigen Bedingungen zu lesen, bevor sie eine Anlageentscheidung treffen, um sich möglichst umfassend über die potenziellen Risiken und Chancen des Wertpapiers zu informieren, insbesondere, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollends zu verstehen. Die Billigung des Basisprospekts durch die Bundesanstalt für Finanzdienstleistungsaufsicht ist nicht als ihre Befürwortung der angebotenen Wertpapiere zu verstehen.