Titelthema

Die »Glorreichen Sieben« – Im Galopp durch die Märkte

Einprägsame Produktnamen oder Slogans sind nicht nur in der Welt der Markenartikel en vogue. Auch in der Finanzindustrie wird gern damit gearbeitet. Nach den FANGs (Facebook, Amazon, Netflix und Google) lautet der derzeitige Renner unter den einprägsamen Bezeichnungen: »Glorreiche Sieben« (G7). Das Synonym für sieben Unternehmen, namentlich Apple, Microsoft, Amazon, NVIDIA, Alphabet, Meta und Tesla, die wie die Helden im namensgebenden Film durch die Prärie galoppieren und (dem Anleger) Gutes tun. Nun sind die »Glorreichen Sieben« in erster Linie kein zu vermarktendes Produkt, sondern sie reiten bereits seit Monaten durch die

Finanzberichterstattung als Synonym für bahnbrechende Technologien – hauptsächlich für das Thema Künstliche Intelligenz (KI).

Dem Markt davongeritten

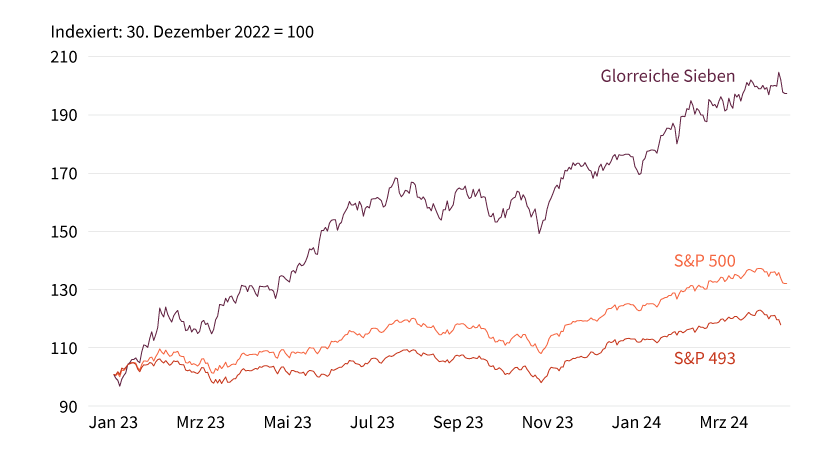

Die große Aufmerksamkeit für diese Titel ist dabei auch ihrem Erfolg geschuldet. Denn diese sieben Werte haben mittlerweile Börsenwerte erreicht, die man ohne Übertreibung als schwindelerregend bezeichnen kann, und der zusammengelegte Börsenwert übersteigt das Bruttosozialprodukt der meisten Länder dieser Welt um ein Vielfaches. Obwohl es zwischenzeitlich deutliche Rückschläge gab – der Ukraine-Krieg, Inflationssorgen und steigende Zinsen sorgten im Jahr 2022 für einen Kursrückgang der G7 von rund 45 Prozent (!) – ist die Performance seit 2023 wieder eindrucksvoll.

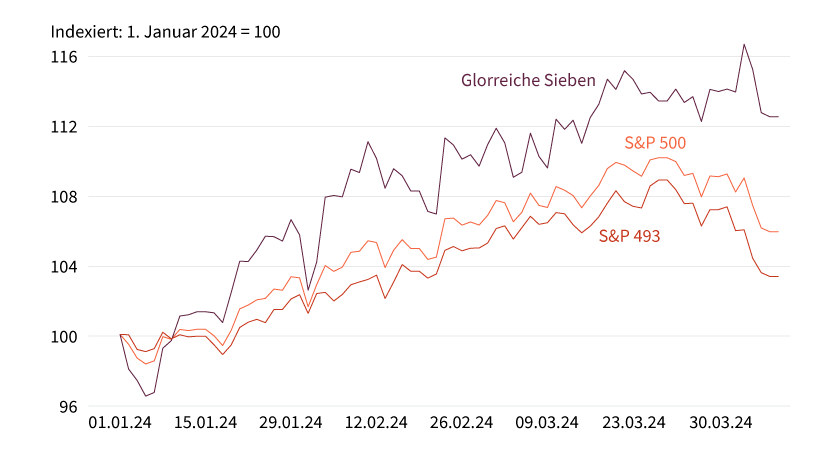

Die Performance in diesem Jahr zeigt sich dagegen – zumindest bis jetzt – etwas weniger dynamisch als in den Vorjahren (siehe Grafik 2).

Grafik 1: Dem Markt 2023 davongeritten

Kursentwicklung G7 versus S&P 500 und S&P 500 ex G7

Stand: 12. April 2024; Quelle: Bloomberg, Commerzbank Research

Frühere Wertentwicklungen sind kein Indikator für die künftige Wertentwicklung. Weitere Informationen

zu der hier dargestellten Wertentwicklung entnehmen Sie bitte den Angaben unter Rechtliche Hinweise.

Grafik 2: Dynamik nimmt seit Jahresanfang 2024 ab

Kursentwicklung G7 versus S&P 500 und S&P 500 ex G7

Stand: 12. April 2024; Quelle: Bloomberg, Commerzbank Research

Frühere Wertentwicklungen sind kein Indikator für die künftige Wertentwicklung. Weitere Informationen

zu der hier dargestellten Wertentwicklung entnehmen Sie bitte den Angaben unter Rechtliche Hinweise.

Starker Einfluss auf die Indizes

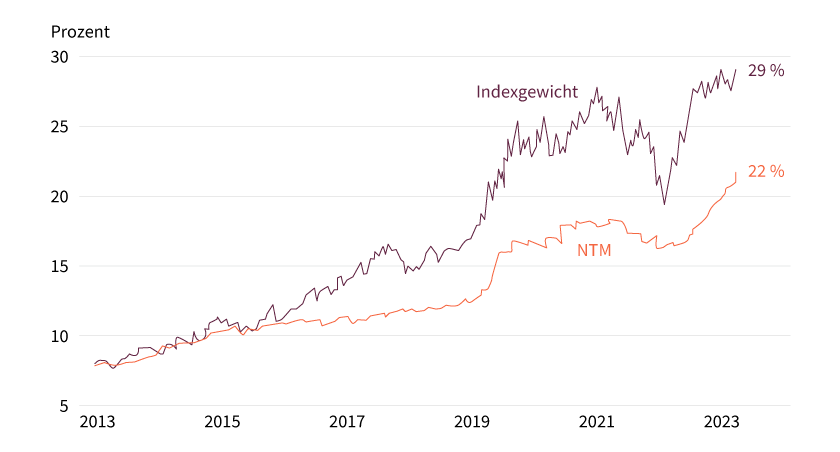

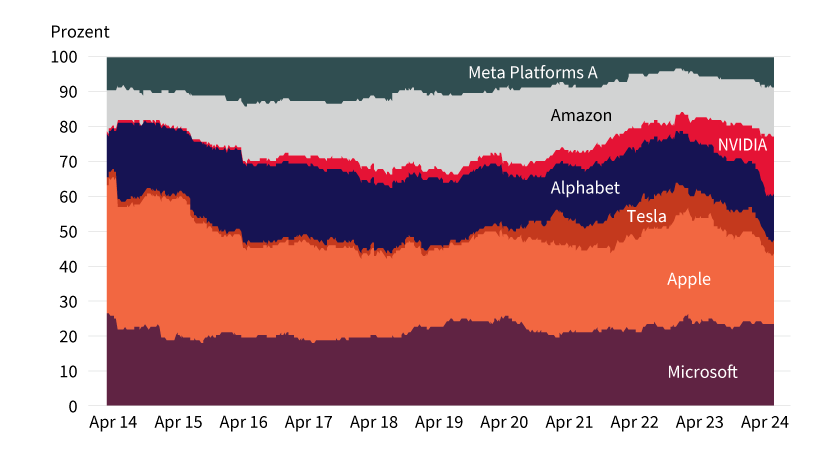

Anleger schauen auf Indizes wie den DAX oder den S&P 500, um einen Eindruck vom »Börsengeschehen« insgesamt zu bekommen. Allerdings sind fast alle bekannten Indizes marktkapitalisierungsgewichtet, das heißt, dass je »schwerer« ein Titel ist (Börsenwert), desto größer ist sein Gewicht im Index. Mit weiteren Kurssteigerungen bekommt er einen immer größeren Einfluss auf den Index. Manche Indizes haben deshalb Maximalgewichte für Einzelwerte, um diesen Einfluss zu limitieren, aber als Gruppe zusammengerechnet ist der Einfluss der G7 immens. Das hat Folgen für den Anleger, der über einen breiten Index sein Engagement diversifizieren will, aber feststellen muss, dass rund 30 Prozent des S&P 500 auf die »Glorreichen Sieben« entfallen. Das kann ungünstig oder zumindest ungewollt sein (siehe Grafik 3).

Die Stärke der »Glorreichen Sieben« als Team

Wie im Film, in dem die »Glorreichen Sieben« sehr unterschiedlicher Natur sind, verschiedenste Fähigkeiten haben und trotzdem eine starke Einheit bilden, so stellt sich das auch bei den sieben Unternehmen dar. Nichtsdestoweniger verbindet alle sieben das derzeit an den Börsen als disruptiv eingeschätzte Wachstumsthema Künstliche Intelligenz (KI), entweder als Lieferant für die nötige Infrastruktur (NVIDIA) oder als potenzieller Nutzer (zum Beispiel Apple, Microsoft), um weiteres Unternehmenswachstum zu generieren.

Aber wie stark sind sie als Team? Um das zu beleuchten, haben wir aus den sieben Unternehmen eine Einheit bzw. einen Index gebildet, das heißt ihre verschiedensten Finanzkennzahlen aggregiert und anhand der Marktkapitalisierung gewichtet (so wie es auch bei den meisten Aktienindizes wie zum Beispiel beim S&P 500 gemacht wird). Die einzelnen Kennzahlen spiegeln im Zeitablauf die Markterwartungen der nächsten zwölf Monate wider. Das ist deswegen wichtig, da diese Erwartungen die Aktienkurse bestimmen.

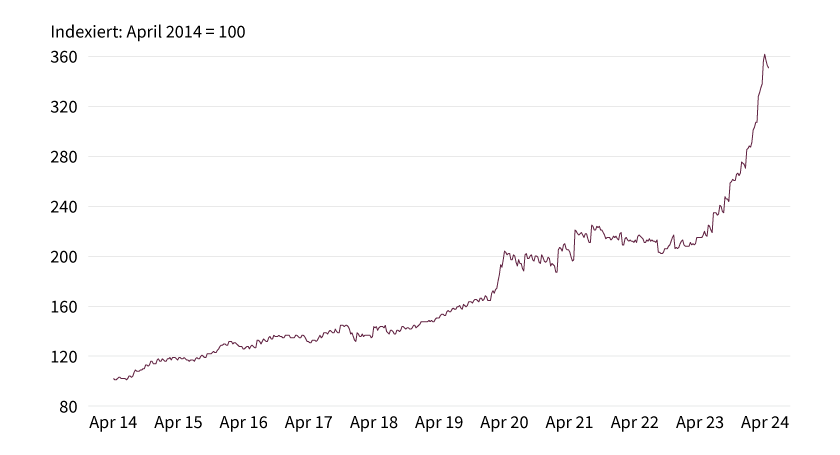

Was die »Glorreichen Sieben« als Index im Wesentlichen auszeichnet, ist das außerordentliche erwartete Gewinnwachstum. Das sieht man deutlich, wenn man ihre aggregierten Gewinnerwartungen denen des breiten amerikanischen Aktienindex S&P 500 gegenüberstellt. In den vergangenen zehn Jahren wuchsen sie schneller als die des S&P 500. Insbesondere seit der Zunahme des KI-Booms Mitte 2023 ist der Verlauf überproportional (siehe Grafik 4).

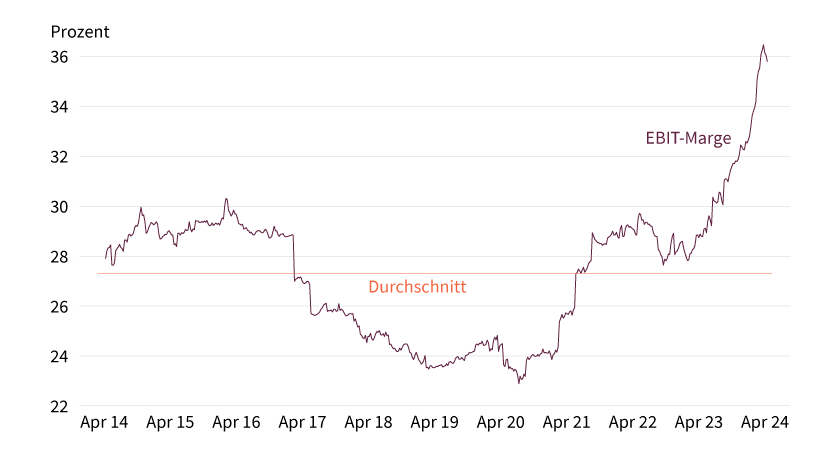

Damit einhergehend stiegen auch die Erwartungen bezüglich der Rentabilität in ungeahnte Höhen. Das ist gut ablesbar an der operativen Marge (EBIT-Marge), bei der die erwarteten operativen Erträge (EBIT) dem erwarteten Umsatz gegenübergestellt werden. Mit einer erwarteten Marge von fast 36 Prozent konnte der Index seit dem Tiefpunkt Mitte 2020 um signifikante 13 Prozentpunkte zulegen und befindet sich momentan weit über dem Durchschnitt der vergangenen zehn Jahre (siehe Grafik 5).

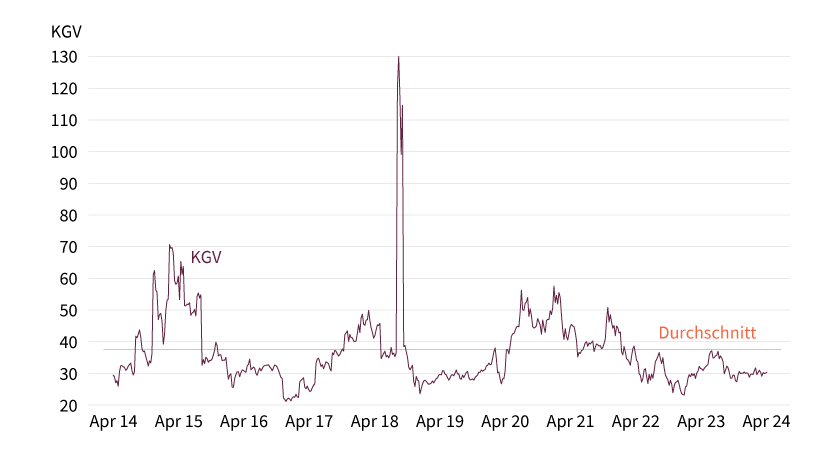

Angesichts dieser hohen Ertragserwartungen drängt sich die Frage auf, ob das Team bzw. der Index der »Glorreichen Sieben« nicht schon insgesamt zu teuer ist, um sich gegen die Schurken zu engagieren (um bei der Filmgeschichte zu bleiben). Zieht man das Kurs-Gewinn-Verhältnis (KGV) als Bewertungsmaßstab heran, so ist der Index der »Glorreichen Sieben« auf Basis der erwarteten Gewinne in den nächsten zwölf Monaten bei Weitem nicht überbewertet. Das Gegenteil scheint der Fall, da das KGV klar unter dem Durchschnitt der vergangenen zehn Jahre liegt. Dabei darf aber nicht vergessen werden, dass diese Bewertung auf relativ hohen Ertragserwartungen basiert, die es von den Unternehmen zu erfüllen gilt (siehe Grafik 6).

Wer ist der Anführer bzw. das gereifteste Mitglied der »Glorreichen Sieben«?

Wenn es nur um die schiere Größe, also die Marktkapitalisierung der einzelnen Mitglieder der »Glorreichen Sieben« gehen würde, dann wäre der Anführer klar Microsoft. Innerhalb des Index hat das Unternehmen ein momentanes Gewicht von über 23 Prozent, dicht gefolgt von Apple mit etwas über 20 Prozent. Das Schlusslicht bildet derzeit Tesla, das nur noch einen Anteil von knapp 4 Prozent am Index besitzt. Am meisten zugelegt hat NVIDIA in den vergangenen zwei Jahren und erreicht ein Indexgewicht von mittlerweile über 16 Prozent (siehe Grafik 7).

Aus unserer Sicht ist schiere Größe nicht der wichtigste Faktor, um den Anführer der »Glorreichen Sieben« zu benennen. Entscheidend ist, welches der Unternehmen im Moment das größte Wachstumspotenzial besitzt und die Erwartungen auch erfüllt. Dies ist weiterhin klar der Chipdesigner NVIDIA, wenn man die Tabelle der erwarteten Finanzkennzahlen betrachtet (siehe Tabelle 1).

Stand: 12. April 2024; Quelle: LSEG-Datastream, Commerzbank Research. Prognosen sind kein Indikator für die künftige Entwicklung. *Alphabet mit Aktiengattung A und C; Maximum/Periode dunkel unterlegt, Minimum/Periode hell unterlegt

Egal, ob es sich um Umsatz-, EBIT- oder Margenerwartungen handelt, NVIDIA stellt mit Hinblick der Veränderungsraten das Unternehmen dar, dem weiterhin das größte Wachstumspotenzial (dunkel unterlegt) unterstellt wird. Allein die Erwartungen des operativen Ertrags (EBIT) für die nächsten zwölf Monate sind in den vergangenen drei Monaten um fast 30 Prozent gestiegen, in den vergangenen zwölf Monaten sogar um fast 460 Prozent. Zudem sind die bisherigen Erwartungen konstant klar übertroffen worden, was die Zahlen des vierten Quartals gezeigt haben.

Nichtsdestoweniger, neben dem Anführer mit dem größten Wachstumspotenzial gibt es in jeder Gruppe – da sind die »Glorreichen Sieben« im Film wie auch als Gruppe von Unternehmen keine Ausnahme – auch immer einen Akteur oder in diesem Fall ein Unternehmen, das schon etwas »gereifter« ist. Also ein Unternehmen mit großer Erfahrung, aber weniger Wachstumspotenzial. Das ist nicht negativ gemeint, so ist nun mal der normale Lauf eines Unternehmens, dessen Vorteil, als erstes in den Markt eingetreten zu sein, langsam schwindet. Es sei denn, es kommt die nächste Innovation, um das Wachstumspotenzial wieder zu erhöhen.

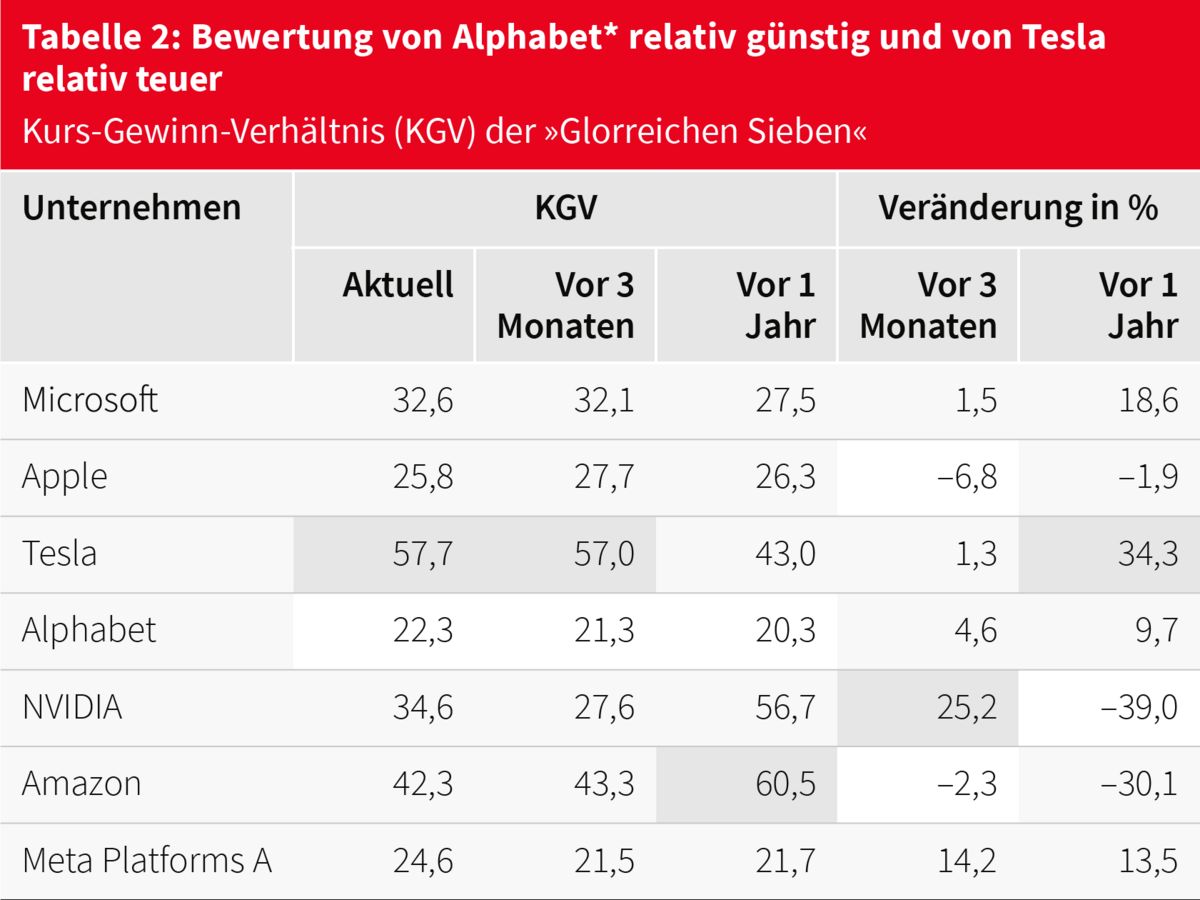

Dieser Fall trifft zum Beispiel auf Tesla zu. Egal, ob es sich um Umsatz-, EBIT- oder Margenerwartungen handelt, Tesla stellt mit Hinblick der Veränderungsraten das Unternehmen dar, das momentan das kleinste bzw. negative Wachstumspotenzial (hell unterlegt) gemäß den Markterwartungen zu besitzen scheint. Der Hauptgrund ist die stark zunehmende Konkurrenz im Bereich der elektrisch betriebenen Personenautos, was auf die Margen drückt. Zudem schwindet auch ein wenig die Innovationskraft, insbesondere wenn man den Bereich autonomes Fahren betrachtet. Das kann sich mit dem Einsatz Künstlicher Intelligenz wieder ändern, ist aber bis auf Weiteres nicht absehbar. Die Wachstumserwartungen der Gewinne haben naturgemäß starken Einfluss auf die Bewertung der einzelnen Unternehmen der »Glorreichen Sieben«, wobei Tesla erneut klar aus dem Rahmen fällt (siehe Tabelle 2).

Stand: 12. April 2024; Quelle: LSEG-Datastream, Commerzbank Research *Alphabet mit Aktiengattung A und C; Maximum/Periode dunkel unterlegt, Minimum/Periode hell unterlegt

Zieht man das Kurs-Gewinn-Verhältnis als Bewertungsmaßstab heran, erscheint momentan Alphabet auf Basis der erwarteten Gewinne in den nächsten zwölf Monaten als das günstigste Unternehmen innerhalb der »Glorreichen Sieben«. Auf der anderen Seite hat Tesla die höchste Bewertung. Im Vergleich zum Vorjahreszeitpunkt sind die KGV-Bewertungen aller Unternehmen gestiegen, mit Ausnahme von Amazon, Apple und NVIDIA. Insbesondere bei NVIDIA und Amazon stieg das erwartete Gewinnwachstum schneller als der Kurs, das heißt, diese beiden sind gegenwärtig die dynamischsten Unternehmen hinsichtlich Gewinnpotenzial bzw. -erwartungen.

Wie geht es weiter?

Im Film erleben nur drei der ursprünglich sieben Reiter den Abspann. Das erscheint angesichts der Allgegenwart von Produkten und Dienstleistungen der Sieben kein greifbares Szenario. Eher scheint in einem dynamischen Technologieumfeld Unterstützung durch weitere Akteure wahrscheinlich.

Eines dürfte klar sein: Das Thema KI wird die Welt und die Märkte noch lange beschäftigen. Die möglichen Produktivitätsfortschritte für die gesamte Wirtschaft scheinen enorm, die möglichen Veränderungen – welche Branchen entstehen neu, welche gewinnen, welche verlieren – auch. Letztendlich kann ein auf KI basierender Produktivitätsschub aber dafür sorgen, dass in eine zuvor stagnierende Wirtschaft wieder frischer Schwung kommt.

Auch das Thema Energiewende bleibt ein Dauerbrenner, auch wenn sich unter den »Glorreichen Sieben« hier nur Tesla – zumindest ansatzweise – in diese Schublade stecken lässt. Aber KI-Einsatz zur Problemlösung kann auch hier optimieren oder entscheidende Innovationen beschleunigen.

An den Finanzmärkten gilt es zu erkennen, wer genau die Verlierer und Gewinner solcher disruptiven Entwicklungen sind. Dabei kommt einem das Bild aus der Zeit des Goldrauschs Ende des 19. Jahrhunderts in den Sinn. Die meisten der Schürfer machten nicht das große Geld; das meiste Geld verdienten diejenigen, die Schaufeln verkauften.

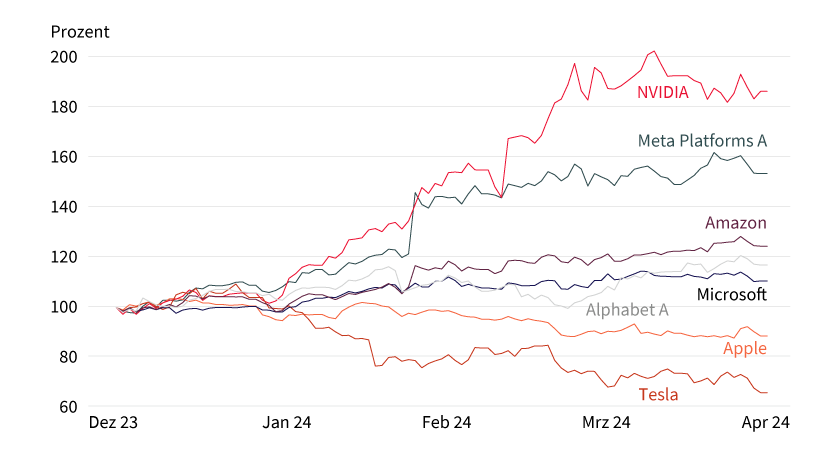

Derzeit ist das am Aktienmarkt nicht anders. Die »Schaufellieferanten«, sprich zum Beispiel die Hersteller spezieller Mikrochips, ohne die bei KI nichts läuft, stehen besonders stark im Rampenlicht. Das zeigt sich auch bei den »Glorreichen Sieben«. Aus der zunächst zusammen galoppierenden Gruppe von Reitern sind nicht mehr alle gleichauf (siehe Grafik 8).

Grafik 8: Die Einheit der »Glorreichen Sieben« bröckelt

Kursentwicklung der »Glorreichen Sieben« (indexiert: 1. Dezember 2023 = 100)

Stand: 12. April 2024; Quelle: LSEG-Datastream, Commerzbank Research

Frühere Wertentwicklungen sind kein Indikator für die künftige Wertentwicklung. Weitere Informationen

zu der hier dargestellten Wertentwicklung entnehmen Sie bitte den Angaben unter Rechtliche Hinweise.

Während die unumstrittenen Stars NVIDIA und Meta die Zügel fest in der Hand halten, stellt sich bei Tesla die Frage, ob das disruptive Potenzial nicht vielleicht doch mit zu vielen Vorschusslorbeeren bedacht wurde. Neben Apple, das zuletzt nur wenig glänzte, konnte Tesla bei den jüngsten Zahlen für das vierte Quartal 2023 nicht überzeugen. Vielleicht ist Tesla am Ende doch »nur« ein (innovativer) Autohersteller?

Fazit

Für die »Glorreichen Sieben« als Gruppe gilt, dass sie im Laufe der Zeit nachweisen müssen, dass die Bewertungsprämie, die sie gegenüber dem Markt aufweisen, auch gerechtfertigt ist. Die erwarteten Gewinnsteigerungen müssen sich einstellen. Die Historie zeigt, dass lukrative Trends am Markt schnell Nachahmer finden, die die Margen der »First Mover« unter Druck bringen (die Anteilseigner von Yahoo oder dem Blackberry-Hersteller können ein Lied davon singen), oder die Regulierungsbehörden auf den Plan treten. Derzeit zeichnet sich solcher Gegenwind nicht ab und wir erwarten, dass die Titel die an sie gerichteten hohen Erwartungen weiter erfüllen. Als Anleger sollte man sich der Risiken aber zumindest bewusst sein, denn auch das Platzen der Tech-Blase zur Jahrtausendwende war in letzter Instanz auf das Nichterfüllen der hohen Erwartungen zurückzuführen. Dabei ist es uns wichtig, zu betonen, dass die bereits jetzt erreichte Profitabilität vieler Unternehmen – obwohl das Thema KI in der Breite noch in den Kinderschuhen steckt – bereits ein Ausmaß angenommen hat, das so manche Erwartung in den 2000er-Jahren übertrifft. Wir wollen nicht darüber spekulieren, ob es sich angesichts der Kursentwicklung bereits um eine Blase handelt oder nicht. Das weiß man immer erst hinterher. Aber eines ist allen Marktübertreibungen gemein: Das ganz große Geld wird erst kurz vor dem Platzen der Blase verdient.

Produktidee: PARTIZIPIEREN SIE AN DER ENTWICKLUNG DER »GLORREICHEN SIEBEN«

Nutzen Sie die Einschätzungen unserer Experten und partizipieren Sie an der Entwicklung der Aktien von Alphabet, Amazon, Apple, Meta Platforms, Microsoft, NVIDIA und Tesla. Ein Überblick über das gesamte Produktspektrum an Optionsscheinen und Zertifikaten steht Ihnen im Internet unter www.sg-zertifikate.de zur Verfügung.

Aber Achtung: Da die von Société Générale angebotenen Produkte in Euro notieren, der Handelspreis US-amerikanischer Basiswerte in US-Dollar, besteht für den Investor hier ein Währungsrisiko. Um das Wechselkursrisiko für den Anleger auszuschalten, bietet Société Générale in der Regel neben einer nicht währungsgesicherten Variante (Non-Quanto) auch eine währungsgesicherte bzw. währungsoptimierte (Quanto) Variante an.

Discount-Zertifikate

|

WKN |

Basiswert |

Cap |

Discount |

Max. Rendite p.a. |

Quanto |

Bewertungstag |

Geld-/Briefkurs |

|---|---|---|---|---|---|---|---|

|

Alphabet C |

140,00 USD |

16,96 % |

10,23 % |

Ja |

20.12.2024 |

130,34/130,38 EUR |

|

|

Alphabet C |

140,00 USD |

17,82 % |

12,13 % |

Nein |

20.12.2024 |

121,04/121,08 EUR |

|

|

Amazon |

160,00 USD |

16,77 % |

12,63 % |

Ja |

20.12.2024 |

146,57/146,61 EUR |

|

|

Amazon |

160,00 USD |

17,71 % |

14,38 % |

Nein |

20.12.2024 |

136,18/136,22 EUR |

|

|

Apple |

160,00 USD |

10,81 % |

12,05 % |

Ja |

20.12.2024 |

147,49/147,55 EUR |

|

|

Apple |

160,00 USD |

11,86 % |

13,91 % |

Nein |

20.12.2024 |

136,91/136,95 EUR |

|

|

Meta Platforms |

350,00 USD |

32,23 % |

9,34 % |

Ja |

21.03.2025 |

322,17/322,38 EUR |

|

|

Meta Platforms |

350,00 USD |

33,37 % |

11,30 % |

Nein |

21.03.2025 |

297,64/297,73 EUR |

|

|

Microsoft |

400,00 USD |

8,79 % |

15,46 % |

Ja |

20.12.2024 |

361,98/362,09 EUR |

|

|

Microsoft |

400,00 USD |

9,92 % |

17,35 % |

Nein |

20.12.2024 |

335,95/336,06 EUR |

|

|

NVIDIA |

600,00 USD |

29,48 % |

13,59 % |

Ja |

20.12.2024 |

548,66/548,81 EUR |

|

|

NVIDIA |

600,00 USD |

30,12 % |

14,87 % |

Nein |

20.12.2024 |

511,24/511,38 EUR |

|

|

Tesla |

160,00 USD |

11,20 % |

40,32 % |

Ja |

20.12.2024 |

125,17/125,21 EUR |

|

|

Tesla |

160,00 USD |

12,89 % |

43,70 % |

Nein |

20.12.2024 |

115,35/115,39 EUR |

BEST Turbo-Optionsscheine

|

WKN |

Basiswert |

Typ |

Basispreis/Knock-Out-Barriere |

Hebel |

Quanto |

Laufzeit |

Geld-/Briefkurs |

|---|---|---|---|---|---|---|---|

|

Alphabet C |

Call |

126,8048 USD |

5,2 |

Nein |

Unbegrenzt |

2,84/2,84 EUR |

|

|

Alphabet C |

Put |

187,7833 USD |

5,0 |

Nein |

Unbegrenzt |

2,96/2,97 EUR |

|

|

Amazon |

Call |

146,5808 USD |

6,0 |

Nein |

Unbegrenzt |

3,36/3,37 EUR |

|

|

Amazon |

Put |

217,6379 USD |

4,1 |

Nein |

Unbegrenzt |

3,99/4,00 EUR |

|

|

Apple |

Call |

135,3308 USD |

5,4 |

Nein |

Unbegrenzt |

2,88/2,89 EUR |

|

|

Apple |

Put |

201,5028 USD |

4,5 |

Nein |

Unbegrenzt |

3,51/3,52 EUR |

|

|

Meta Platforms |

Call |

400,9494 USD |

5,9 |

Nein |

Unbegrenzt |

7,63/7,65 EUR |

|

|

Meta Platforms |

Put |

591,9163 USD |

4,2 |

Nein |

Unbegrenzt |

10,81/10,83 EUR |

|

|

Microsoft |

Call |

333,5286 USD |

6,1 |

Nein |

Unbegrenzt |

6,14/6,15 EUR |

|

|

Microsoft |

Put |

493,1903 USD |

4,2 |

Nein |

Unbegrenzt |

9,01/9,02 EUR |

|

|

NVIDIA |

Call |

631,9534 USD |

5,1 |

Nein |

Unbegrenzt |

14,16/14,19 EUR |

|

|

NVIDIA |

Put |

922,2272 USD |

5,4 |

Nein |

Unbegrenzt |

1,36/1,37 EUR |

|

|

Tesla |

Call |

116,4720 USD |

5,5 |

Nein |

Unbegrenzt |

2,38/2,39 EUR |

|

|

Tesla |

Put |

168,0639 USD |

5,0 |

Nein |

Unbegrenzt |

2,62/2,63 EUR |

Stand: 22. April 2024; Quelle: Société Générale

Die Darstellung der genannten Produkte erfolgt zu Informationszwecken lediglich in Kurzform und stellt einen Auszug aus dem Gesamtangebot von Société Générale sowie keine Anlageempfehlung dar. Die maßgeblichen Produktinformationen stehen im Internet unter www.sg-zertifikate.de zur Verfügung. Den Basisprospekt sowie die Endgültigen Bedingungen und die Basisinformationsblätter erhalten Sie bei Klick auf die WKN. Sie sind im Begriff, ein komplexes Produkt zu erwerben, das nicht einfach ist und schwer zu verstehen sein kann. Bitte beachten Sie, dass bestimmte Produkte nur für kurzfristige Anlagezeiträume geeignet sind. Wir empfehlen Interessenten und potenziellen Anlegern, den Basisprospekt und die Endgültigen Bedingungen zu lesen, bevor sie eine Anlageentscheidung treffen, um sich möglichst umfassend über die potenziellen Risiken und Chancen des Wertpapiers zu informieren, insbesondere, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollends zu verstehen. Die Billigung des Basisprospekts durch die Bundesanstalt für Finanzdienstleistungsaufsicht ist nicht als ihre Befürwortung der angebotenen Wertpapiere zu verstehen.