Märkte

Rationale Blase am Goldmarkt?

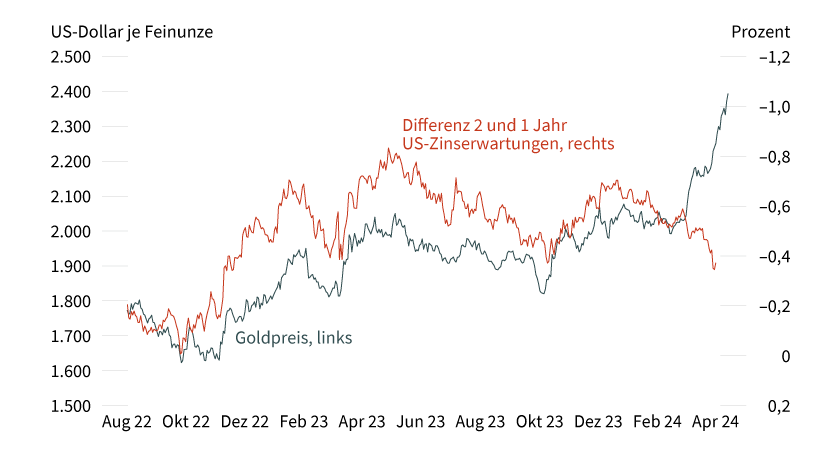

Trotz gefallener US-Zinssenkungserwartungen klettert der Goldpreis von Rekordhoch zu Rekordhoch. Diese anhaltende Divergenz zwischen fundamentalen Treibern und Gold lässt den Eindruck einer rationalen Blase aufkommen.

Der US-Arbeitsmarktbericht für den Monat März hat klar positiv überrascht. Doch wie schon in den vorherigen Wochen häufiger zu beobachten war, tat das der Gold-Rally keinen Abbruch. Der Goldpreis dippte kurz in Richtung 2.300 US-Dollar je Feinunze, notierte aber bereits am folgenden Handelstag wieder auf einem neuen Rekordhoch. Ein ähnliches Verhaltensmuster gab es nach den US-Inflationsdaten wenige Tage später, als Gold kurzzeitig unter Druck geriet, um danach auf ein Rekordniveau von 2.400 US-Dollar zu steigen. Es entsteht somit der Eindruck, dass Marktteilnehmer Rücksetzer am Goldmarkt derzeit vor allem als Einstiegsgelegenheiten nutzen.

Bereits der Preisanstieg im März ließ sich nicht mit fundamentalen Faktoren erklären. Seitdem ist die Schere zwischen dem Goldpreis und den US-Zinserwartungen, dem normalerweise wesentlichsten Treiber von Gold, noch weiter auseinandergegangen. Seit Anfang des Jahres sind die Erwartungen für den US-Leitzins zu Ende dieses Jahres auf Basis der Fed Funds Futures um mehr als 100 Basispunkte gestiegen, anders gesagt: Die Zinssenkungserwartungen wurden deutlich zurückgeschraubt. Die Aussicht auf US-Zinssenkungen war zuletzt aber eine wesentliche Stütze für den Goldpreis. Insofern hätte die jüngste Korrektur am Zinsmarkt den Goldpreis sogar belasten müssen.

Auch ein Blick auf wichtige Investorengruppen gibt wenig Aufschluss: Die Notenbanken in China und Indien stocken zwar weiter ihre Goldbestände auf, was bei den Preisniveaus als positives Signal gewertet werden könnte. Allerdings ist die Höhe etwa der Käufe der Chinesischen Volksbank (People’s Bank of China, PBoC) bislang keinesfalls bemerkenswert (im März etwa 5 Tonnen). Zudem setzen sich die Netto-Abflüsse bei den ETFs fort, wenn auch im März etwas weniger dynamisch als in den Monaten zuvor. Dafür weiteten die spekulativen Finanzanleger ihre Netto-Long-Positionen seit Ende Februar laut CFTC-Daten deutlich aus.

Man mag darauf hinweisen, dass auch andere Rohstoffe trotz der schwindenden Zinssenkungshoffnungen Preisanstiege verzeichnen konnten. Der Industriemetallindex der Londoner Metallbörse (LMEX) wie auch der Ölpreis weisen ein Plus von rund 10 Prozent zwischen Anfang März und Mitte April auf. Allerdings lässt sich das vor allem mit der (teilweise überraschend) positiven Konjunkturentwicklung in den wichtigsten Wirtschaftsräumen, allen voran den USA, erklären. Sie ist letztlich auch der Grund für das Zurückschrauben der Zinssenkungserwartungen. In diesem Fall überwiegt offenbar der Effekt der derzeit guten Wirtschaftsentwicklung gegenüber der Entlastung, die eine lockerere Geldpolitik bringen würde.

Die Entwicklung am Goldmarkt hat Züge einer rationalen Blase. Dass Asset-Preise von fundamentalen Faktoren abweichen, muss nicht zwingend im Widerspruch mit der Annahme rationalen Verhaltens von Investoren stehen. So hängt die Entwicklung von Asset-Preisen mitunter an Erwartungen zukünftiger Preisveränderung. Wenn man also davon ausgeht, dass der Preis steigt – nicht notwendigerweise, weil man selbst überzeugt ist, dass dies gerechtfertigt ist, sondern weil man davon ausgeht, dass alle anderen darauf setzen, kann es trotzdem rational sein, das Asset zu kaufen, um an den Gewinnen teilzuhaben.

Blanchard und Watson (1982)1 nennen zudem den Goldmarkt als ein Beispiel für einen Markt, an dem rationale Blasen eher auftreten können, da fundamentale Faktoren hier schwerer einzuschätzen sind. Sie argumentieren, dass Marktteilnehmer daher eher auf vergangene realisierte Renditen als Basis für ihre Investitionsentscheidung als auf schwer einschätzbare fundamentale Faktoren blicken.

Und in der Tat sind die US-Zinserwartungen ein wichtiger, aber wohl nicht der alleinige Treiber des Goldpreises. Beispielsweise ist die Nachfrage nach sicheren Häfen, die für Gold ebenfalls relevant ist, schwer bis gar nicht messbar. Daher ist ein »fundamental gerechtfertigter« Goldpreis sicherlich nicht eindeutig definierbar. Nichtsdestoweniger ist schwer vorstellbar, dass die Divergenz zwischen dem Goldpreis und den typischen fundamentalen Treibern ewig weitergehen kann. Das muss nicht heißen, dass es unmittelbar zu einer Preiskorrektur kommt. Aber zumindest eine anhaltende Divergenz wird zunehmend unwahrscheinlicher.

1BUBBLES, RATIONAL EXPECTATIONS AND FINANCIAL MARKETS. Olivier J. Blanchard, Mark W. Watson: Working Paper No. 9115, NATIONAL BUREAU OF ECONOMIC RESEARCH, July 1982

Produktidee: Zertifikate und Optionsscheine auf Gold

Sie möchten von der künftigen Wertentwicklung von Gold profitieren? Mit Zertifikaten und Optionsscheinen von Société Générale haben Sie die Möglichkeit, an steigenden oder fallenden Notierungen zu partizipieren. Ein Überblick über das gesamte Produktspektrum steht Ihnen im Internet unter www.sg-zertifikate.de zur Verfügung.

Aber Achtung: Da die von Société Générale angebotenen Produkte in Euro notieren, der Handelspreis von Gold allerdings in US-Dollar, besteht für den Investor ein Währungsrisiko, wenn der Euro/US-Dollar-Wechselkurs steigen sollte. Um das Wechselkursrisiko für den Anleger auszuschalten, bietet Société Générale in der Regel neben einer nicht währungsgesicherten Variante (Non-Quanto) auch eine währungsgesicherte bzw. währungsoptimierte (Quanto) Variante an.

Discount-Zertifikate

|

WKN |

Basiswert |

Cap |

Discount |

Max. Rendite p.a. |

Bewertungstag |

Quanto |

Geld-/Briefkurs |

|---|---|---|---|---|---|---|---|

|

Gold |

2.250,00 USD |

7,36 % |

5,79 % |

20.12.2024 |

Ja |

216,24/216,31 EUR |

|

|

Gold |

2.250,00 USD |

8,44 % |

7,62 % |

20.12.2024 |

Nein |

200,66/200,73 EUR |

|

|

Gold |

1.400,00 USD |

41,50 % |

3,45 % |

20.12.2024 |

Ja |

136,62/136,69 EUR |

|

|

Gold |

1.400,00 USD |

42,08 % |

5,01 % |

20.12.2024 |

Nein |

126,46/126,53 EUR |

BEST Turbo-Optionsscheine mit unbegrenzter Laufzeit

|

WKN |

Basiswert |

Typ |

Basispreis/Knock-Out-Barriere |

Hebel |

Quanto |

Geld-/Briefkurs |

|---|---|---|---|---|---|---|

|

Gold |

Call |

2.102,4825 USD |

10,6 |

Ja |

23,26/23,28 EUR |

|

|

Gold |

Call |

2.116,3397 USD |

10,6 |

Nein |

20,51/20,52 EUR |

|

|

Gold |

Put |

2.572,8620 USD |

10,3 |

Ja |

24,25/24,27 EUR |

|

|

Gold |

Put |

2.557,8152 USD |

10,3 |

Nein |

21,25/21,26 EUR |

Stand: 22. April 2024; Quelle: Société Générale

Die Darstellung der genannten Produkte erfolgt zu Informationszwecken lediglich in Kurzform und stellt einen Auszug aus dem Gesamtangebot von Société Générale sowie keine Anlageempfehlung dar. Die maßgeblichen Produktinformationen stehen im Internet unter www.sg-zertifikate.de zur Verfügung. Den Basisprospekt sowie die Endgültigen Bedingungen und die Basisinformationsblätter erhalten Sie bei Klick auf die WKN. Sie sind im Begriff, ein komplexes Produkt zu erwerben, das nicht einfach ist und schwer zu verstehen sein kann. Bitte beachten Sie, dass bestimmte Produkte nur für kurzfristige Anlagezeiträume geeignet sind. Wir empfehlen Interessenten und potenziellen Anlegern, den Basisprospekt und die Endgültigen Bedingungen zu lesen, bevor sie eine Anlageentscheidung treffen, um sich möglichst umfassend über die potenziellen Risiken und Chancen des Wertpapiers zu informieren, insbesondere, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollends zu verstehen. Die Billigung des Basisprospekts durch die Bundesanstalt für Finanzdienstleistungsaufsicht ist nicht als ihre Befürwortung der angebotenen Wertpapiere zu verstehen.