Märkte

Einbahnstraße Euro/Schweizer Franken?

Die neue Interventionspolitik der Schweizerischen Nationalbank (SNB) verhindert derzeit nennenswerte Erholungsphasen für den Kurs Euro/Schweizer Franken. Weil ein Wechselkurs, der nicht ansehnlich steigen kann, mit zunehmender Geschwindigkeit fallen dürfte, ist eine zunehmende Schweizer-Franken-Aufwertung wahrscheinlich. Zwar droht die SNB auch bei dessen übermäßiger Aufwertung mit Interventionen, doch dürften diese mittelfristig kaum eine deutliche Aufwertung verhindern, wenn sie vom Markt als »leaning against the wind« interpretiert werden.

Die Kehrtwende der SNB

Die Schweizerische Nationalbank hat mit ihrer Entscheidung vom 16. Juni 2022 eine Kehrtwende vollzogen. Nicht nur, dass sie ihren Leitzins überraschend um 50 Basispunkte angehoben hat, sie hat auch ihre Interventionsstrategie radikal verändert. Statt wie bisher eine exzessive Schweizer-Franken-Stärke mittels Interventionen zu verhindern, verspricht sie nun:

»Sollte sich der Franken übermäßig aufwerten, wären wir bereit, Devisen zu kaufen. Würde sich der Franken hingegen abschwächen, würden wir umgekehrt auch Devisenverkäufe erwägen.«

Thomas Jordan, Einleitende Bemerkungen zum Mediengespräch, 16. Juni 2022

Die SNB verfolgt also eine explizit asymmetrische Wechselkursstrategie: Abwertungen des Schweizer Franken werden mittels Interventionen am Devisenmarkt verhindert, Aufwertungen nur, wenn sie »übermäßig« sind.

Man kann es so ausdrücken: Die SNB hat zwei Optionen geschrieben und dem Markt geschenkt:

- einen Schweizer-Franken-Put mit relativ hoher Moneyness und

- einen Schweizer-Franken-Call mit relativ geringer Moneyness.

Moneyness beschreibt das Verhältnis vom aktuellen Kurs des Basiswerts zum Basispreis.

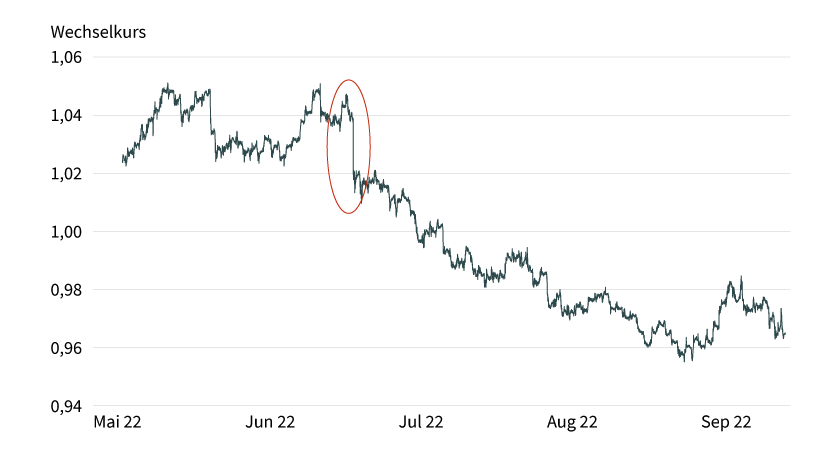

Zwar ist für beide »Optionen« der Strike (Basispreis) unbekannt, also das Niveau, das eine SNB-Intervention auslöst, doch ist durch die Asymmetrie der SNB-Interventionsdrohung deutlich geworden, dass der Put eine höhere Moneyness besitzt als der Call. Und so kam es, wie es kommen musste: Der Schweizer Franken legte unmittelbar nach der SNB-Entscheidung deutlich zu. Auch wenn der Strike dieser Option (also das Triggerniveau für Schweizer-Franken-Käufe durch die SNB) unklar ist: Der Put ist wertvoller, der Schweizer Franken wertete also auf (siehe Grafik 1). Gegen den Euro hat er seitdem deutlich zulegen können. Und genau das muss ja auch das Ziel sein, will die SNB die Inflation mittels einer Schweizer-Franken-Stärke bekämpfen.

Grafik 1: Deutliche Aufwertung des Schweizer Franken gegenüber dem Euro seit der SNB-Sitzung am 16. Juni 2022

Stand: 12. September 2022; Quelle: Bloomberg, Commerzbank Research

Wie werden die impliziten SNB-Optionen vom Markt verstanden?

Für die zukünftige Entwicklung ist relevant, wie der Markt die beiden impliziten SNB-Optionen interpretiert. Zwei Unbekannte gibt es:

1. Gegen welche Währung oder welchen Währungskorb lauten die Puts aus Sicht des Marktes?

2. Wo liegen aus Sicht des Marktes die Strikes? Mit anderen Worten: Bei welchen Triggerniveaus würde die SNB aus Marktsicht intervenieren?

Gegen welche Währung lauten die Puts aus Marktsicht?

Zwar verweist die SNB häufig auf den handelsgewichteten Schweizer Franken als Maßstab ihrer Wechselkurspolitik. Jedoch hat sie in ihren vergangenen Interventionspolitiken stets den Wechselkurs Euro/Schweizer Franken zum Maßstab genommen. Bis Anfang 2015 war die 1,20-Marke dieses Wechselkurses explizit die von der SNB tolerierte Untergrenze, 2009 war das Wechselkursniveau von 1,50 die implizite Untergrenze.

Dieser Wechselkurs hat den Vorteil, dass er jederzeit – auch intraday – an jedem Handelsschirm beobachtet werden kann. Und weil das Gewicht des Euro im handelsgewichteten Schweizer Franken größer als das jeder anderen Währung ist, ist der Unterschied geringer als bei jedem anderen Schweizer-Franken-Wechselkurs. Auch der Markt scheint dies so zu sehen. Eine Analyse der Zeitreiheneigenschaften der Schweizer-Franken-Wechselkurse gegenüber dem Euro, dem US-Dollar sowie dem effektiven nominalen Schweizer-Franken-Wechselkurs lassen diesen Schluss zu.

Der Strike des Schweizer-Franken-Put

Was nimmt der Markt bezüglich des impliziten Schweizer-Franken-Puts an? Sie kennen wahrscheinlich das Maß »Drawdown« aus der Portfoliotheorie. »Drawdown« bezeichnet den (negativen) Abstand eines Kurses von einem zuvor erreichten Höchstwert. Für das Gegenteil ist mir kein Fachterminus bekannt. Ich nenne es »Gain«. Gain bezeichnet also den (positiven) Abstand eines Kurses von einem zuvor erreichten Höchststand. Gain liefert uns ein Maß dafür, welche Euro/Schweizer Franken-Aufwertung der Markt »wagt«.

Grafik 2 zeigt den Gain des Euro Schweizer Franken-Wechselkurses seit Jahresanfang bis 15. Juni und seit 16. Juni. Man erkennt den deutlichen Strukturbruch. Seit Verkündung der neuen SNB-Interventionsstrategie wagte der Markt keine Euro/Schweizer Franken-Aufwertung von vorher erreichten Tiefstständen um mehr als 1,5 Prozent. Offensichtlich verhindert die Interventionsdrohung der SNB nennenswerte Euro/Schweizer Franken-Ausschläge nach oben.

Grafik 2: Euro/Schweizer Franken-Gain

Stand: 12. September 2022; Quelle: Bloomberg, Commerzbank Research

Es darf angenommen werden, dass in Zukunft die maximalen Gains des Euro/Schweizer Franken-Kurses steigen. Das ist leicht einzusehen: Anfang August hat die SNB bei einem Gain von 1,5 Prozent nicht interveniert. Damit kann (relativ) sicher angenommen werden, dass das Triggerniveau für SNB-Interventionen höher liegt und das nächste Mal, wenn marktendogene Faktoren für höhere Euro/Schweizer Franken-Niveaus sprechen, ein etwas höherer Gain zustande kommt. Allerdings, diesem langsamen Herantasten an das SNB-Triggerniveau auf der Oberseite steht ein anderer Effekt entgegen: Wenn der Markt (zu Recht oder zu Unrecht) das Aufwärtspotenzial im Euro/Schweizer Franken-Wechselkurs als so begrenzt ansieht, sind spekulative Short-Positionen in das Devisenpaar sehr attraktiv.

Wenn ein Wechselkurs de facto nur eine Richtung kennt, ist ein linearer Kurstrend kein Marktgleichgewicht. Der Kursverlauf muss exponentiell werden, weil jede Aufwertung des Schweizer Franken Euro/Schweizer-Franken-Shorts attraktiver macht, sich die Aufwertung des Schweizer Franken also beschleunigen muss.

Wie ist der Schweizer-Franken-Call der SNB zu interpretieren?

Allerdings, solch eine sich beschleunigende Aufwertung ist nicht ohne weiteres möglich. Schließlich verspricht die SNB auch, eine »übermäßige« Schweizer-Franken-Aufwertung zu verhindern. Auch hier kommt es wieder auf die Interpretation an. Geht es der SNB um ein bestimmtes zeitkonstantes Euro/Schweizer Franken-Niveau, das nicht unterschritten werden soll? Oder will sie nur die Geschwindigkeit begrenzen?

Frühere Äußerungen von SNB-Direktoriumsmitgliedern legen nahe, dass die SNB vor allem die Aufwertungsgeschwindigkeit als konjunkturell belastend ansieht. So führte Thomas Jordan im April 2015 aus:

»Die starke und vor allem abrupte Aufwertung des Frankens stellt eine große Herausforderung dar. Unsere Wirtschaft […] kann mit einer graduellen, längerfristigen Aufwertung des realen Wechselkurses umgehen.«

Thomas Jordan, Referat anlässlich der Generalversammlung der SNB, 24. April 2015

Falls das heute noch die Sichtweise der SNB ist (und ich wüsste nicht, was dagegen spricht), dann ist mit »Sollte sich der Schweizer Franken übermäßig aufwerten« nicht ein übermäßig niedriger Euro/Schweizer Franken-Kurs gemeint, sondern eine übermäßig hohe Geschwindigkeit der Schweizer-Franken-Aufwertung. Wenn das aber so ist, dann ist die SNB-Politik auf der Euro/Schweizer Franken-Unterseite nichts anderes als »leaning against the wind«: Eine Aufwertung des Schweizer Franken soll nicht verhindert, sondern nur begrenzt werden.

Kann »leaning against the wind« erfolgreich sein?

Falls zu dem Zeitpunkt, an dem die SNB eine übermäßige Aufwertungsgeschwindigkeit des Schweizer Franken diagnostiziert, sie immer noch im Prinzip eine restriktive Geldpolitik fahren will, dürfte ihre Intervention zuungunsten des Schweizer Franken nur moderat ausfallen. Schließlich wäre ihr in dieser Lage weiterhin an einer Schweizer-Franken-Stärke gelegen.

Hinzu kommt ein anderer Punkt: Solange Druck in die Richtung besteht, gegen die eine Zentralbank sich im Rahmen einer »leaning against the wind«-Strategie stemmt, macht sie systematisch Verluste, weil sie die Niveaus, bei denen sie interveniert, nicht dauerhaft verteidigt.

Nun sollte es kein Ziel einer Zentralbank sein, Verluste zu vermeiden oder Gewinne zu erzeugen (auch wenn die SNB das manchmal anders sieht). Das Problem ist vielmehr: Der Devisenmarkt ist ein Nullsummenspiel. Ist eine Zentralbank systematischer Verlierer, heißt das: Der Rest des Marktes macht systematisch Gewinne. Man kann sich leicht eine Situation vorstellen, in der der Markt allein deshalb Aufwertungsdruck auf den Schweizer Franken beibehält, weil dann die Fortsetzung des »leaning against the wind« dem Markt Gewinne (und der SNB Verluste) beschert.

Das heißt: Ist die SNB bereit, dauerhaft Verluste hinzunehmen, kann ihr Schweizer-Franken-Call dazu führen, dass letztendlich der Schweizer Franken weitaus stärker handelt, als er das ohne dieses Interventionsversprechen tun würde.

Produktidee: BEST Turbo-Optionsscheine auf den EURO/Schweizer Franken-Wechselkurs

Sie möchten an der künftigen Wertentwicklung des Euro/Schweizer Franken-Wechselkurses partizipieren? Mit BEST Turbo-Optionsscheinen von Société Générale haben Sie die Möglichkeit, überproportional an Kursveränderungen zu partizipieren. Ein Überblick über das gesamte Spektrum an Produkten auf Währungen steht Ihnen im Internet unter www.sg-zertifikate.de zur Verfügung.

BEST Turbo-Optionsscheine

|

WKN |

Basiswert |

Typ |

Basispreis/Knock-Out-Barriere |

Hebel |

Laufzeit |

Geld-/Briefkurs |

|---|---|---|---|---|---|---|

|

EUR/CHF |

Call |

0,7700 CHF |

4,9 |

Unbegrenzt |

20,26/20,27 EUR |

|

|

EUR/CHF |

Call |

0,8308 CHF |

7,2 |

Unbegrenzt |

13,88/13,89 EUR |

|

|

EUR/CHF |

Call |

0,8730 CHF |

10,5 |

Unbegrenzt |

9,49/9,50 EUR |

|

|

EUR/CHF |

Call |

0,8991 CHF |

14,8 |

Unbegrenzt |

7,19/7,20 EUR |

|

|

EUR/CHF |

Call |

0,9101 CHF |

17,8 |

Unbegrenzt |

5,62/5,64 EUR |

|

|

EUR/CHF |

Call |

0,9203 CHF |

21,9 |

Unbegrenzt |

4,55/4,56 EUR |

|

|

EUR/CHF |

Put |

1,1534 CHF |

5,1 |

Unbegrenzt |

19,74/19,75 EUR |

|

|

EUR/CHF |

Put |

1,0937 CHF |

7,4 |

Unbegrenzt |

13,55/13,56 EUR |

|

|

EUR/CHF |

Put |

1,0496 CHF |

11,1 |

Unbegrenzt |

8,97/8,98 EUR |

|

|

EUR/CHF |

Put |

1,0248 CHF |

15,6 |

Unbegrenzt |

6,39/6,40 EUR |

|

|

EUR/CHF |

Put |

1,0150 CHF |

18,6 |

Unbegrenzt |

5,37/5,38 EUR |

|

|

EUR/CHF |

Put |

1,0000 CHF |

26,1 |

Unbegrenzt |

3,83/3,84 EUR |

Stand: 22. September 2022; Quelle: Société Générale

Die Darstellung der genannten Produkte erfolgt lediglich in Kurzform. Die maßgeblichen Produktinformationen stehen im Internet unter www.sg-zertifikate.de zur Verfügung. Den Basisprospekt sowie die Endgültigen Bedingungen und die Basisinformationsblätter erhalten Sie bei Klick auf die WKN. Sie sind im Begriff, ein komplexes Produkt zu erwerben, das nicht einfach ist und schwer zu verstehen sein kann. Bitte beachten Sie, dass bestimmte Produkte nur für kurzfristige Anlagezeiträume geeignet sind. Wir empfehlen Interessenten und potenziellen Anlegern, den Basisprospekt und die Endgültigen Bedingungen zu lesen, bevor sie eine Anlageentscheidung treffen, um sich möglichst umfassend über die potenziellen Risiken und Chancen des Wertpapiers zu informieren, insbesondere, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollends zu verstehen. Die Billigung des Basisprospekts durch die Bundesanstalt für Finanzdienstleistungsaufsicht ist nicht als ihre Befürwortung der angebotenen Wertpapiere zu verstehen.