Sentiment-Analyse und Trading, Teil 1

Die Stimmung der Marktteilnehmer kann einen nützlichen Hinweis für die weitere Kursentwicklung liefern. Entsprechende Informationen sind zu einem großen Teil kostenlos im Internet abrufbar. Beim Anwenden der Sentiment-Indikatoren sollten Anleger einige Regeln beachten.

Der Starinvestor Warren Buffett brachte es einmal auf den Punkt: »Sei ängstlich, wenn die anderen gierig sind und gierig, wenn die anderen ängstlich sind.« Dies ist das Mantra des antizyklischen Anlegers bzw. Contrarians. Allgemeiner ausgedrückt besagt das damit gemeinte sogenannte Prinzip der Contrary Opinion, dass, wenn die große Mehrheit der Anleger hinsichtlich ihrer Einschätzung über den weiteren Kursverlauf einer Meinung ist, sie üblicherweise falschliegt. Andere Börsenweisheiten lauten etwas martialischer: »Kaufe, wenn die Kanonen donnern« oder »das Blut in den Straßen fließt«. Damit wird zum Ausdruck gebracht, dass, wenn typischerweise die Stimmung maximal am Boden liegt, der geeignetste Zeitpunkt zum Kauf von Aktien ist. Doch warum sollten die Anleger in der Masse an den Wendepunkten falschliegen? Die Erklärung liegt darin, dass diejenigen Spekulanten, die steigende Kurse erwarten, diese Erwartung in der Regel auch mit Käufen bereits umgesetzt haben. Wenn nun aber die überwältigende Mehrheit bereits gekauft hat, dann ist einfach nicht mehr ausreichender Kaufdruck vorhanden, um den Markt noch höherzutreiben. Dasselbe Prinzip gilt natürlich im Abwärtstrend mit dem Verkaufsdruck entsprechend. Haben die meisten Anleger ihre Panik vor fallenden Kursen bereits durch Verkäufe umgesetzt, dann ist der Boden nicht mehr fern.

Allgemeine Regeln

Zu beachten ist, dass es sich also keineswegs so verhält, dass die Mehrheit immer falschliegt. Vielmehr trägt die Mehrheit gerade maßgeblich dazu bei, an den Finanzmärkten zu beobachtende Trends zu etablieren, und begleitet sie über weite Strecken mit. Lediglich wenn die Zahl der Optimisten oder Pessimisten ein in der historischen Betrachtung extremes Niveau erreicht hat, ist aus Sicht des Antizyklikers nach einer möglichen Trendwende Ausschau zu halten. Ferner lässt sich bei den meisten Sentiment-Indikatoren feststellen, dass Böden zuverlässiger angezeigt werden als Topbildungen. Dies lässt sich dadurch erklären, dass die Angst gegenüber der Gier die stärkere Emotion darstellt. Ferner gilt es, darauf aufmerksam zu machen, dass der mittelfristige Prognosehorizont bei der Anwendung der meisten Sentiment-Daten am besten funktioniert. Die Trefferquote bzw. Aussagekraft angezeigter Trendwenden stellt sich also vor allem im Bereich mehrerer Wochen bis Monate als prognostisch verwertbar dar. Schließlich ist analog zur Vorgehensweise bei den Handelssignalen in den markttechnischen Indikatoren (zum Beispiel RSI, Stochastik, MACD) anzumerken, dass getreu dem Motto trendkonformen Handelns auch bei den Sentiment-Indikatoren diejenigen Signale die besten Resultate liefern, die in Richtung des längerfristigen Trends weisen.

Harte Sentiment-Daten

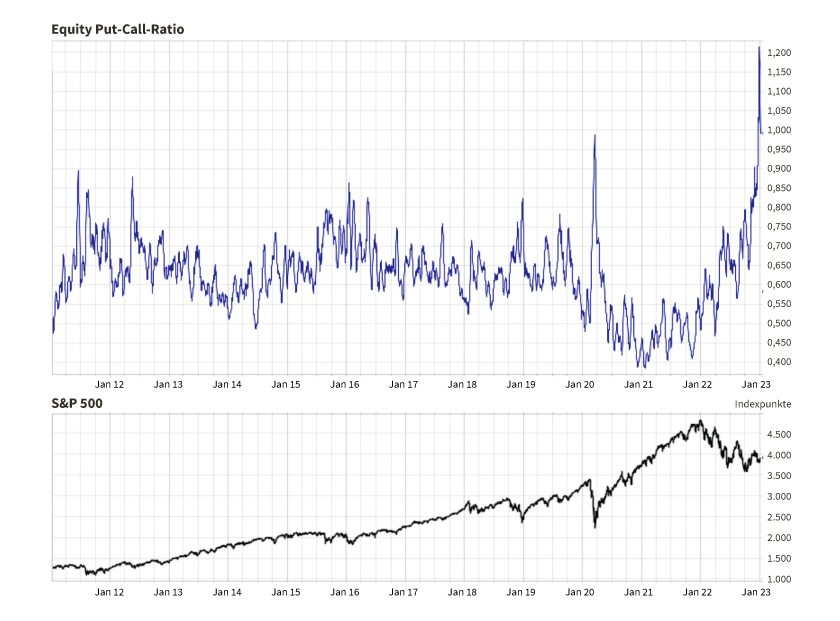

Die Sentiment-Daten lassen sich grundsätzlich in zwei unterschiedliche Kategorien einteilen: harte und weiche Daten. Während die sogenannten weichen Sentiment-Daten auf Umfragen unter den Marktteilnehmern basieren, reflektieren die sogenannten harten Sentiment-Daten die tatsächliche Anlegerpositionierung. Am bekanntesten unter den harten Daten dürfte die Put-Call-Ratio (PCR) sein. Sie wird von den Börsenbetreibern ermittelt und stellt bei den gehandelten Optionen auf einen Basiswert die Zahl gekaufter Put Optionen ins Verhältnis zur Zahl der gekauften Call Optionen. Populär ist vor allem die Verwendung der Total Put-Call-Ratio sowie der Equity Put-Call-Ratio der Chicago Board Options Exchange (CBOE), um Rückschlüsse auf das Sentiment der Anleger im Bereich der US-Aktienmärkte zu ziehen. Die entsprechenden Daten sind beispielsweise auf der Webseite stockcharts.com unter den Tickern $CPC und $CPCE verfügbar. Die Interpretation dieses Kontraindikators gestaltet sich relativ einfach: Eine hohe Put-Call-Ratio zeugt von großer Angst (bearishes Sentiment) unter den Marktteilnehmern und ist daher bullish zu werten. Eine niedrige Put-Call-Ratio signalisiert Euphorie und Sorglosigkeit (bullishes Sentiment) und gilt mithin als bearish. Wegen der extremen Schwankungsfreudigkeit der so gewonnenen Kurve legen die meisten Trader eine Durchschnittslinie (zum Beispiel SMA 5 oder SMA 10) darüber, um den Indikator zu glätten. Die Frage, wo die relevanten Extrembereiche anzusiedeln sind, sollte anhand der Historie der vergangenen zehn Jahre visuell ermittelt werden (siehe Grafiken). Dabei sprechen Gipfelbildungen in der Durchschnittslinie der PCR auf einem Mehrjahreshoch für die Ausbildung zyklischer Tiefpunkte am Aktienmarkt, während Gipfelbildungen auf lediglich einem Mehrmonatshoch ein mögliches Korrekturende im kurz- bis mittelfristigen Zeitfenster nahelegen.

Stand: 6. Januar 2023; Quelle: ©stockcharts.com. Frühere Wertentwicklungen sind kein Indikator für die künftige Wertentwicklung. Weitere Informationen zu der hier dargestellten Wertentwicklung entnehmen Sie bitte den Angaben unter Rechtliche Hinweise.