Sentiment-Analyse und Trading – Teil 3

In dieser Folge unserer Reihe zur Technischen Analyse werfen wir einen Blick auf die sogenannten weichen Sentiment-Daten. Im Unterschied zu den harten Sentiment-Daten beruhen sie nicht auf einer objektiv festgestellten Anlegerpositionierung, sondern auf Umfragen unter den Anlegern.

Vor allem für den Bereich der Aktienmärkte und insbesondere in den USA haben Umfragen unter den aktiven Anlegern oder bestimmten Anlegergruppen wie Analysten oder Berater eine längere Tradition, sodass zum Teil entsprechende Sentiment-Daten über mehrere Jahrzehnte vorhanden sind. Viele dieser nützlichen Daten sind kostenpflichtig. Doch gibt es auch eine ganze Reihe frei verfügbarer Daten. Als Pioniere auf dem Gebiet der Sentiment-Analyse gelten die beiden in den USA ansässigen und seit den Sechzigerjahren aktiven Anbieter Market Vane (www.marketvane.net) und Investors Intelligence (www.investorsintelligence.com). Während Market Vane seine »Bullish Consensus«-Daten aus Umfragen zu den Futures-Märkten unter Analysten und Beratern generiert, fußen die Sentiment-Indizes von Investors Intelligence auf den Empfehlungen bestimmter Börsenbriefe zum Aktienmarkt. Die American Association of Individual Investors (AAII) in den USA befragt ihre Mitglieder seit 1987 über ihre Einschätzung zum Aktienmarkt auf Sicht von sechs Monaten und generiert hierdurch Sentiment-Indizes. Eine ganze Armada an verschiedenen Sentiment-Daten bietet das Unternehmen Sundial Capital Research (www.sentimentrader.com) kostenpflichtig an. In Deutschland haben sich die beiden Anbieter animusX (www.animusx.de) und sentix (www.sentix.de) etabliert. Jeder Anleger kann sich dort registrieren und erhält, falls er an den wöchentlich stattfindenden Umfragen zu mehreren Asset-Klassen teilnimmt, kostenlosen Zugriff auf die entsprechenden Sentiment-Daten sowie auf eine Auswertung der Ergebnisse der Anbieter.

Interpretation und Umsetzung

Allen diesen umfragebasierten Sentiment-Indikatoren ist gemeinsam, dass sie auf dem Prinzip der Contrary Opinion basieren und damit Kontra-Indikatoren darstellen. Erreicht die Stimmung für eine Anlageklasse ein Extremniveau (Optimismus/Euphorie oder Pessimismus/Panik), so wird der Markt anfällig für eine Gegenbewegung oder eine Trendwende. Dies deshalb, da bereits nahezu alle Marktteilnehmer ihre Meinung mit Käufen (in der Euphorie) oder Verkäufen (in der Panik) in die Tat umgesetzt haben. Es sind daher einfach nicht mehr ausreichend neue Käufer vorhanden, um den Aufwärtstrend weiter zu befeuern, bzw. nicht mehr ausreichend Verkäufer, um den Abwärtstrend fortzusetzen. Wichtig in diesem Zusammenhang ist die Feststellung der Extremzonen des Indikators anhand eines längerfristigen Charts. Auf welchen Indikator-Niveaus haben sich vergangene Hoch- und Tiefpunkte in der Preiskurve des Basiswerts ergeben?

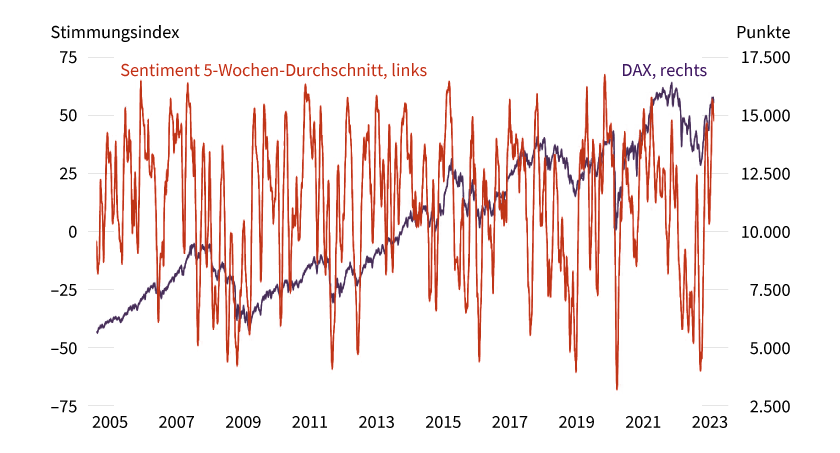

Wie immer in der Technischen Analyse sollte der Anleger den übergeordneten Trend im Basiswert berücksichtigen. Die meisten umfragebasierten Sentiment-Indikatoren entfalten ihre beste Wirkung im mittelfristigen Zeitfenster von einigen Wochen bis wenigen Monaten. Daher stellt ein vom Indikator ausgewiesener hoher Grad an Pessimismus im Fall eines intakten längerfristigen Aufwärtstrends in der Preiskurve ein vielversprechendes Kauf-Set-up für einen mittelfristig angedachten Positionstrade dar. Im längerfristigen Abwärtstrend würde ein hoher Grad an Euphorie entsprechend eine fruchtbare Umgebung für einen Verkauf bzw. das Eingehen einer Short-Position darstellen. Eine preisliche Bestätigung sollte jedoch immer vor einer Positionierung abgewartet werden. Dies kann beispielsweise der Bruch des kurzfristigen Trends, die Ausbildung einer Umkehrformation in einem niedrigeren Zeitfenster (etwa im Stundenchart), das Kreuzen von gleitenden Durchschnittslinien oder ein Umkehrmuster im Kerzenchart sein. Bestätigungen sind vor allem mit Blick auf die Tatsache essenziell, dass es nicht selten vor einer Trendwende zur Ausbildung von Divergenzen kommt. Das Stimmungshoch und das Hoch in der Preiskurve fallen dabei auseinander. Das eigentliche Hoch in der Preiskurve findet auf einem niedrigeren Euphorie-Niveau statt. Insofern ist vor häufig in solchen Situationen in den Medien zu lesenden Aussagen zu warnen, dass der Trend weiteres Potenzial aufweise, da die Stimmung ja nicht (mehr) euphorisch sei. Volatile umfragebasierte Stimmungsdaten können ebenso, wie bei der Put-Call-Ratio besprochen, mittels eines gleitenden Durchschnitts (zum Beispiel mit der Periodenlänge 5) geglättet werden. Hierdurch kommt es dann allerdings auch oft zu einer Wegglättung der eben erwähnten Divergenz.

Quelle: animusX

Frühere Wertentwicklungen sind kein Indikator für die künftige Wertentwicklung. Weitere Informationen zu der hier dargestellten Wertentwicklung entnehmen Sie bitte den Angaben aus den Rechtlichen Hinweisen.

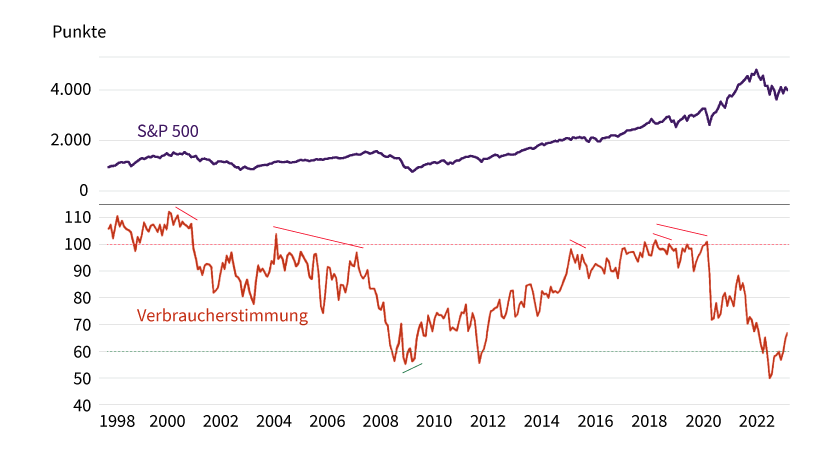

Quelle: sentimentrader, University of Michigan

Frühere Wertentwicklungen sind kein Indikator für die künftige Wertentwicklung. Weitere Informationen zu der hier dargestellten Wertentwicklung entnehmen Sie bitte den Angaben aus den Rechtlichen Hinweisen.

Stimmungsumfragen mit anderer Zielrichtung

Neben den Umfragen, die sich spezifisch auf die Einschätzung der Lage an den Finanzmärkten beziehen, gibt es weitere Umfragen, die eigentlich eine ganz andere Zielrichtung haben, aber dennoch einen wichtigen Hinweis für die mittel- bis längerfristige Entwicklung der Aktienmärkte liefern können. Zu nennen sind beispielsweise der ifo-Geschäftsklimaindex, der ZEW-Index der Konjunkturerwartungen oder der bereits seit den Vierzigerjahren erhobene Verbraucherstimmungsindex der University of Michigan. Hohe Stimmungswerte und bedeutende Hochpunkte an den Aktienmärkten sowie niedrige Stimmungswerte und bedeutende Tiefpunkte an den Aktienmärkten stimmen häufig entweder überein oder es kommt auch hier zu einer Sentiment-Divergenz.

Das könnte Sie auch interessieren: