Candlestick-Formationen – Teil 1

Während der Linienchart als Verbindung der Schlusskurse einer Zeitperiode durch seine Einfachheit besticht, fehlen andererseits Informationen, die viele Anleger als durchaus wertvoll für die technische Finanzmarktanalyse erachten. Dies sind Eröffnungskurs, Höchstkurs und Tiefstkurs der entsprechenden Periode. Sowohl der Balkenchart (Bar Chart) als auch der Kerzenchart (Candlestick Chart) beheben dieses Problem. Aufgrund der klareren optischen Erfassbarkeit der vier relevanten Kursdaten erfreut sich der Kerzenchart immer größerer Beliebtheit. Zudem bietet er zahlreiche eigenständige Formationen, aus denen Kauf- und Verkaufssignale abgeleitet werden können.

Kerzencharts wurden bereits im 17. und 18. Jahrhundert an den Reis-Terminmärkten in Japan verwendet und gelten als älteste Methode, die Preisentwicklung eines Basiswerts optisch abzubilden und zu untersuchen. Aus den einzelnen Kerzen sowie aus Kombinationen mehrerer hintereinander folgender Kerzen können wertvolle Rückschlüsse über die aktuelle Marktverfassung gezogen und Signale für steigende oder fallende Kurse abgeleitet werden. Wie bei allen technischen (und fundamentalen) Signalen gibt es auch hier jedoch keinen heiligen Gral zu finden. Die Signale müssen immer im Kontext der aktuellen Trendentwicklung betrachtet und mit anderen Indizien kombiniert werden, um zu ausreichend verlässlichen Handelsentscheidungen zu gelangen.

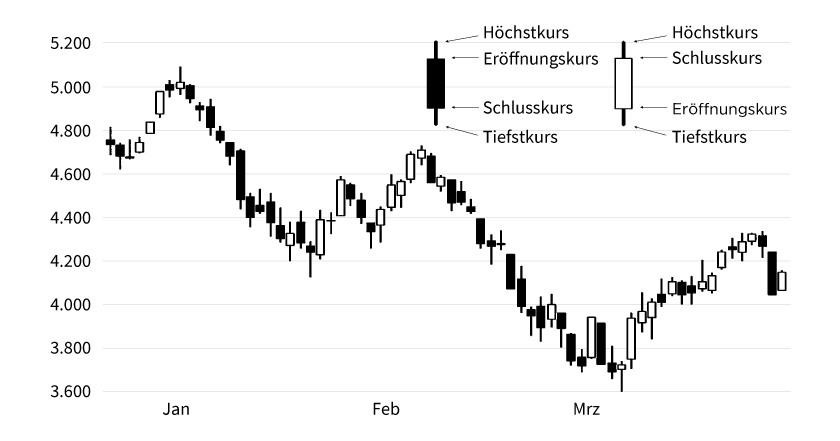

Konstruktion

Die einzelne Kerze visualisiert die Preisentwicklung über eine bestimmte Zeitperiode. Häufig wird dies ein Handelstag sein. Gebräuchlich sind daneben vor allem der Wochenchart, Monatschart oder Stundenchart – doch sind auch alle anderen Zeitfenster darstellbar. Die Spanne zwischen dem Eröffnungskurs und dem Schlusskurs definiert den sogenannten Kerzenkörper (Real Body). Liegt der Schlusskurs über dem Eröffnungskurs, wird der Kerzenkörper in der Regel weiß oder grün dargestellt; liegt der Schlusskurs unterhalb des Eröffnungskurses, ist der Körper in der Regel schwarz oder rot. Soweit sich die Kurse innerhalb der betrachteten Zeitperiode zwischenzeitlich jenseits der Spanne zwischen Eröffnungskurs und Schlusskurs bewegt haben, wird dieser Bereich durch einen als »oberer Schatten« (Docht) oder »unterer Schatten« (Lunte) bezeichneten senkrechten Strich dargestellt. Hierdurch wird sofort klar, woher der Kerzenchart seinen Namen hat.

Grundformen und grundlegende Aussagen

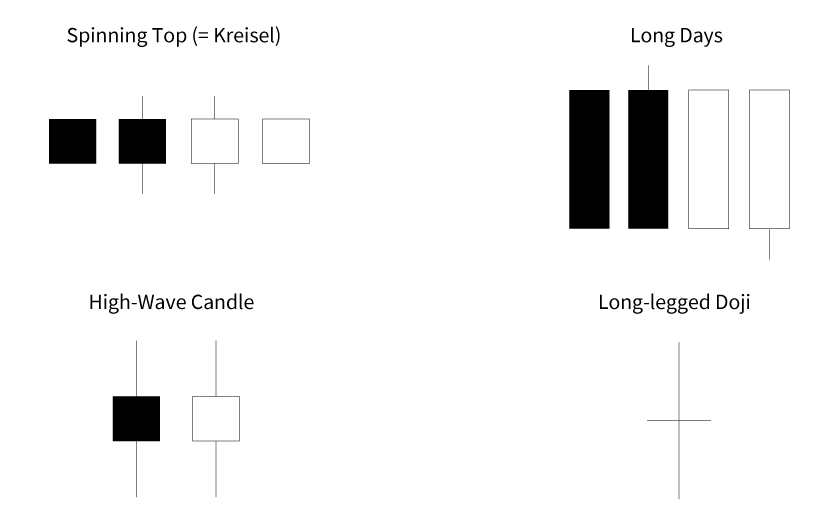

Die Farbe des Körpers signalisiert dem Anleger auf einem Blick, ob die Bullen oder die Bären derzeit das Sagen haben. Die Länge des Kerzenkörpers offenbart dem Anleger das Ausmaß des Marktschwungs. Kerzen mit einem langen Körper werden als »Long Day« bezeichnet. Die Frage, ab wann ein Körper in diesem Sinne lang ist, muss im Kontext der unmittelbaren Umgebung der letzten fünf bis zehn vorausgegangenen Kerzen beantwortet werden. Eine lange weiße bzw. grüne Kerze weist entsprechend auf eine Übermacht der Bullen, sprich einen hohen Kaufdruck hin. Eine lange schwarze oder rote Kerze indiziert die Herrschaft der Bären und starken Verkaufsdruck. Kerzen mit einem kurzen Körper werden als »Short Day« oder »Spinning Top« bezeichnet. Hier ist der Marktschwung gering. Je kürzer der Körper, umso mehr geht der Markt in eine Balance zwischen Käufern und Verkäufern über. In einem Aufwärtstrend macht dies den Trend anfällig für Rücksetzer, in einem Abwärtstrend anfällig für eine Kurserholung. Sind Eröffnungskurs und Schlusskurs identisch, reduziert sich der Kerzenkörper auf einen horizontalen Strich und die Kerze wird dann als »Doji« bezeichnet. Hier liegt eine perfekte Pattsituation zwischen Bullen und Bären auf dem aktuellen Kursniveau vor. Weist eine Spinning Top-Kerze oder ein Doji sehr ausgeprägte obere und untere Schatten auf, so bezeichnet man sie im ersteren Fall als »High-Wave Candle« und im letzteren Fall als »Long-legged Doji«. Beide Formen signalisieren eine besonders hohe Unsicherheit der Marktteilnehmer bzw. ein heftiges Tauziehen zwischen Bullen und Bären.

Das könnte Sie auch interessieren: