Candlestick-Formationen – Teil 2

In der vorherigen Folge unserer Reihe zur Technischen Analyse sind wir auf die Konstruktion von Candlestick-Charts, deren visuelle Vorteile, die Kerzen-Grundformen sowie die grundlegenden Aussagen eingegangen. Nun beginnen wir mit der Beschreibung der wichtigsten Umkehrformationen, bevor wir in der nächsten Folge weitermachen und anschließend auf wichtige Regeln und Hinweise zur praktischen Anwendung aller Kerzenmuster eingehen.

Die klassische Unterteilung der verschiedenen Kerzenformationen in Umkehrformationen und Fortsetzungsformationen bezieht sich auf den zugrunde liegenden Trend. Ohne einen solchen Trend gäbe es naturgemäß nichts umzukehren, zu unterbrechen oder fortzusetzen. Entsprechend stellt sich die Frage, wie ein solcher Trend definiert werden könnte, um zu bestimmen, ob sich ein Kerzenmuster als Signalgeber qualifiziert oder nicht. Eine feststehende Definition hierzu existiert leider nicht und wäre auch ein zu starres Korsett für alle Märkte und Marktgegebenheiten. Hier ist – wie so oft in der Finanzmarktanalyse – etwas Augenmaß erforderlich. Klar ist, dass Kerzenmuster zunächst vor allem als kurzfristige Signalgeber eingesetzt werden. Die erwarteten Auswirkungen des jeweiligen Musters mit Blick auf die Veränderung des vorausgegangenen Trendzustands beziehen sich auf die nächsten ca. 3 bis 20 Kerzen, auch wenn natürlich nahezu jedem längerfristigen Signal auch ein kurzfristiges Signal vorgeschaltet ist und somit aus dem kurzfristigen Signal auch ein langfristiges Hoch oder Tief werden kann. Eine Möglichkeit, den umzukehrenden Trend zu bestimmen, wäre, einen gleitenden Durchschnitt für ca. drei bis fünf Perioden als Filter anzuwenden. Steigt dieser Durchschnitt, läge ein Aufwärtstrend im Sinne der Candlestick-Trendbestimmung vor, fällt er, bestünde ein Abwärtstrend. Die ebenfalls bedeutsame Wirkung eines Umkehrmusters als Widerstand oder Unterstützung hält unabhängig davon so lange an, bis das entsprechende Hoch bzw. Tief des Musters nicht per Schlusskursbasis der jeweiligen Chart-Periode (zum Beispiel Stunde, Tag, Woche, Monat) überwunden bzw. unterschritten wird.

Bullish und bearish

Zu jedem bullishen Kerzenmuster – sei es ein Trendumkehrmuster oder ein Trendfortsetzungsmuster – existiert ein entsprechendes bearishes spiegelbildliches Pendant. Die beiden Varianten haben entweder einen komplett unterschiedlichen Namen oder werden einfach durch das Voranstellen des Zusatzes »Bullish« bzw. »Bearish« unterschieden. Es existieren mehrere Dutzend Kerzenformationen. Es ist für einen erfolgreichen Trader nicht erforderlich, alle Muster zu kennen oder sie gar benennen zu können. Entscheidend ist, die Marktpsychologie nachvollziehen zu können, die zur Ausbildung der Formationen führt. Schauen wir uns nun einige der wichtigsten Muster an.

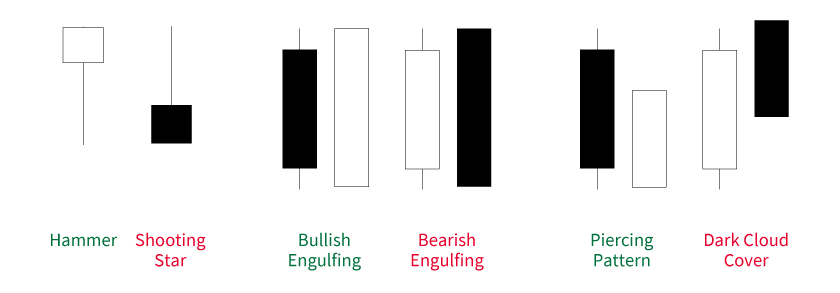

Hammer und Shooting Star

Der Hammer ist eine bullishe Umkehrformation – der Shooting Star sein bearishes Pendant. In einem Abwärtstrend ist der Hammer an einem Körper am oberen Ende der Handelsspanne der jeweiligen Periode zu erkennen. Die Farbe des Körpers (Real Body) spielt keine entscheidende Rolle. Allerdings gilt ein weißer (bzw. grüner) Körper als etwas bullisher. Wichtig ist, dass die Kerze über einen langen unteren Schatten (Lunte) verfügen muss, der mindestens doppelt so lange ist wie der Kerzenkörper. Idealerweise sollte es keinen oberen Schatten (Docht) geben. Ein sehr kleiner Schatten ist jedoch zulässig. Der Shooting Star signalisiert ein mögliches Ende des etablierten Aufwärtstrends. Mit seinem Körper am unteren Ende der Handelsspanne und einem mindestens doppelt so langen oberen Schatten sieht er aus wie ein nach oben geklappter Hammer.

Bullish Engulfing und Bearish Engulfing

Das Engulfing-Muster besteht aus einer Kombination aus zwei Kerzen. Bei einem Bullish Engulfing Pattern liegt ein Abwärtstrend vor und der Körper der zweiten (weißen) Kerze umschließt den Körper der ersten (schwarzen) Kerze. Bei einem Bearish Engulfing Pattern umschließt entsprechend in einem Aufwärtstrend der Körper der zweiten schwarzen Kerze den Körper der ersten weißen Kerze.

Piercing Pattern und Dark Cloud Cover

Auch diese Muster bestehen aus jeweils zwei Kerzen. Bei einem Piercing Pattern folgt in einem Abwärtstrend einer Kerze mit schwarzem (meist langem) Körper eine Kerze mit langem weißen Körper. Dabei eröffnet die weiße Kerze schwächer und im Idealfall sogar unter dem Tief der ersten Kerze. Die anschließende Kurserholung bei der Ausbildung der zweiten Kerze führt dann zu einem Schlusskurs weit innerhalb des Körpers der ersten Kerze. Im Idealfall sollte der weiße Körper zu mehr als 50 Prozent in den schwarzen Körper eindringen. Beim Dark Cloud Cover ergibt sich die umgekehrte Situation in einem Aufwärtstrend. Nach einer Kerze mit weißem Körper eröffnet die zweite Kerze über dem Schlusskurs oder sogar über dem Höchstkurs der ersten Kerze und schließt dann unter Ausbildung eines langen schwarzen Körpers tief innerhalb des Körpers der ersten Kerze.

Das könnte Sie auch interessieren: