Wissen

Sind Zertifikate zu teuer?

Ist ein Wertpapier wirklich sein Geld wert? Oder schmälern hohe, womöglich versteckte Kosten die Rendite? Wie werthaltig ist ein Investment? Diese Fragen stellen sich zu Recht die Privatanleger, wenn sie verschiedene Finanzprodukte miteinander vergleichen. Bei Zertifikaten sind diese Kosten – anders als bei manch anderen Wertpapieren – sehr transparent. Dabei zeigt sich: Wer glaubt, Zertifikate seien teuer, liegt falsch.

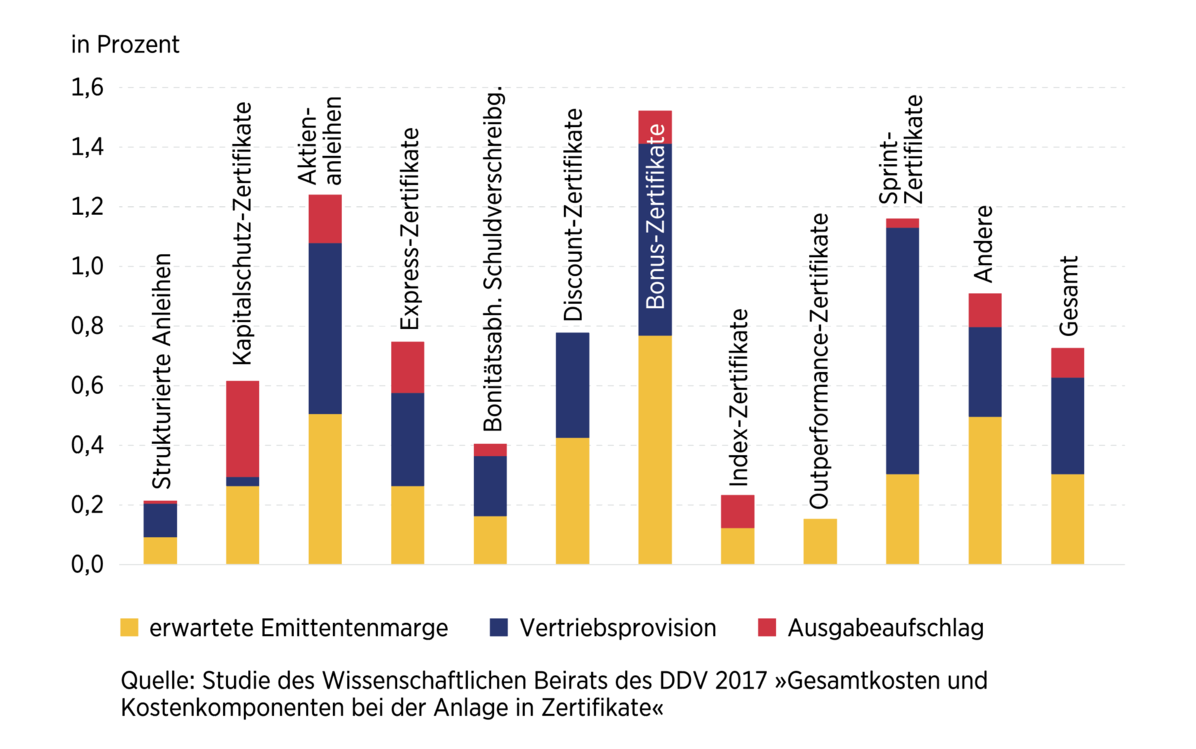

Der Wissenschaftliche Beirat des Deutschen Derivate Verbands hat im Jahr 2017 eine umfassende Kostenstudie erstellt, die nach Umfang und Detailgenauigkeit bislang einmalig ist. Das Ergebnis hat viele überrascht: Die jährlichen Kosten der Anlage in Zertifikate betragen durchschnittlich 0,71 Prozent. Selbst wenn man die Absicherungskosten, also die Einkaufskosten der Produktkomponenten, hinzurechnet, übersteigt der Wert für die Gesamtkosten die 1-Prozent-Marke in der Regel nur knapp.

Kosten beim Kauf eines Zertifikats

Es gibt mehrere Möglichkeiten, wie und wo ein Anleger ein Zertifikat erwirbt. Dabei gibt es Unterschiede bei den Kosten. Zum einen kann ein Privatanleger ein Zertifikat über einen Anlageberater seiner Bank kaufen. Zum anderen kann er als Selbstentscheider ohne Beratung ein Zertifikat über einen Onlinebroker erwerben.

Bei beiden Varianten erfolgt der Kauf entweder im außerbörslichen Direkthandel oder über eine Wertpapierbörse. Inwieweit eine Bank über die Emittentenmarge hinaus an weiteren Dienstleistungen überhaupt etwas verdient, hängt davon ab, ob sie über ein entsprechendes hauseigenes Vertriebs- bzw. Filialnetz verfügt.

Vertriebsprovisionen

Eine Vertriebsprovision zahlt ein Anleger, wenn er das Zertifikat als Beratungskunde über einen Vertriebspartner oder gegebenenfalls über das hauseigene Filialnetz des Emittenten erwirbt. In der Regel kauft der Kunde das Zertifikat nach einer Beratung. Diese Beratungsleistung vergütet der Anleger mit einer Vertriebsprovision. Über die Höhe der Vertriebsprovision muss der Anleger informiert werden.

Ausgabeaufschlag in der Zeichnungsphase

Nur bei Zertifikaten, die innerhalb einer Zeichnungsphase erworben werden, kann es wie auch bei Investmentfonds einen Ausgabeaufschlag geben. Er variiert von Emittent zu Emittent und ist auch abhängig von der Zertifikatekategorie. Der Ausgabeaufschlag muss dem Anleger offengelegt werden.

Erwartete Emittentenmarge

Unabhängig davon, wo und wie ein Anleger ein Zertifikat erwirbt, ist im Zertifikatepreis immer die sogenannte erwartete Emittentenmarge enthalten. Wichtig: Diese Handelsspanne ist nicht mit dem Reingewinn des Emittenten gleichzusetzen. Die erwartete Emittentenmarge enthält den erwarteten Gewinn und deckt auch sämtliche operative Kosten des Emittenten ab. Hierzu gehören beispielsweise die Aufwendungen für Personal, Börsenzulassungen oder Handelssysteme. Man spricht übrigens deshalb von »erwarteter« Emittentenmarge, weil ihre Höhe zum Zeitpunkt des Verkaufs noch nicht feststeht und aufgrund von unvorhersehbaren Marktentwicklungen nur auf Schätzungen beruht. Dies ist in anderen Wirtschaftsbereichen genauso: Eine Fluggesellschaft, die heute Flugtickets für den nächsten Sommer verkauft, kennt weder den künftigen Kerosinpreis noch die Konditionen des nächsten Tarifabschlusses. Dennoch berechnet sie unter bestimmten Annahmen einen Ticketpreis, der die erwarteten Kosten abdeckt und den erwarteten Gewinn enthält. Die Kostenstudie des Wissenschaftlichen Beirats ermittelt eine erwartete Emittentenmarge von 0,3 Prozent pro Laufzeitjahr. Die Emittentenmargen von Zertifikaten sind somit sehr viel kleiner als vielfach angenommen. Und das, obwohl sie sämtliche operative Kosten des Emittenten enthalten. Der Grund hierfür liegt auf der Hand. Auf dem deutschen Zertifikatemarkt bieten mehr als 20 Emittenten Zertifikate an. Entsprechend hart ist der Wettbewerb um den einzelnen Privatanleger.

Zertifikatekosten sind für Anleger transparent

Bei jedem Finanzprodukt ist die erwartete Rendite ohne Zweifel ein zentrales Kaufkriterium. Der Ausweis der Kosten bietet den Anlegern aber noch eine zusätzliche Orientierungshilfe. Die Zertifikateemittenten informieren die Anleger über die Kosten der strukturierten Wertpapiere in den jeweiligen Basisinformationsblättern bzw. Produktinformationsblättern. Diese Produktkosten umfassen nach den regulatorischen Vorgaben die Einstiegskosten, die fortlaufenden Kosten und die Ausstiegskosten. Sie enthalten unter anderem die beim Emittenten entstehenden operativen Kosten für Strukturierung (zum Beispiel Erstellung der Wertpapierprospekte, Börsenzulassung der strukturierten Wertpapiere), Market-Making (fortlaufende Preisstellung im börslichen und außerbörslichen Handel) und Abwicklung des jeweiligen strukturierten Wertpapiers. Sie beinhalten außerdem den erwarteten Gewinn für den Emittenten.

Kosten beim Handel im Sekundärmarkt

Geld-Brief-Spanne: Will ein Privatanleger ein Zertifikat nach der Zeichnungsphase an der Börse oder im außerbörslichen Direkthandel kaufen oder vor Laufzeitende verkaufen, kann er sich über den Wert des Zertifikats zu den Börsenhandelszeiten jederzeit informieren. Die Börsen in Stuttgart und Frankfurt veröffentlichen und aktualisieren die An- und Verkaufspreise von allen an den Börsen gelisteten Zertifikaten im Sekundentakt. Auch im außerbörslichen Handel stellen die Emittenten für die Produkte fortlaufend Kauf- und Verkaufskurse, zu denen ein Handel möglich ist. Der Geldkurs entspricht stets dem Verkaufspreis und der Briefkurs dem Kaufpreis eines Zertifikats. Wie bei Aktien oder ETFs sind dabei die Briefkurse in aller Regel höher als die Geldkurse. Würde ein Anleger ein Zertifikat theoretisch gleichzeitig kaufen und verkaufen, so entstünde ihm ein Verlust in Höhe der Differenz zwischen Brief- und Geldkurs. Diese Differenz wird als Geld-Brief-Spanne oder auch als Spread bezeichnet. Sie ist eine Art Gebühr des Emittenten für seine Absicherungskosten und die Kosten der Infrastruktur, damit der Handel von Zertifikaten fortlaufend möglich ist. Im Allgemeinen sind diese Spannen sehr gering. Es gibt sogar Produkte wie beispielsweise Index-Zertifikate, die ohne Geld-Brief-Spanne gehandelt werden.

Börsenentgelte, Transaktions- und Depotgebühren

Jeder Anleger, sei es ein Beratungskunde oder Selbstentscheider, benötigt für jedes Wertpapier ein Wertpapierdepot bei einer Bank oder einem Onlinebroker. Hier können Gebühren für das Depot sowie Transaktionskosten für den Kauf und Verkauf aller Wertpapierarten anfallen. Erwirbt der Privatanleger oder der Berater im Auftrag seines Kunden das Zertifikat über eine Wertpapierbörse, kommt in der Regel noch ein Börsenentgelt hinzu. Ob und in welcher Höhe Depot- und Transaktionsgebühren sowie Börsenentgelte anfallen, kann der Anleger jederzeit bei seiner Bank oder seinem Onlinebroker erfahren.

Das könnte Sie auch interessieren: