Technische Analyse

Wie findet man den Ausstieg? – Teil 3: Der nachgezogene Stop

In der vorherigen Folge widmeten wir uns dem Thema der Gewinnrealisierung im Zielbereich, falls auf eine technische Gegenbewegung entgegen der Richtung des übergeordneten Trends spekuliert wurde. Nun betrachten wir die Situation für den Fall, dass man als Anleger auf die Fortsetzung des übergeordneten Trends gesetzt hat.

Während die Erwartungshaltung mit Blick auf den möglichen Gewinn bei der Spekulation auf eine bloße technische Gegenbewegung naturgemäß von vornherein begrenzt ist, stellt sich die Ausgangslage bei einem trendkonformen Trade gänzlich anders dar. Hier gilt die alte Wall-Street-Maxime »let your profits run (and cut your losses short)«. Die Zielsetzung ist somit, am ins Auge gefassten Trend so lange wie möglich zu partizipieren und möglichst erst dann auszusteigen, wenn verlässliche Indizien dafür entstehen, dass die Trendbewegung zu Ende sein könnte. Gerade im Trendhandel ist es für die Profitabilität wichtig, dass man als Anleger möglichst oft die großen Trendbewegungen mitnehmen kann, um einen Ausgleich für die vor allem in Seitwärtsbewegungen entstehenden Fehlausbrüche und damit einhergehende Verluste zu erhalten. Aus psychologischer Sicht muss der Anleger der Versuchung widerstehen, entstandene kleine Buchgewinne zu schnell zu realisieren und hierdurch die große Trendbewegung zu verpassen. Auf der anderen Seite besteht die Herausforderung darin, eine Position, die bereits deutlich in den Gewinn gelaufen ist, nicht mehr zu einer Verlustposition werden zu lassen, sondern einen möglichst großen Teil der Buchgewinne sukzessive zu sichern. Dies geschieht dadurch, dass der schützende Stop, der anfänglich ein Stop-Loss zur Verlustbegrenzung war, im Trendverlauf systematisch nachgezogen wird (Trailing-Stop zur Gewinnsicherung).

Nachziehen des Stops unter Reaktionstiefs und über Reaktionshochs

Ein einmal etablierter Trend wird von Zeit zu Zeit von Konsolidierungen oder auch deutlicheren Korrekturen unterbrochen, die gesunde Verschnaufpausen im Trendverlauf darstellen. Für diejenigen Anleger, die noch nicht engagiert sind, offerieren diese Pausen Möglichkeiten, in den Trend einzusteigen. Für den bereits engagierten Anleger sind sie jedoch vor allem mit Blick auf das Trademanagement von besonderer Bedeutung. Wird eine trendbestätigende Konsolidierung in Trendrichtung aufgelöst oder erreicht der Basiswert nach einer Korrekturphase ein neues Verlaufshoch (im Aufwärtstrend) bzw. Verlaufstief (im Abwärtstrend), so kann der schützende Stop zur Gewinnsicherung unter das Konsolidierungstief oder Korrekturtief (im Aufwärtstrend) respektive über das Konsolidierungshoch oder Korrekturhoch (im Abwärtstrend) nachgezogen werden (siehe Grafik 1). Entsprechend wird auch bei allen weiteren Konsolidierungen bzw. Korrekturen verfahren, bis es schließlich zum Auslösen des nachgezogenen Stops und somit zur Gewinnrealisierung kommt.

Der Parabolic-SAR

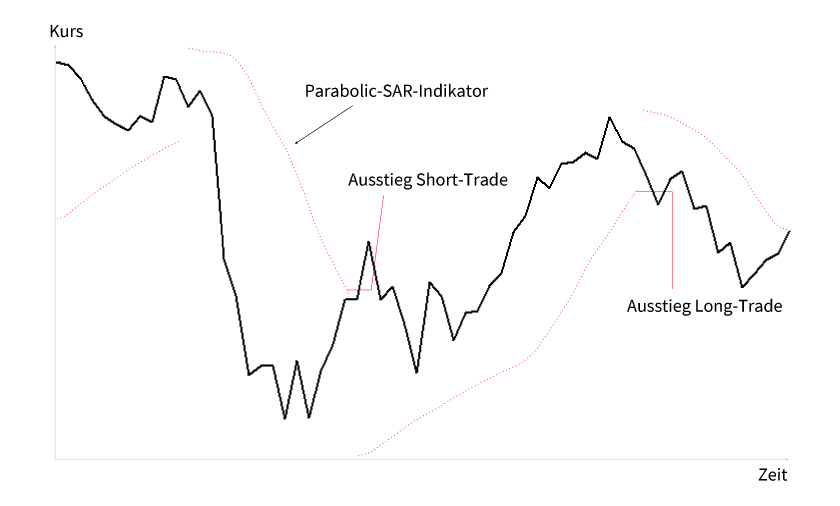

Neben der eben ausgeführten streng trendorientierten Technik des Stop-Nachziehens hat auch eine Vielzahl von indikatorbasierten Ausstiegsstrategien unter technisch orientierten Tradern Verbreitung gefunden. Ein sehr populärer Indikator ist der von Welles Wilder entwickelte Parabolic-SAR (Stop and Reverse), der in fast allen Chartanalyseprogrammen enthalten ist. Ursprünglich war der Indikator als komplettes Handelssystem gedacht, das die Einstiegssignale mit der Risikokontrolle verband und immer im Markt ist (entweder Long oder Short). Da der Indikator jedoch in trendschwachen Phasen zu Fehlsignalen neigt, nutzen ihn viele Trader als ausschließlichen Signalgeber beim Ausstieg aus einer Position. Aufgrund seiner Konstruktion mit eingebauter Zeitkomponente nähert sich der Indikator mit fortschreitender Dauer des Trades immer weiter der Preiskurve an, was eine effektive Gewinnsicherung gewährleistet (siehe Grafik 2). Allerdings muss der Anleger bei jeder neuen Zeiteinheit (Tag, Woche, Stunde – je nach Periodeneinstellung) den Stop entsprechend der neuen SAR-Marke anpassen. Zudem empfiehlt es sich, den anfänglichen Stop-Loss nach »klassischen« Kriterien (siehe oben) festzulegen und den Parabolic-SAR erst dann als Trailing-Stop scharfzustellen, wenn die erste SAR-Marke entsteht, die ein Nachziehen des Stops auf den Einstandskurs zulässt.

Der ATR-Stop

Der bereits bei der Behandlung des Stop-Loss beschriebene und ebenfalls von Welles Wilder entwickelte volatilitätsabhängige ATR-Indikator (Average True Range) kann nicht nur als initialer Stop-Loss, sondern auch als Trailing-Stop fruchtbar gemacht werden. Da sich die Volatilität im Trendverlauf typischerweise zurückbildet, nähert sich der so genutzte ATR-Stop der Preiskurve vor einer Trendwende meist deutlicher an. Zusätzlich besteht die Möglichkeit, den verwendeten Perioden-Multiplikator bei fortgeschrittener Tradedauer und Trendreife zu verkürzen. So kann beispielsweise der ursprünglich bei der zweifachen ATR (Periodenlänge 14) liegende initiale Stop-Loss später zum 1,5-fachen oder einfachen ATR-Trailing-Stop gewandelt werden.

Das könnte Sie auch interessieren: