Der MACD-Indikator, Teil 2

In dieser Folge der Reihe zur Technischen Analyse setzen wir die in der vorherigen Ausgabe begonnene Besprechung des MACD-Indikators fort. Nachdem wir zuletzt auf das grundlegende Handelssignal – das Kreuzen der MACD-Linie mit der Triggerlinie – eingegangen sind, geht es diesmal um ein weniger bekanntes Signal, und zwar um die Anwendung des Indikators in verschiedenen Zeitebenen sowie um das MACD-Histogramm.

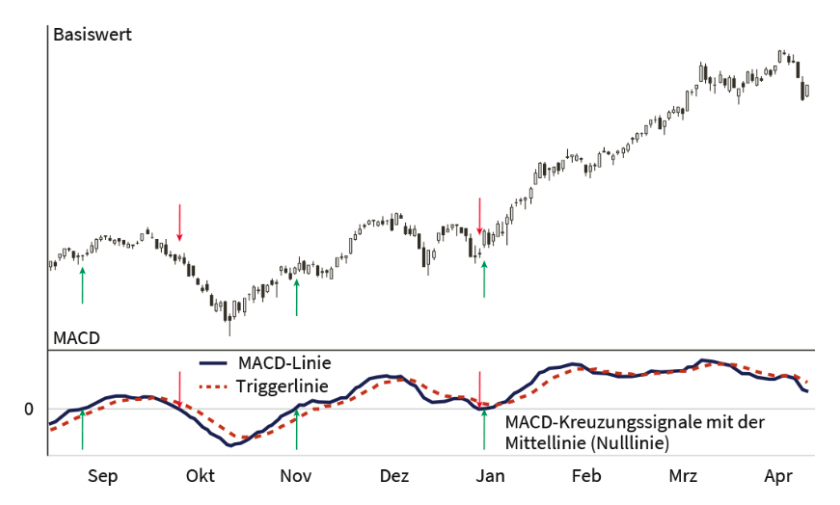

Kreuzen der Mittellinie

Neben dem Kreuzen der MACD-Linie mit der Triggerlinie betrachten einige Technische Analysten auch das Schneiden der MACD-Linie mit der Mittellinie (Nulllinie) als nützliches Handelssignal. Demnach entstünde ein Kaufsignal, wenn die Mittellinie von unten nach oben durchstoßen wird. Ein Verkaufssignal läge entsprechend bei einem Schneiden von oben nach unten vor. Dahinter steckt das bekannte Konzept des Kreuzens zweier gleitender Durchschnitte als Handelssignal, das insbesondere mit Blick auf die beiden gleitenden Durchschnitte mit den Perioden 200 und 50 populär ist (»Golden Cross« als Kaufsignal und »Death Cross« als Verkaufssignal). Die Nulllinie des MACD entspricht den Schnittpunkten der zugrunde liegenden exponentiellen gleitenden Durchschnitte 12 und 26. Durch ein Verändern der Periodenlängen in der Chartsoftware können Anleger aber auch mit anderen Kombinationen experimentieren.

Kombination verschiedener Zeiteinheiten

Das Konzept trendkonformen Handelns lässt sich mit dem MACD-Indikator als klassischem Trendfolger bereits gut umsetzen. Viele Technische Analysten und Trader verbessern die Umsetzung dieser Handlungsmaxime »the trend is your friend« noch durch die gleichzeitige Anwendung des MACD-Indikators auf verschiedene Zeitebenen. So kann die übergeordnete Zeitebene – beispielsweise der Wochenchart – als Filter für die untergeordnete Zeitebene – beispielsweise den Tageschart – genutzt werden. MACD-Kaufsignale im Tageschart werden in diesem Fall nur dann als Einstiegsgelegenheit wahrgenommen, wenn zugleich der MACD im Wochenchart ein Kaufsignal aufweist.

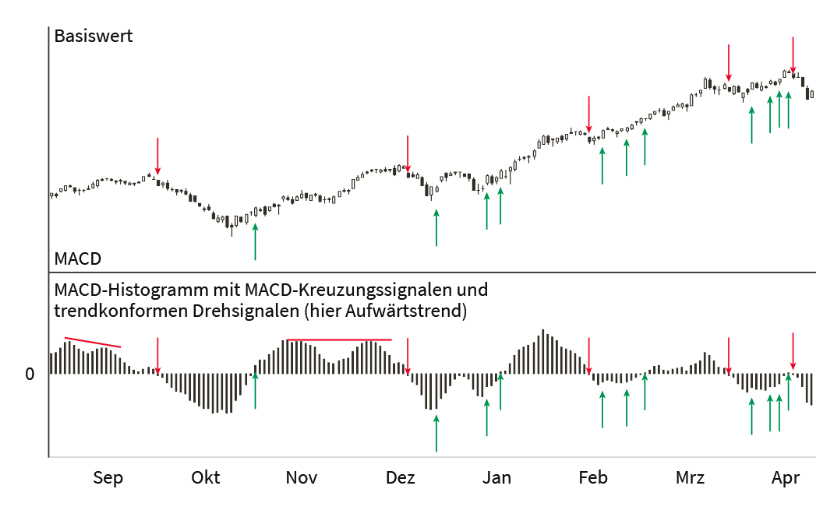

MACD-Histogramm

Das MACD-Histogramm besteht aus senkrechten Balken, die die Differenz zwischen der MACD-Linie und der Triggerlinie abbilden. Es verfügt wie der MACD-Indikator über eine Mittellinie mit einem Wert von null. Wenn sich die MACD-Linie über ihrer Triggerlinie befindet, ist das Histogramm über seiner Mittellinie, andernfalls darunter. Entsprechend korrespondieren die Kreuzungen des Histogramms mit der Mittellinie mit den klassischen MACD-Kreuzungssignalen zwischen MACD-Linie und Triggerlinie. Der zusätzliche Wert des Histogramms – das entweder als eigener Indikator dargestellt oder mit in den MACD-Indikator integriert werden kann – liegt in der Visualisierung des Momentums im Basiswert. Steigt das Histogramm an, signalisiert dies eine Stärkung der bullishen Kräfte. Ein fallendes Histogramm weist hingegen darauf hin, dass die bearishen Argumente an Überzeugungskraft gewinnen. Wendepunkte können entsprechend ein frühzeitiges Indiz für eine Trendwende im Basiswert liefern, vor allem wenn das Signal in Richtung des übergeordneten Trends weist. Ferner lassen sich nicht selten auch im Histogramm Divergenzen zum Kursverlauf im Basiswert ausmachen. Kreuzungssignale mit der Mittellinie, die aus einer positiven oder negativen Divergenz zur Preisentwicklung im Basiswert heraus erfolgen, gelten als zuverlässiger als einfache Kreuzungssignale. Lässt man sich den MACD-Indikator in der Chartsoftware gemeinsam mit dem MACD-Histogramm abbilden, erhält man damit ein Werkzeug der Technischen Analyse, das auf zwei unterschiedliche Arten Divergenzen erzeugen kann. Kaum ein anderer Indikator ist so vielseitig nutzbar.

Das könnte Sie auch interessieren: