Der Stochastik-Oszillator

In dieser Folge der Reihe zur Technischen Analyse widmen wir uns dem Stochastik-Oszillator in der Form der Slow Stochastic. Er findet sich in jeder Chartsoftware, erfreut sich großer Beliebtheit unter technisch orientierten Anlegern und gehört wie der in den vorherigen beiden Ausgaben besprochene RSI-Indikator zu den Kontratrendindikatoren.

Der Stochastik-Oszillator wurde bereits Ende der Fünfzigerjahre von George C. Lane vorgestellt. Anders als es der Name nahelegen würde, hat das dahinterstehende Konzept nichts mit der in der Statistik verwendeten Stochastik als Bezeichnung für zufallsbedingte Prozesse zu tun. Vielmehr basiert dieser Oszillator auf der Beobachtung, dass der Schlusskurs eines untersuchten Werts während einer Aufwärtsbewegung dazu tendiert, sich am oberen Rand der Handelsspanne zu bewegen. In einem Abwärtstrend ist es entsprechend umgekehrt und der Wert neigt dazu, sich am unteren Rand der Spanne zu bewegen.

Berechnung

Die Berechnung des Indikators stellt sich recht einfach dar: Zunächst muss die maximale Handelsspanne der betrachteten Handelsperiode ermittelt werden. Als Parameter für die Handelsperiode sind Werte zwischen 5 und 14 Tagen (oder Minuten, Stunden, Wochen, Monaten etc.) gebräuchlich, je nachdem, ob der Anleger eher einen kurz- oder mittelfristigen Betrachtungszeitraum bevorzugt. George C. Lane selbst empfahl fünf Tage als Zeitraum für die Berechnung des Höchst- und Tiefstkurses. Es wird also der höchste (Intraday-)Kurs und der tiefste (Intraday-) Kurs der vergangenen fünf Tage festgestellt. Die Differenz ergibt die gesuchte Handelsspanne. In der Berechnung wird sodann die Differenz aus dem aktuellen Schlusskurs und dem niedrigsten Kurs der Handelsperiode gebildet. Dieser Wert wird anschließend durch den Wert der ermittelten Handelsspanne dividiert. Der sich hieraus ergebende Quotient wird mit 100 multipliziert.

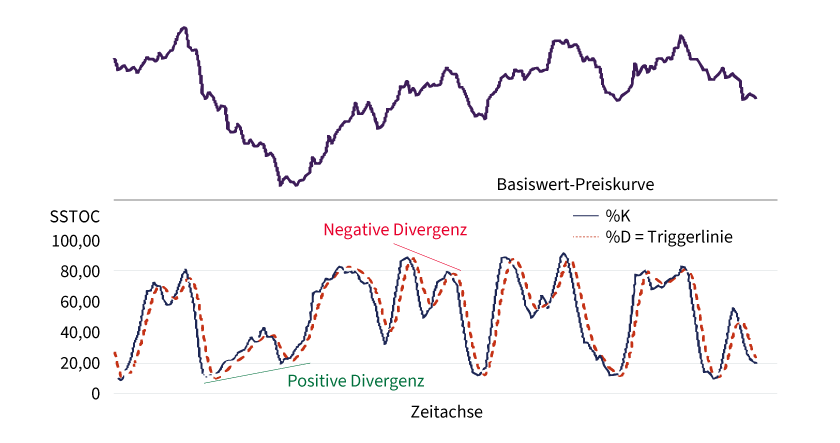

Als Ergebnis erhält man den als »%K« bezeichneten Stochastik-Oszillator, der innerhalb einer Skala von 0 bis 100 schwingt. Ein Wert von 100 zeigt an, dass der untersuchte Basiswert am Hoch der betrachteten Zeitspanne gehandelt wird. Ein Wert von 0 zeigt, dass er auf dem Tief notiert. Um den Kursverlauf zu glätten und aus dem Fast Stochastic einen Slow Stochastic zu machen, wird anschließend ein arithmetischer gleitender Durchschnitt auf das Ergebnis berechnet und ebenfalls als »%K« bezeichnet. Zuletzt wird noch eine Signallinie hinzugefügt, die sich wiederum aus einem gleitenden Durchschnitt auf »%K« ergibt und als »%D« bezeichnet wird. Für beide gleitende Durchschnitte werden als Perioden meist die Werte 3 oder 5 verwendet.

Interpretation

Die Lage des Indikators innerhalb der Skala signalisiert, ob sich der untersuchte Basiswert in einem überkauften oder überverkauften markttechnischen Zustand befindet. Werte über 80 gelten als überkauft und der Basiswert entsprechend anfällig für einen Kursrücksetzer. Werte unter 20 gelten als überverkauft und der Basiswert daher anfällig für eine Kurserholung. Herrscht allerdings ein sehr starker Trend vor, kann der Basiswert lange Zeit in einem der genannten Extrembereiche verharren. Es empfiehlt sich daher dringend, dem Indikator einen Trendfilter sowie einen Trendstärkefilter vorzuschalten und vorrangig nach Kaufsignalen im übergeordneten Aufwärtstrend und nach Verkaufssignalen im übergeordneten Abwärtstrend Ausschau zu halten. In schwachen Trendphasen oder in seitwärts gerichteten Handelsspannen liefern hingegen Signale in beide Richtungen gute Ergebnisse. Die eigentlichen Handelssignale ergeben sich aus der Kreuzung der Indikatorlinie (%K) mit der Signallinie (%D). Schneidet die Indikatorlinie die Signallinie im überverkauften Bereich nach oben, gilt dies als Kaufsignal. Ein Schneiden der Signallinie durch die Indikatorlinie im überkauften Bereich nach unten gilt entsprechend als Verkaufssignal.

Wie bei den meisten Indikatoren erweist sich auch beim Stochastik-Oszillator die Beachtung von Divergenzen zwischen Indikatorkurve und Preiskurve des Basiswerts als hilfreich. Divergenzen signalisieren eine Abschwächung des vorherrschenden Momentums und warnen hierdurch vor einem möglichen Trendwechsel. Eine positive/bullishe Divergenz liegt vor, wenn der Basiswert ein neues Bewegungstief ausbildet, während die Indikatorkurve ein gleich hohes oder höheres Bewegungstief formt. Eine negative/bearishe Divergenz ist dadurch gekennzeichnet, dass die Preiskurve ein neues Hoch formt, während die Indikatorlinie ein gleich hohes oder niedrigeres Hoch ausbildet.

Das könnte Sie auch interessieren: