Aktienanleihen – Zinssatz und Rendite

Der Reiz einer Aktienanleihe liegt in ihrer vergleichsweise hohen Verzinsung. Und so sind Aktienanleihen gerade im derzeitigen Umfeld für viele Anleger eine interessante Investmentalternative. Aber warum können Aktienanleihen eigentlich eine höhere Verzinsung zahlen?

Der Zinssatz

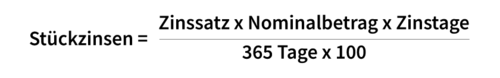

Der Grund hierfür: Die Höhe des Zinssatzes ist primär abhängig von der Schwankungsbreite (Volatilität) des Basiswerts und der Laufzeit der Aktienanleihe. Dabei gilt, je höher die Volatilität des Basiswerts bei gleicher Laufzeit der Aktienanleihe, desto höher der Zinssatz und umgekehrt. Die Zinszahlung erfolgt – im Gegensatz zur Rückzahlung des Kapitals – unabhängig vom Kurs des Basiswerts. Somit werden die Zinsen in jedem Fall ausgezahlt, und zwar für die Zeit zwischen dem Kauf und der Rückzahlung bzw. dem Verkauf der Aktienanleihe. Der Zinsertrag wiederum errechnet sich aus dem jeweiligen Nominalbetrag der Aktienanleihe. Das heißt, zahlt die Aktienanleihe bei einjähriger Laufzeit beispielsweise 8 Prozent p.a., so beträgt der Zinsertrag 80 Euro (1.000 Euro Nominalbetrag x 8 Prozent / 100). Dem Besitzer der Aktienanleihe steht für jeden Tag (Stückzinstag), den er im Besitz der Aktienanleihe ist, der anteilige Zinsbetrag zu. Er wird bei Verkauf der Aktienanleihe vor dem eigentlichen Zinstermin vergütet. In diesem Zusammenhang spricht man von sogenannten Stückzinsen. Ohne die Stückzinsregelung würde ein Verkauf der Aktienanleihe vor dem Zinstermin seinen Besitzer um den Zinsertrag bringen. Am Zinstermin erhält der Inhaber der Aktienanleihe den vollen Zinsbetrag ausgezahlt, unabhängig davon, wann die Aktienanleihe erworben wurde.

Berechnung der Stückzinsen in Euro:

Die Rendite

Wie in unserem Beispiel angenommen, zahlt eine Aktienanleihe einen Zinssatz von 8 Prozent p.a. Selbst bei einer Rückzahlung zu 100 Prozent muss dies jedoch nicht unbedingt der maximale Anlageerfolg sein, denn es besteht ein Unterschied zwischen dem Zinssatz und der Rendite der Aktienanleihe. Der Zinssatz ist die Zahlung, die die Emittentin auf den Nominalbetrag leistet. Die Rendite dagegen ist der gesamte Ertrag, den der Anleger in der Aktienanleihe erwirtschaftet. Die Rendite wird ebenso wie der Zinssatz generell auf Jahresbasis angegeben, und zwar unabhängig davon, ob sich der Ertrag auf eine Laufzeit von beispielsweise 9, 12 oder 15 Monaten bezieht.

Welchen Ertrag ein Anleger mit einer Aktienanleihe erzielt, steht also erst fest, wenn die Rückzahlung erfolgt. Der einfachste Fall: Der Anleger kauft die Aktienanleihe zum Kurs von 100 Prozent, und die Aktienanleihe wird nach zwölf Monaten auch zu 100 Prozent zurückgezahlt. Dann entspricht die maximal erzielte Rendite exakt dem Zinssatz. Bei einem Nominalbetrag von 1.000 Euro und einem Zinssatz von 8 Prozent p.a. wären das 80 Euro, also eine Rendite von ebenfalls 8 Prozent p.a.

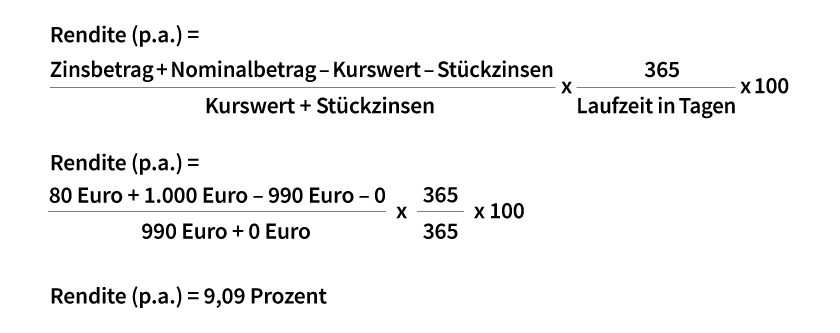

Erwirbt der Käufer die Aktienanleihe jedoch zu einem Kurs von weniger als 100 Prozent (unter pari), so erhöht sich – grob gerechnet – für jeden Prozentpunkt unter 100 Prozent die Rendite um 1,1 bis 1,2 Prozentpunkte. Bei einem Kurs von 99 Prozent beträgt der Kapitaleinsatz 990 Euro. Wird die Aktienanleihe zum Nominalbetrag zurückgezahlt, erhält der Anleger 1.000 Euro und erzielt damit zusätzlich zu den Zinsen von 80 Euro einen Gewinn von 10 Euro. Dies entspricht einer Rendite von 9,09 Prozent p.a. Bei gleichem Rückzahlungsszenario und einem Preis von 98 Prozent müssten lediglich 980 Euro aufgewendet werden, es kann aber zusätzlich zu den Zinsen noch mit einem Gewinn von 20 Euro gerechnet werden. Das ergäbe eine Rendite von 10,20 Prozent p.a.

Eher ungünstig sind demgegenüber Kurse über 100 Prozent (über pari), da sie die Rendite schmälern. Bei Kursen bis 101 Prozent fällt das noch nicht sehr ins Gewicht, bei einem Kurs von 102 Prozent müssen jedoch bereits 1.020 Euro aufgewendet werden, Anleger können aber im günstigsten Fall nur mit einer Rückzahlung von 1.000 Euro rechnen. Diesen Verlust von 20 Euro müssen Anleger mit den Zinseinnahmen von 80 Euro gegenrechnen. Der Ertrag beliefe sich also nur auf 60 Euro, was einer Rendite von 5,88 Prozent p.a. entspräche.

Beispiel: Berechnung der Rendite

Bei Aktienanleihen, die bei Erwerb unter 100 Prozent notieren, erhöht sich die Rendite, wenn die Aktienanleihe am Laufzeitende zu 100 Prozent zurückgezahlt wird.

Annahmen: Kauf der Aktienanleihe bei Ausgabe zu 99 Prozent (Kurswert 990 Euro), Nominalbetrag 1.000 Euro, Zinssatz 8 Prozent p.a. (Zinsbetrag 80 Euro), Laufzeit 1 Jahr (365 Tage), Stückzinsen 0 Euro (da Kauf zu Beginn des Zinslaufs).

Die folgende Übersicht zeigt für verschiedene Kurse die Rendite p.a. bei einer Laufzeit von zwölf Monaten:

Tabelle 1: Renditeszenarien

|

Kaufkurs |

Zinssatz p.a. |

Zinsbetrag |

Rendite p.a. |

|---|---|---|---|

|

95,00 % |

8,00 % |

80,00 EUR |

13,68 % |

|

97,50 % |

8,00 % |

80,00 EUR |

10,77 % |

|

100,00 % |

8,00 % |

80,00 EUR |

8,00 % |

|

102,50 % |

8,00 % |

80,00 EUR |

5,36 % |

|

105,00 % |

8,00 % |

80,00 EUR |

2,85 % |

Ideal sind also Kurse um 100 Prozent. Kurse deutlich unter 100 Prozent, etwa von 90 Prozent, sollten zur Vorsicht mahnen, denn sie verheißen zwar hohe Renditen, bedeuten aber auch, dass eine Lieferung von Aktien wahrscheinlicher ist. Preise von weit über 100 Prozent, etwa 105 Prozent, verheißen zwar Sicherheit, bedeuten aber niedrigere Renditen. Als Besitzer einer Aktienanleihe sollte man von Zeit zu Zeit auch daran denken, eventuell Gewinne zu realisieren und die Aktienanleihe vorzeitig zu veräußern.

Zurück zu Teil 1 "Aktienanleihen – Die Kombination aus zwei Welten"

Mehr zu Aktienanleihen erfahren Sie auch hier.

Das könnte Sie auch interessieren:

- Was sind Discount-Zertifikate?

- Was sind Bonus-Zertifikate?

- Aktienanleihen vs. Discount-Zertifikate: Preisabschlag sofort oder Zins zum Schluss?