Optionsstrategien: Long Strangle

In dieser Ausgabe beschäftigen wir uns mit einer weiteren Variante der Long-Optionsstrategien: dem Long Strangle. Von einer Strategie spricht man, wenn verschiedene Wertpapiere kombiniert werden, um von einer bestimmten Marktsituation zu profitieren.

Die Strategie des Long Strangle ähnelt der in der vorherigen Ausgabe vorgestellten Long-Straddle-Strategie. Bei beiden Strategien erfolgt eine gleichzeitige Investition in einen Call und Put Optionsschein auf denselben Basiswert mit identischem Bezugsverhältnis und gleicher Restlaufzeit. Der wesentliche Unterschied zwischen beiden Strategien liegt in der Wahl des Basispreises. Während beim Long Straddle Call und Put mit identischem Basispreis ausgestattet sind, werden beim Long Strangle unterschiedliche Basispreise für Call und Put gewählt. Dabei liegt der Basispreis des Puts niedriger als der des Calls. Typischerweise handelt es sich bei beiden Optionsscheinen um sogenannte Out-of-the-Money-Optionsscheine, das heißt, sie weisen keinen inneren Wert auf.

Beispiel: Angenommen die Aktie des Unternehmens X notiert derzeit bei 10,00 Euro. Der Anleger erwartet einen starken Kursanstieg bzw. Rückgang der Aktie, zum Beispiel aufgrund einer bevorstehenden Veröffentlichung betriebswirtschaftlicher Daten. Der Investor möchte von dieser Situation profitieren und entscheidet sich für eine Long-Strangle-Strategie.

Dazu kauft er 1.000 Call Optionsscheine mit einem Basispreis von 10,50 Euro zu einem Preis von 0,50 Euro und 1.000 Put Optionsscheine mit einem Basispreis von 9,50 Euro, für die er jeweils 0,30 Euro aufwendet. Die Optionsscheine beziehen sich auf das Unternehmen X, haben ein Bezugsverhältnis von 1:1 und sind mit der gleichen Restlaufzeit ausgestattet. Insgesamt zahlt der Investor somit einen Gesamtpreis in Höhe von 800 Euro (1.000 Euro x 0,50 Euro + 1.000 x 0,30 Euro).

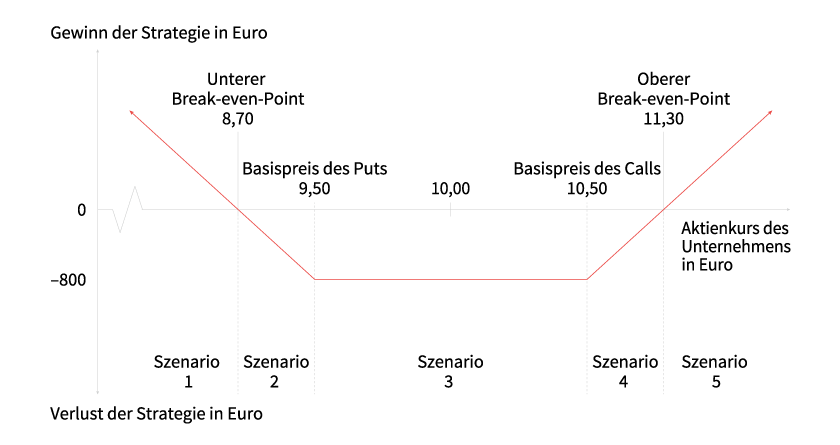

Folgende Szenarien können sich am Ende der Laufzeit ergeben

Szenario 1: Die Aktie notiert am Ende der Laufzeit bei 8,00 Euro. Der gekaufte Call besitzt keinen inneren Wert und verfällt somit wertlos. Der Put weist hingegen einen inneren Wert von 1,50 Euro auf (Differenz zwischen Aktienkurs 8,00 Euro und Basispreis 9,50 Euro). Der Erlös aus dem Put beläuft sich auf 1.500 Euro (1.000 x 1,50 Euro). Abzüglich der gezahlten Optionsprämien von 800 Euro erzielt der Anleger einen Gewinn in Höhe von 700 Euro (1.500 Euro – 800 Euro).

Szenario 2: Die Aktie notiert am Ende der Laufzeit bei 9,00 Euro. Ebenso wie in Szenario 1 verfällt der gekaufte Call wertlos. Der Put weist hingegen einen inneren Wert von 0,50 Euro auf (Differenz zwischen Aktienkurs 9,00 Euro und Basispreis 9,50 Euro). Der Erlös aus dem Put beläuft sich auf 500 Euro (1.000 x 0,50 Euro). Abzüglich der gezahlten Optionsprämien von 800 Euro erleidet der Anleger jedoch einen Verlust in Höhe von 300 Euro (500 Euro – 800 Euro).

Szenario 3: Die Aktie notiert am Ende der Laufzeit bei 10,00 Euro. Da sowohl der Call als auch der Put keinen inneren Wert aufweisen, verfallen beide Optionsscheine wertlos. Der Anleger erleidet somit einen Totalverlust seines eingesetzten Kapitals in Höhe der gezahlten Optionsprämien von 800 Euro.

Szenario 4: Die Aktie notiert am Ende der Laufzeit bei 11,00 Euro. Der gekaufte Put besitzt keinen inneren Wert und verfällt somit wertlos. Der Call weist hingegen einen inneren Wert von 0,50 Euro auf (Differenz zwischen Basispreis 10,50 Euro und Aktienkurs 11,00 Euro). Der Erlös aus dem Call beläuft sich auf 500 Euro (1.000 x 0,50 Euro). Abzüglich der gezahlten Optionsprämien von 800 Euro erleidet der Anleger jedoch einen Verlust in Höhe von 300 Euro (500 Euro – 800 Euro).

Szenario 5: Die Aktie notiert am Ende der Laufzeit bei 12,00 Euro. Ebenso wie in Szenario 4 verfällt der gekaufte Put wertlos. Der Call weist hingegen einen inneren Wert von 1,50 Euro auf (Differenz zwischen Basispreis 10,50 Euro und Aktienkurs 12,00 Euro). Der Erlös aus dem Call beläuft sich auf 1.500 Euro (1.000 x 1,50 Euro). Abzüglich der gezahlten Optionsprämien von 800 Euro erzielt der Anleger einen Gewinn in Höhe von 700 Euro (1.500 Euro – 800 Euro).

Wie aus der Grafik deutlich wird, ist das Gewinnpotenzial der Strategie theoretisch unbegrenzt, der Verlust hingegen beschränkt sich auf die gezahlten Prämien beider Optionsscheine. Ein Totalverlust stellt sich also dann ein, wenn sich der Basiswert nicht aus der Kursspanne von 9,50 Euro (Basispreis Put) und 10,50 Euro (Basispreis Call) herausbewegt. Der Anleger erzielt erst dann einen Gewinn, wenn einer der beiden Optionsscheine einen inneren Wert von mehr als 0,80 Euro besitzt und somit seine Ausgaben, die er für die Optionsprämien aufgewendet hat, kompensiert. Dieses Szenario tritt ein, wenn der Kurs des Basiswerts entweder unter 8,70 Euro (unterer Break-even-Point) fällt oder 11,30 Euro (oberer Break-even-Point) übersteigt.

Mit der Long-Strangle-Strategie spekulieren Anleger also auf stark steigende oder stark fallende Basiskurse. Aber worin liegt nun der Unterschied zur Long-Straddle-Strategie? Denn auch hier spekulieren Anleger auf eine ähnliche Reaktion des zugrunde liegenden Basiswerts. Der Unterschied wird durch die Wahl der unterschiedlichen Basispreise deutlich. Denn im Vergleich zum Long Straddle ist die erwartete Kursreaktion seitens des Anlegers beim Long Strangle wesentlich größer. Das heißt, um einen Gewinn mit der Long-Strangle-Strategie zu erzielen, muss sich der Kurs des Basiswerts deutlich stärker bewegen. Dafür liegt allerdings die aufzuwendende Optionsprämie beim Long Strangle deutlich unter der des Long Straddle. Denn je weiter die Basispreise der beiden Optionsscheine auseinanderliegen, desto weniger muss der Anleger für die Prämien aufbringen.

Wie auch beim Long Straddle kann die Long-Strangle-Strategie sinnvoll sein, wenn die implizite Volatilität beim Kauf niedrig ist und man eine steigende Volatilität erwartet. Denn damit erhöht sich die Wahrscheinlichkeit, dass einer der beiden Optionsscheine im Geld notiert. Diese Kombinationsstrategie lässt sich mit passenden Optionsscheinen von Société Générale umsetzen.