Inline-Optionsscheine

Während Anleger mit klassischen Optionsscheinen auf starke Marktbewegungen setzen, spielen Inline-Optionsscheine ihre wahre Stärke in auf den ersten Blick »langweiligen« Marktphasen aus. Denn mit Inline-Optionsscheinen lassen sich auch in Zeiten von Seitwärtsbewegungen interessante Renditen erzielen. Voraussetzung ist, dass sich der Basiswert während der Laufzeit immer innerhalb einer bestimmten Preisspanne bewegt.

Jeder Inline-Optionsschein besitzt eine obere und eine untere Barriere, die gemeinsam einen Kurskorridor (Range) bilden. Solange der Kurs des zugrunde liegenden Basiswerts (wie zum Beispiel eine Aktie, ein Index oder ein Währungspaar) bis zum Bewertungstag des Inline-Optionsscheins weder die obere Barriere berührt oder überschreitet noch die untere Barriere berührt oder unterschreitet, erhalten Anleger eine standardisierte, maximale Rückzahlung. Für Inline-Optionsscheine von Société Générale liegt dieser Höchstrückzahlungsbetrag bei 10,00 Euro. Sollte jedoch eine der Barrieren zu einem beliebigen Zeitpunkt bis zum Bewertungstag berührt oder durchbrochen werden, verfällt der Inline-Optionsschein sofort wertlos. In diesem Fall erhalten Sie von der Emittentin eine Rückzahlung von 0,001 Euro (Totalverlust).

Der Kursverlauf eines Inline-Optionsscheins wird während der Laufzeit immer von dem Grad der Wahrscheinlichkeit einer Barriereberührung vor dem Bewertungstag bestimmt. Je größer die Wahrscheinlichkeit ist, dass eine der beiden Barrieren vor der Fälligkeit erreicht oder durchbrochen wird, desto niedriger ist der Preis. Der wichtigste Einflussfaktor ist deshalb der jeweilige Kurs des Basiswerts, auf den sich der Inline-Optionsschein bezieht.

Eine weitere wichtige Einflussgröße ist die implizite Volatilität, also die von den Marktteilnehmern am Terminmarkt erwartete zukünftige Schwankungsbreite des Basiswerts. Eine steigende implizite Volatilität (die Erwartung stärkerer Kursschwankungen) erhöht die Wahrscheinlichkeit einer Barriereberührung und führt bei Inline-Optionsscheinen damit tendenziell zu fallenden Kursen. Eine sinkende implizite Volatilität wirkt sich hingegen tendenziell positiv aus.

Auch die Restlaufzeit des Inline-Optionsscheins spielt eine große Rolle: Je näher der Bewertungstag rückt, desto höher ist in der Regel der Wert des Inline-Optionsscheins, weil weniger Zeit bleibt, in der es doch noch zur Berührung einer der beiden Barrieren kommen könnte.

Beispiel Inline-Optionsschein*

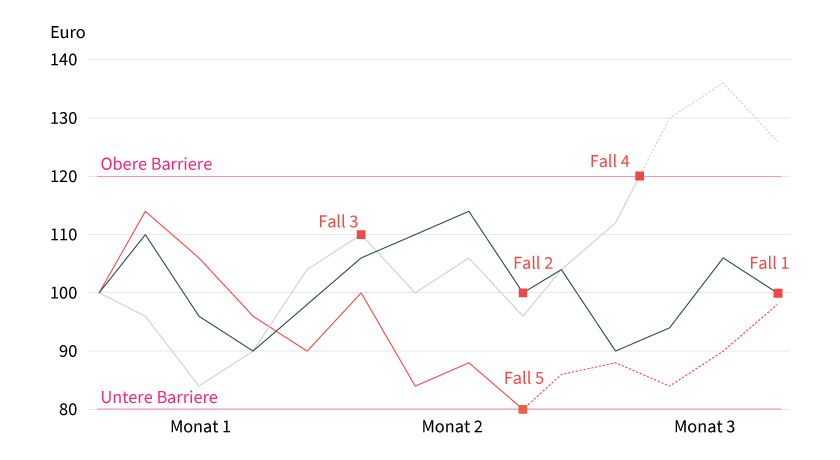

Die ABC-Aktie notiert zurzeit bei 100,00 Euro. Ein Anleger erwartet bis zum Ende der Laufzeit eine Seitwärtsbewegung und gleichzeitig, dass der Basiswert nicht auf oder über 120,00 Euro steigen und nicht auf oder unter 80,00 Euro fallen wird. Er entscheidet sich für den Kauf eines Inline-Optionsscheins mit einer oberen Barriere bei 120,00 Euro, einer unteren Barriere bei 80,00 Euro und einer Restlaufzeit von 3 Monaten. Der Inline-Optionsschein kostet zu diesem Zeitpunkt 7,00 Euro.

Folgende Szenarien können sich ergeben

Fall 1: Die ABC-Aktie hat sich wie erwartet während der gesamten Restlaufzeit innerhalb der beiden Kursschwellen bewegt und notiert auf dem Startniveau bei 100,00 Euro. Damit erhält der Anleger den maximalen Auszahlungsbetrag von 10,00 Euro. Während der Anleger mit einem Investment in die Aktie weder Gewinn oder Verlust verzeichnet hätte, erzielt er mit dem Inline-Optionsschein ein Plus von 3,00 Euro, was einem Plus von 43 Prozent entspricht.

Fall 2: Die ABC-Aktie bewegt sich innerhalb des Korridors. Nach zwei Monaten notiert die ABC-Aktie bei 100,00 Euro. Aufgrund der abgenommenen Restlaufzeit, was die Wahrscheinlichkeit einer Barriereverletzung geringer macht, ist der Wert des Inline-Optionsscheins auf 9,00 Euro angestiegen. Durch einen Verkauf kann der Anleger einen Gewinn von 2,00 Euro bzw. 28,5 Prozent realisieren.

Fall 3: Die ABC-Aktie bewegt sich innerhalb des Korridors. Nach einem Monat notiert die ABC-Aktie bei 110,00 Euro. Der Anleger geht von einer weiteren Aufwärtsbewegung aus und befürchtet eine Verletzung der oberen Barriere. Darum verkauft er den Inline-Optionsschein. Zwar hat sich die abgenommene Restlaufzeit positiv auf den Wert des Inline-Optionsscheins ausgewirkt, allerdings überwiegt die Annäherung an die obere Barriere negativ, sodass der Wert des Inline-Optionsscheins bei 5,50 Euro liegt. Durch den Verkauf entsteht dem Anleger ein Verlust von 1,50 Euro bzw. 21,4 Prozent.

Fall 4: Die ABC-Aktie steigt stark und durchbricht die obere Barriere. Durch die Barriereverletzung wird der Inline-Optionsschein vorzeitig fällig gestellt und der Anleger erhält lediglich 0,001 Euro (Totalverlust).

Fall 5: Die ABC-Aktie berührt während der Laufzeit die untere Barriere, notiert danach aber gleich wieder innerhalb des Korridors. Das einmalige Berühren führt allerdings dazu, dass der Inline-Optionsschein vorzeitig fällig gestellt wird und der Anleger lediglich 0,001 Euro erhält (Totalverlust).

Chancen

- Transparentes Auszahlungsprofil bei Fälligkeit. Der Anleger erhält am Fälligkeitstag den festen Höchstrückzahlungsbetrag in Höhe von 10,00 Euro, sofern der Basiswert während der gesamten Laufzeit zwischen oberer und unterer Barriere notiert.

- Möglichkeit, gehebelt von Seitwärtsmärkten zu profitieren. Im Gegensatz zu klassischen Call oder Put Optionsscheinen erzielen Inline-Optionsscheine die maximale Rendite, wenn der Basiswert sich nur geringfügig bewegt und innerhalb eines Kurskorridors verläuft.

Risiken

- Schon bei einer einmaligen Berührung der oberen oder unteren Barriere verfällt das Produkt wertlos (Totalverlust).

- Eine Veränderung des Basiswertpreises kann zu starken Kursänderungen des Inline-Optionsscheins führen. Es besteht die Möglichkeit, dass der Anleger bei einem Verkauf des Inline-Optionsscheins vor Fälligkeit einen geringeren Preis erzielt, als er bei Erwerb bezahlt hat.

*ohne Berücksichtigung von Transaktionskosten und Dividendenzahlungen

Das könnte Sie auch interessieren: