Wissen

Discount-Optionsscheine – Teil 1

Die Kurstrends an der Börse sind nicht immer eindeutig. Neben ausgeprägten Auf- oder Abwärtsbewegungen gibt es immer wieder Phasen mit eher moderaten Bewegungen oder Phasen mit häufig wechselnden Trends, bei denen es trotz zum Teil starker Ausschläge unter dem Strich nur zu einer Seitwärtsentwicklung kommt. Mit klassischen Optionsscheinen, aber auch mit Aktien oder anderen Finanzinstrumenten, ist in solchen Phasen nur schwer Geld zu verdienen.

Eine Alternative bieten Discount-Optionsscheine. Dabei verzichtet der Anleger auf die volle Kurschance eines klassischen Optionsscheins, er erhält dafür im Gegenzug aber einen »Preisnachlass« (Discount) beim Kauf. Dieser sorgt dafür, dass mit Discount-Optionsscheinen auch bei moderaten Kursbewegungen des Basiswerts Gewinne erzielt werden können. Dabei sind sogar Szenarien denkbar, in denen der Basiswert eigentlich in die »falsche« Richtung läuft, der Discount-Optionsschein dem Anleger aber trotzdem noch einen Gewinn beschert.

Funktionsweise

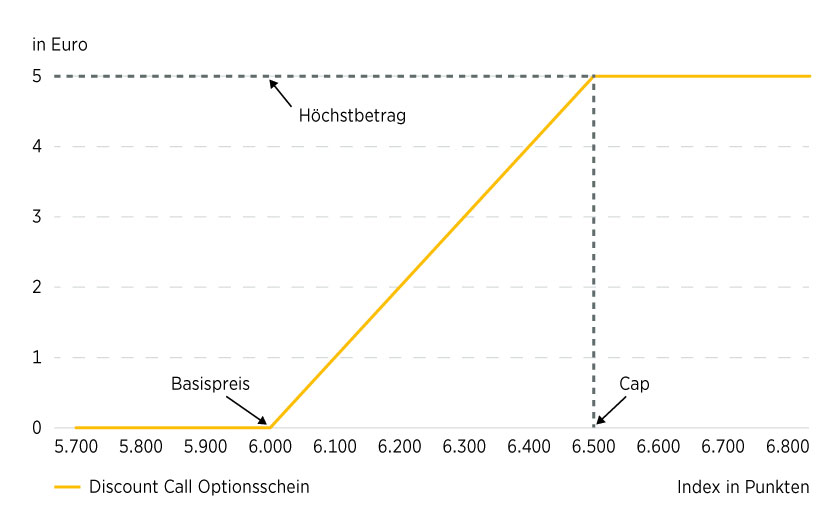

Bei einem Discount-Optionsschein sind zwei Kursmarken zu beachten: zum einen der Basispreis, ab dem der Anleger von Bewegungen des jeweils abgebildeten Basiswerts partizipiert. Und zum anderen der Cap, der die Obergrenze für die Beteiligung an diesen Kursbewegungen bestimmt. Beim Discount Call Optionsschein liegt dieser Cap oberhalb des Basispreises, beim Discount Put Optionsschein darunter.

Bei Fälligkeit eines Discount Calls erhält der Anleger wie bei einem klassischen Call Optionsschein die Differenz zwischen dem am Laufzeitende festgestellten Kurs des Basiswerts und dem Basispreis bereinigt um das Bezugsverhältnis ausgezahlt. Die Höhe dieser Auszahlung wird anders als beim klassischen Call allerdings nach oben durch den Cap begrenzt. Der maximale Rückzahlungswert ergibt sich folglich aus dem Abstand zwischen Basispreis und Cap, wobei für Discount-Optionsscheine auf Indizes meist ein Höchstbetrag von 5 Euro vorgesehen ist. Dies entspricht unter Berücksichtigung des bei Indexprodukten üblichen Bezugsverhältnisses von 100:1 genau 500 Indexpunkten.

Grafik 1 veranschaulicht das Rückzahlungsprofil eines Discount Call Optionsscheins auf den DAX mit einem Basispreis von 6.000 Indexpunkten, einem Cap bei 6.500 Indexpunkten und einem Bezugsverhältnis von 100:1. Bei Indexständen zwischen Basispreis und Cap steigt der Rückzahlungswert stetig an, bis er den Höchstwert von 5 Euro erreicht. Wie weit der Index über den Cap hinaussteigt, ändert nichts mehr an der Rückzahlungshöhe. Zugleich zeigt sich, dass der Wert des Discount Calls bei Indexständen unterhalb des Basispreises auf null sinkt: In diesem Fall verfällt der Optionsschein wertlos.

Vergleich mit einem klassischen Optionsschein

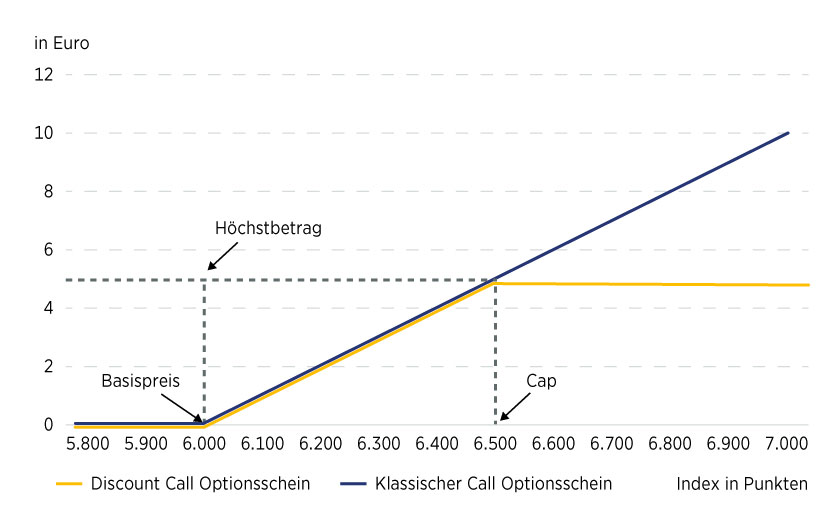

Der Reiz von Discount-Optionsscheinen besteht darin, dass sie zum Ausgleich für die Begrenzung der möglichen Gewinne einen in der Regel sehr deutlichen Preisabschlag (»Discount«) gegenüber einem klassischen Optionsschein mit gleichem Basispreis und gleicher Laufzeit aufweisen. Hieraus ergibt sich ein stark abweichendes Profil für die bei Fälligkeit zu erwartende Rückzahlung.

Grafik 2 zeigt den Discount Call Optionsschein aus dem vorhergehenden Beispiel im Vergleich zu einem klassischen Call mit dem gleichen Basispreis und derselben Laufzeit. Bei einem Indexstand von 6.000 Punkten und darunter würden beide Optionsscheine wertlos verfallen. Im Bereich zwischen 6.000 und 6.500 Punkten wäre der Rückzahlungswert identisch. Über einen Indexstand von 6.500 Punkten hinaus wird der Discount Call durch den Cap ausgebremst, wohingegen der klassische Call bei weiter steigenden Indexständen immer stärker an Wert zulegt.

Der Gleichlauf der Rückzahlungswerte zwischen 6.000 und 6.500 Indexpunkten ist jedoch nicht gleichbedeutend mit einer identischen Gewinnspanne. Denn aufgrund des Preisabschlags zahlen Anleger für den Discount Call lediglich 2,72 Euro, während für den klassischen Call 4,97 Euro investiert werden müssen (siehe Tabelle 1).

Tabelle 1: Klassischer und Discount-Optionsschein im Vergleich

Beispiel anhand von Optionsscheinen mit einer Restlaufzeit von fünf Monaten, bei einem anfänglichen Indexstand von 6.160 Punkten

|

Discount Call Optionsschein |

Klassischer Call Optionsschein |

|

|---|---|---|

|

Basispreis |

6.000 Pkt. |

6.000 Pkt. |

|

Cap |

6.500 Pkt. |

– |

|

Bezugsverhältnis |

100:1 |

100:1 |

|

Preis des Optionsscheins |

2,72 EUR |

4,97 EUR |

Quelle: Société Générale

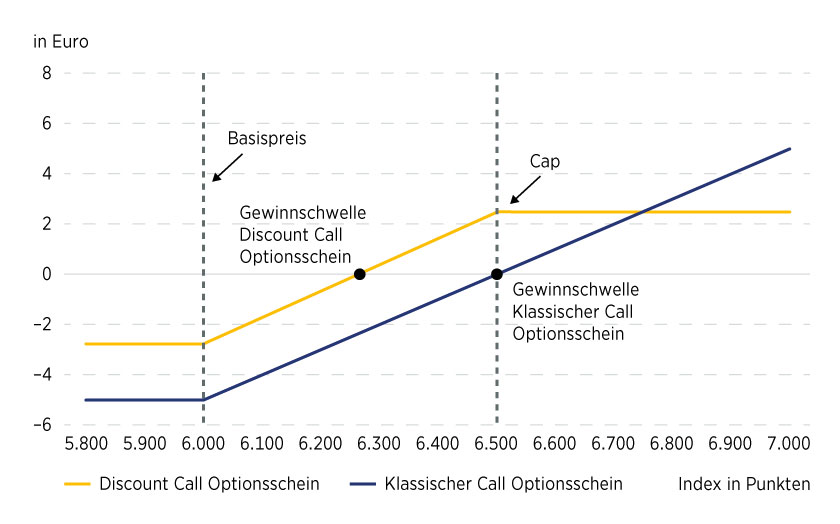

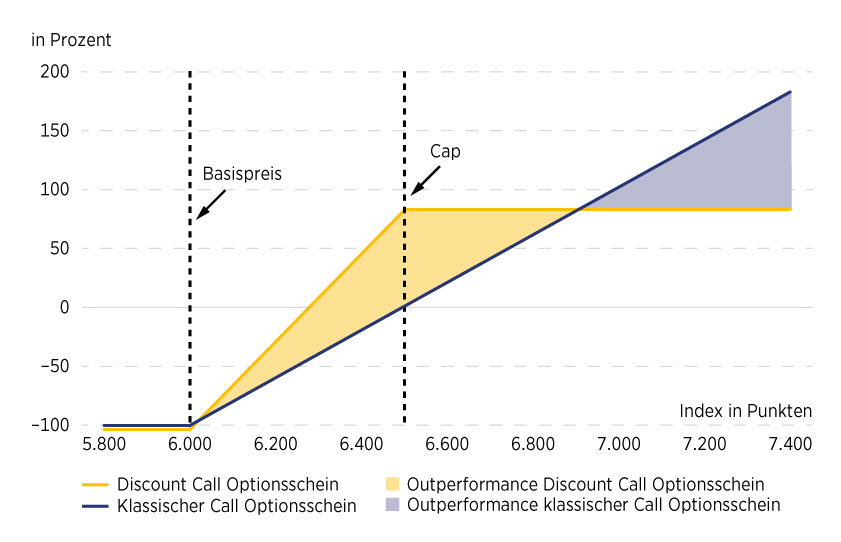

Beim Vergleich der absoluten Gewinnchancen (siehe Grafik 3) wird ersichtlich, wie sich die unterschiedlichen Einstiegskurse auf das Gewinnpotenzial der beiden Optionsscheine auswirken. Der geringere Kapitaleinsatz beim Discount Call führt dazu, dass dieser bei einem moderaten Indexanstieg einen höheren absoluten Gewinn erzielt. Außerdem erreicht der Discount Call per Fälligkeit wegen des geringeren Einstiegskurses deutlich früher die Gewinnzone als der klassische Call (6.272 bzw. 6.497 Punkte). Zu beachten ist zudem, dass der Bereich, ab dem der klassische Call Optionsschein einen höheren Gewinn einbringt, erst bei etwa 6.700 Punkten und dabei deutlich oberhalb des Caps des Discount Calls beginnt. Noch deutlicher wird der relative Vorteil des Discount Calls bei moderaten bis mittleren Indexanstiegen, wenn nicht der absolute Gewinn in Euro, sondern der prozentuale Anlageerfolg betrachtet wird (siehe Grafik 4). Bezogen auf den Einstiegskurs von 2,72 Euro entspricht der maximal mögliche Gewinn des Discount Calls von 2,28 Euro einem Kursplus von 83,8 Prozent. Er wird erzielt, wenn der Index am Ende der Laufzeit auf oder über 6.500 Punkten notiert. Um mit dem zu 4,97 Euro angebotenen klassischen Call denselben prozentualen Gewinn zu erzielen, müsste der Index auf mehr als 6.900 Punkte steigen.

Für Discount Put Optionsscheine gilt das Gleiche, nur mit umgekehrten Vorzeichen. Der Discount Put gewinnt bei fallenden Indexständen an Wert, wobei aufgrund von Cap und Preisabschlag auch hier bei moderaten Indexverlusten entsprechend höhere Gewinne erzielt werden können als mit einem klassischen Put Optionsschein. Bei sehr starken Indexverlusten fällt der Gewinn des klassischen Puts ab einem bestimmten Punkt hingegen höher aus.

Beispiel 1: Discount Call Optionsschein auf den ABC-Index

Aktueller Stand des ABC-Index: 6.160 Indexpunkte

Basispreis: 6.000 Indexpunkte

Cap: 6.500 Indexpunkte

Bezugsverhältnis: 100:1

Abwicklungsart: Barausgleich

Restlaufzeit: 5 Monate

Preis des Optionsscheins: 2,72 Euro

Höchstbetrag: 5,00 Euro

Maximaler Gewinn (absolut): 2,28 Euro

Maximale Performance (in %): 83,80 Prozent

Zum Vergleich Preis eines klassischen

Calls (Basispreis: 6.000 Indexpunkte): 4,97 Euro

Szenario 1:

Der ABC-Index notiert bei Fälligkeit unterhalb des Basispreises von 6.000 Punkten: Der Discount Call Optionsschein verfällt wertlos.

Szenario 2:

Der ABC-Index notiert bei Fälligkeit oberhalb des Basispreises von 6.000 Punkten, aber unterhalb des Caps bei 6.500 Punkten: Der Anleger erhält eine Rückzahlung in Höhe der Differenz zwischen dem Basispreis und dem Indexstand bei Fälligkeit (bereinigt um das Bezugsverhältnis).

Szenario 3:

Der ABC-Index notiert bei Fälligkeit oberhalb des Caps bei 6.500 Punkten: Der Anleger erhält eine Rückzahlung in Höhe des Höchstbetrags von 5,00 Euro.

Beispielhafte Rückzahlungswerte:

|

ABC-Index |

Berechnung |

Rückzahlung |

|---|---|---|

|

6.100 Indexpunkte |

(6.100 – 6.000) / 100 |

1,00 EUR |

|

6.250 Indexpunkte |

(6.250 – 6.000) / 100 |

2,50 EUR |

|

6.400 Indexpunkte |

(6.400 – 6.000) / 100 |

4,00 EUR |

Beispiel 2: Discount Put Optionsschein auf den ABC-Index

Aktueller Stand des ABC-Index: 6.160 Indexpunkte

Basispreis: 6.200 Indexpunkte

Cap: 5.700 Indexpunkte

Bezugsverhältnis: 100:1

Abwicklungsart: Barausgleich

Restlaufzeit: 5 Monate

Preis des Optionsscheins: 1,89 Euro

Höchstbetrag: 5,00 Euro

Maximaler Gewinn (absolut): 3,11 Euro

Maximale Performance (in %): 164,60 Prozent

Zum Vergleich Preis eines klassischen

Puts (Basispreis 6.200 Indexpunkte): 4,62 Euro

Szenario 1:

Der ABC-Index notiert bei Fälligkeit oberhalb des Basispreises von 6.200 Punkten: Der Discount Put Optionsschein verfällt wertlos.

Szenario 2:

Der ABC-Index notiert bei Fälligkeit unterhalb des Basispreises von 6.200 Punkten, aber oberhalb des Caps bei 5.700 Punkten: Der Anleger erhält eine Rückzahlung in Höhe der Differenz zwischen dem Indexstand und dem Basispreis bei Fälligkeit (bereinigt um das Bezugsverhältnis).

Szenario 3:

Der ABC-Index notiert bei Fälligkeit unterhalb des Caps bei 5.700 Punkten: Der Anleger erhält eine Rückzahlung in Höhe des Höchstbetrags von 5,00 Euro.

Beispielhafte Rückzahlungswerte:

|

ABC-Index |

Berechnung |

Rückzahlung |

|---|---|---|

|

6.100 Indexpunkte |

(6.200 – 6.100) / 100 |

1,00 EUR |

|

6.950 Indexpunkte |

(6.200 – 5.950) / 100 |

2,50 EUR |

|

5.800 Indexpunkte |

(6.200 – 5.800) / 100 |

4,00 EUR |