Wissen

Sind Zertifikate zu risikoreich?

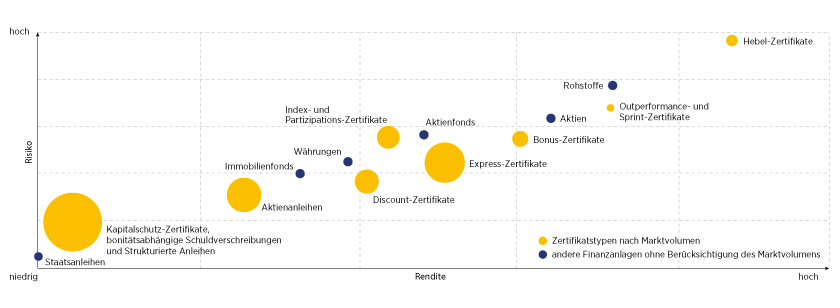

Jeder Privatanleger sollte sich vor einer Investition darüber klar werden, welches Risiko in der jeweiligen Finanzanlage steckt. Hier kann es schnell zu Fehleinschätzungen kommen. So halten viele eine Investition in Zertifikate für besonders risikoreich. Ein Trugschluss. Für die meisten Zertifikatekategorien ist das Gegenteil richtig.

Fakten

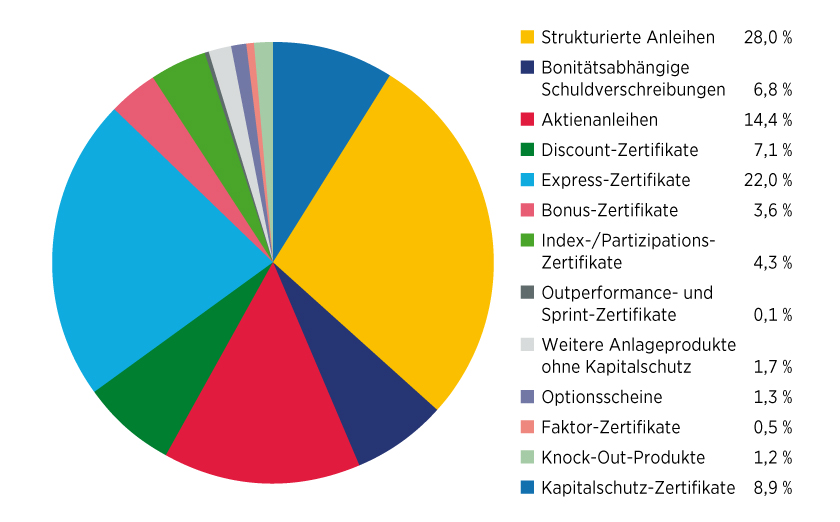

- Deutsche Zertifikateanleger setzen auf Sicherheit. Mehr als ein Drittel des gesamten Zertifikatevolumens war Ende Januar 2020 in Produkte investiert, die mit einem 100-prozentigen Kapitalschutz ausgestattet sind und bei denen der Anleger selbst bei der ungünstigsten Wertentwicklung des Basiswerts zumindest den Nennwert zurückerhält.

- Deutsche Zertifikateanleger investieren langfristig. 96,5 Prozent des Anlagevolumens investieren Privatanleger in Anlageprodukte mit einer mittel- bis langfristigen Haltedauer. Auf die spekulativen Hebelprodukte entfallen lediglich 3,5 Prozent.

- Zertifikate als Inhaberschuldverschreibungen unterliegen ebenso wie Staats- und Unternehmensanleihen dem Emittentenrisiko. Nur wenn es zur Insolvenz oder Abwicklung des Emittenten kommt, erleidet der Zertifikateinhaber einen Totalverlust oder erhält nur einen Teil seines investierten Kapitals zurück. Gegen dieses Ausfallrisiko gibt es inzwischen Absicherungsmöglichkeiten.

Die Fakten sprechen für sich. Anleger nutzen Zertifikate, um die Risiken einer Direktanlage wie in Aktien zu verringern und um Erträge zu optimieren. Zudem sind passive Anlagen meist kostengünstiger als aktiv gemanagte Finanzprodukte.

Orientierungshilfen

Credit Default Swaps

Der DDV veröffentlicht unter www.derivateverband.de börsentäglich Informationen zu den sogenannten Credit Default Swaps (CDS) aller wichtigen Emittenten von strukturierten Wertpapieren in Deutschland. Sie helfen dem Anleger, die Bonität eines Zertifikateemittenten richtig einzuschätzen. Der DDV zieht hierzu die CDS mit einer Laufzeit von fünf Jahren und Unternehmensanleihen als Referenz heran. Sie geben die Kosten für die Absicherung einer Anleihe des jeweiligen Emittenten an. Je höher die Absicherungskosten für die Anleihe, desto höher schätzt der Markt die Wahrscheinlichkeit eines Zahlungsausfalls ein. Steigende CDS sind also ein negatives, fallende CDS dagegen ein positives Signal.

Breites Informationsangebot

Vor einer möglichen Anlage in derivative Wertpapiere sollten sich Anleger zunächst über die entsprechenden Produkte informieren. Dazu stellen die Emittenten ausführliches Informationsmaterial bereit. Darüber hinaus veröffentlicht der DDV allgemeine Informationen rund um das Thema Anlagezertifikate und Hebelprodukte unter www.derivateverband.de.

Seit Anfang 2018 wird allen potenziellen Anlegern vor dem Kauf von verpackten Anlageprodukten ein Basisinformationsblatt zur Verfügung gestellt. Dies gilt im Wesentlichen für Zertifikate, kapitalbildende und fondsgebundene Lebensversicherungen und ist (grundsätzlich erst ab 2020) auch für Investmentfonds vorgesehen.

Das Basisinformationsblatt stellt auf drei Seiten die wesentlichen Merkmale und die Funktionsweise eines Finanzprodukts dar, beschreibt ausführlich die damit verbundenen Risiken und Chancen unter verschiedenen Szenarien und nennt auch die Kosten. Der Gesamtrisikoindikator zeigt anschaulich anhand von sieben Stufen, wie hoch das Risiko der Anlage ist. Die Basisinformationsblätter sollen auch den Vergleich zwischen verschiedenen Finanzprodukten erleichtern.

Das könnte Sie auch interessieren: