Wissen

Was Sie bei Ihrer Geldanlage beachten sollten

Das Thema Geld ist schon fast so alt wie die Menschheit selbst. Waren es in der grauen Urzeit noch Mittel wie Nahrung und Tiere zum Tausch bzw. Kauf von Gegenständen, so existiert das Geld der heutigen Zeit meist nur noch in elektronischer Form. Ebenso alt wie das Geld ist das Bestreben der Menschen, es zu erhalten oder zu vermehren.

Egal ob für die finanzielle Absicherung der Familie, die Finanzierung von Lebensträumen oder die Erhaltung des Lebensstandards im Alter – wer gut vorgesorgt sein Leben genießen will, muss eigene Initiative ergreifen und sich ein zusätzliches finanzielles Standbein aufbauen. Dabei ist die Finanzanlage heute so unübersichtlich und komplex wie nie zuvor.

Die Bundesbank befragte im Jahr 2017 zum dritten Mal nach 2014 und 2010 private Haushalte in Deutschland zu ihrem Vermögen und ihren Schulden. Vorrangiges Ziel der unter dem Titel »Private Haushalte und ihre Finanzen« (PHF) durchgeführten Studie war es, die finanzielle Lage der Haushalte insgesamt sowie einzelner Gruppen von Haushalten zu beschreiben.

Viele Haushalte profitierten in den vergangenen Jahren von einem hohen Beschäftigungsgrad, niedrigen Kreditzinsen, steigenden Aktienkursen und Immobilienpreisen. Letztere sind auch dafür verantwortlich, dass Immobilien- sowie Aktien- und Fondsbesitz zwischen 2014 und 2017 angestiegen sind.

Auffällig im Vergleich zur vorherigen Erhebung 2014 ist der Anstieg des Vermögens auf Girokonten um 65 Prozent. Dieser Sachverhalt bedeutet, dass viele private Haushalte nach wie vor liquide und als risikoarm wahrgenommene Anlagen präferieren.

Der Bericht der Deutschen Bundesbank zeigt damit deutlich, dass immer noch der größte Teil des Geldvermögens privater Haushalte in Form von Sicht-, Spar- und Termineinlagen vor sich hin schlummert und weiterhin nur zögerlich in Wertpapiere investiert wird. Aus Renditegesichtspunkten – aufgrund des derzeitigen niedrigen Zinsniveaus – keine lukrative Entscheidung. Doch warum bevorzugen immer noch so viele Bürger Sparbuch und Co. als Form der Geldanlage? Bietet doch das Universum an Anlagemöglichkeiten – sowohl für Konservative als auch für risikoaffine Investoren – vieles mehr. Ein Grund liegt im Verhalten vieler Investoren. Denn den meisten Anlegern ist nicht bewusst, was sie bei ihrer Geldanlage alles beachten sollten. Im Folgenden stellen wir Ihnen die häufigsten Anlegerfehler vor und geben Ihnen ein paar Regeln an die Hand, die Ihnen das Agieren an der Börse vereinfachen sollen. Dabei spielen sowohl psychologische als auch fachliche Aspekte eine wichtige Rolle.

Finden Sie den Einstieg: Was Sie bei Ihrer Geldanlage beachten sollten

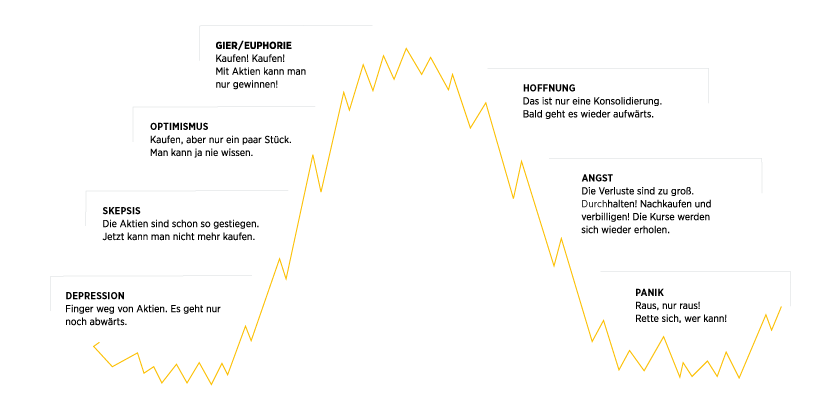

Die sogenannte Behavioral-Finance-Theorie ist die Wissenschaft der Finanzmärkte, bei der das menschliche Verhalten im Mittelpunkt steht. Deren Ergebnisse zeigen in den meisten Fällen, dass sich Kapitalanleger alles andere als rational verhalten. Die Fehler von Anlegern sind häufig die gleichen und sind zu einem bestimmten Maße auch für Kursausschläge an der Börse verantwortlich. So sind steigende oder fallende Kurse am Aktienmarkt auch von der psychologischen Verfassung der einzelnen Marktteilnehmer abhängig. Neben objektiven gesamtwirtschaftlichen Faktoren oder rationalen Überlegungen hinsichtlich eines bestimmten Unternehmens werden beim Kauf oder Verkauf von Wertpapieren gerade auch irrationale Meinungen oder gar massenpsychologische Verhaltensweisen herangezogen. Aus diesem Grund beinhaltet ein Aktienkurs auch Hoffnungen oder Meinungen von Käufern und Verkäufern. Insofern ist die Börse auch ein Marktplatz voller Erwartungen, auf dem die Daten und Fakten von den eher emotionalen Verhaltensweisen nicht eindeutig getrennt sind.

Denken Sie nur einmal an die Zeit des »Neuen Markts« in den Jahren 1997 bis 2000 zurück und werfen Sie einen Blick auf Grafik 1. Diese extreme Entwicklung – die Verzwanzigfachung des Börsenwerts innerhalb weniger Jahre bis hin zu völlig unrealistischen Aktienkursen – ist einer der eindrucksvollsten Belege für nicht rationales Verhalten.

Zu den wesentlichen Antriebskräften für Kursbewegungen zählen vor allem Angst und Gier. Während Angst die Menschen zum Verkaufen bewegt, führt Gier die Menschen zum Kaufen. Mit am stärksten lassen sich die meisten Menschen von ihrem Gefühl lenken, wenn es ums Thema Geld geht – also ausgerechnet bei dem Thema, bei dem der Verstand anstelle des Bauchgefühls regieren sollte.

Zu den häufigsten Fehlern zählen:

- Selbstüberschätzung

- Falsche Anlageaufteilung (Asset-Allocation)

- Hektik

- Herdentrieb

- Angst vor Fehlern

1. Selbstüberschätzung

Vor allem Anleger, die bereits einmal an der Börse einen hohen Gewinn erzielt haben, fühlen sich bestätigt und neigen zur Selbstüberschätzung. Sie glauben, die Entwicklungen von Märkten und Branchen prognostizieren zu können, und investieren in blindem Vertrauen auf ihr eigenes Urteilsvermögen. Doch übertriebene Zuversicht endet vor allem nach einer Glückssträhne oft mit hohen Verlusten. Denn eine Fehlinvestition mit einer hohen Anlagesumme reicht häufig aus, um viele kleinere Gewinne komplett zu vernichten.

Daher sollten Anleger ihr Vermögen nie in eine einzelne Anlage stecken. Sparpläne oder die Stückelung größerer Beträge in mehrere Teilbeträge, die über einen längeren Zeitraum angelegt werden, können ein Schutz vor Selbstüberschätzung sein.

2. Falsche Anlageaufteilung (Asset-Allocation)

Ein weiterer Fehler ist, dass viele Anleger ihre Depots ausschließlich nach Performance zusammenstellen. Eine einseitige Performanceorientierung führt zwangsläufig zu einem hohen Risiko, denn die Rendite einer Anlage ist immer das Spiegelbild des zugrunde liegenden Risikos.

So sollten sich Anleger über die genauen Ziele ihrer Geldanlage bewusst sein. Man unterscheidet grundsätzlich:

- Sicherheit, das heißt, die Anlage soll möglichst sicher sein. Die Wahrscheinlichkeit eines Verlusts des eingesetzten Kapitals soll minimiert oder gar ausgeschlossen werden.

- Rendite, das heißt, die Anlage soll einen möglichst hohen Ertrag abwerfen.

- Liquidität, das heißt, die Anlage soll bei Bedarf möglichst schnell wieder verkauft werden können.

Erfahrungsgemäß können diese Ziele in Kombination nie komplett erfüllt werden. Anleger müssen also abwägen, welche Ziele ihnen wichtiger sind als andere. Bei der Zusammenstellung ihres Depots sollten Investoren beachten, dass das Risiko im Depot auch der tatsächlichen Risikobereitschaft entspricht. Dabei ist auch das Verhältnis der einzelnen Anlagen zueinander zu beachten. Um ein Depot ausgewogen aufzustellen, spielt die Vermögensaufteilung (Asset-Allocation) in verschiedene Anlageklassen wie Aktien, Renten, Fonds, ETFs und Zertifikate, aber auch die Streuung in Branchen, Regionen, Währungen, Rohstoffe und Edelmetalle eine maßgebliche Rolle.

3. Hektik

Es sind meistens die hektischen Zeiten, die Anleger dazu verleiten, Fehler zu machen. Wer zum Beispiel sein Depot bei jeder kleinsten Nachricht überstürzt umschichtet, zahlt in der Regel so viele Gebühren und Transaktionskosten, dass ein erreichter Gewinn schnell wieder zunichtegemacht werden kann. So gilt auch heute noch die alte Börsenweisheit »Hin und her macht Taschen leer«.

Anleger sollten sich daher sorgfältig informieren, wie zum Beispiel Marktchancen aussehen, und sich nicht hektisch und unüberlegt von einer in die nächste Anlage stürzen.

4. Herdentrieb

Zu den häufigsten Fehlern gehört das sogenannte prozyklische Verhalten von Anlegern. Das bedeutet, dass Anleger dann an der Börse kaufen, wenn alle kaufen und umgekehrt (Herdentrieb). Der Grund dafür liegt im Vertrauen, denn erst wenn die Börse eine gewisse Zeit gut gelaufen ist, haben Investoren genügend Vertrauen aufgebaut, um selbst zu investieren. Vom Amsterdamer Tulpenwahn im 17. Jahrhundert bis hin zur US-amerikanischen Immobilienkrise – die Ursache dieser Marktübertreibungen lag zum Großteil am Herdentrieb.

Um dem entgegenzuwirken, sollten Anleger versuchen, »antizyklisch« zu investieren. Dabei spielt Disziplin eine entscheidende Rolle, denn wenn Optimismus und Euphorie ausbrechen, müssen Anleger lernen, sich rechtzeitig auch wieder von ihren Investments zu trennen. Die Wahrscheinlichkeit, an den tatsächlichen Hoch- und Tiefpunkten zu investieren, gilt eher als Glückstreffer – selbst bei professionellen Anlegern.

5. Angst vor Fehlern

Machen Anleger an der Börse einen Verlust, setzt häufig die Vernunft aus, denn ein Großteil neigt dazu, Verluste nicht so schnell zu realisieren wie Gewinne. Investoren wollen sich meist nicht eingestehen, einen Fehler gemacht zu haben, und solange ein Verlust nicht realisiert ist, müssen sie sich auch nicht eingestehen, eine falsche Entscheidung getroffen zu haben. Der Fokus vieler Anleger liegt zudem zu stark auf dem Einstandspreis. Die meisten verkaufen erst dann ihr Investment, wenn der Einstandspreis erreicht wird. Daher ist es wichtig, sich auch bei Verlusten rechtzeitig von einer Anlage zu trennen. Denn der notwendige Gewinn zum Ausgleich des Verlusts nimmt mit sinkendem Preis überproportional zu. Anleger, die ein Minus von 50 Prozent erlitten haben, brauchen 100 Prozent Gewinn, um den Verlust wieder auszugleichen.

Wer sich vor der eigenen Unvernunft im Umgang mit Verlusten schützen will, kann zum Beispiel mit Verlustmarken wie Stop-Loss-Preisen arbeiten. Das bedeutet, dass die Anlage dann automatisch verkauft wird, wenn der Wert des Investments auf ein im Vorfeld festgelegtes Niveau gefallen ist.

Schritt für Schritt zum Erfolg

Der erste Schritt, um an der Börse erfolgreich zu sein, besteht darin, die fünf beschriebenen Fehler zu beachten und zu erkennen, wo gegebenenfalls Schwächen im eigenen Verhalten liegen. Denn nur Anleger, die sich und ihr Verhalten einschätzen können, sind in der Lage, bewusst mit den Gefahren an der Börse umzugehen. Doch neben den psychologischen Herausforderungen, sich bei der Geldanlage an bestimmte Spielregeln zu halten, dürfen auch die fachlichen Aspekte nicht außer Acht gelassen werden. Denn gerade bei strukturierten Finanzprodukten (Derivaten) wie Optionsscheinen, Zertifikaten und Aktienanleihen sollten Anleger verstehen, wie ihr Investment funktioniert und welche Chancen und Risiken sich aus der jeweiligen Anlage ergeben.

Die Besonderheit bei Derivaten besteht darin, dass ihre Wertentwicklung sich aus der Wertentwicklung eines zugrunde liegenden Basiswerts (zum Beispiel einer Aktie oder eines Index) ableitet (aus dem lateinischen »derivare« = ableiten).

Die Produktvielfalt und die Masse an strukturierten Produkten in Deutschland sind für Privatanleger Fluch und Segen zugleich: Zum einen bieten sich für jede Markterwartung Produkte mit den unterschiedlichsten Konditionen und Laufzeiten, die es Anlegern ermöglichen, gezielt ihre Erwartungen umzusetzen und ihr Wertpapierportfolio zu optimieren. Auf der anderen Seite entsteht aufgrund der Produktvielfalt eine fast unüberschaubare Menge an Finanzprodukten, über die man sich zunächst einen Überblick verschaffen muss.

Checkliste für Anleger

Hat man den Überblick einmal gewonnen, so können beispielsweise Optionsscheine, Zertifikate und Aktienanleihen eine sinnvolle Ergänzung eines Wertpapierdepots sein. Um Anlegern die Auswahl und Entscheidung zum Kauf eines Derivats zu vereinfachen, hat der Deutsche Derivate Verband (DDV) gemeinsam mit der Deutschen Schutzvereinigung für Wertpapierbesitz (DSW) eine Checkliste für Derivate-Anleger erarbeitet. Sie umfasst insgesamt 18 Fragen. Anhand dieser Fragen können Anleger die wichtigsten Punkte vor dem Kauf eines Optionsscheins, Zertifikats oder einer Aktienanleihe klären. Die Checkliste gibt dabei einen guten Überblick über die Informationen, die Investoren einholen sollten, bevor sie sich für den Kauf eines Produkts entscheiden.

Checkliste für Anleger

Diese Checkliste soll Ihnen dabei helfen, die wichtigsten Punkte vor dem Kauf eines Zertifikats zu klären. Jede der folgenden Fragen sollten Sie mit »ja« beantworten können.

1. Entspricht der Basiswert des Zertifikats Ihren Präferenzen?

Das Zertifikat sollte sich auf einen Basiswert beziehen, den Sie kennen und zu dem Sie eine persönliche Einschätzung haben.

2. Berücksichtigt das Zertifikat Ihre Markterwartung?

Sie sollten wissen, wie sich der Basiswert entwickeln muss, um einen Gewinn zu erzielen. Sie sollten ebenfalls wissen, welche Entwicklung des Basiswerts zu Verlusten führen würde. Ihre Erwartung zur Entwicklung des Basiswerts ist bei der Auswahl des Zertifikats zu berücksichtigen.

3. Verstehen Sie, welche Voraussetzungen erfüllt sein müssen, damit Sie mit dem Zertifikat einen Gewinn erzielen?

Der Anlageerfolg eines Zertifikats ergibt sich in der Regel aus mehreren Bedingungen, die erfüllt werden müssen. Sie sollten wissen, welche Bedingungen zu welchem Zeitpunkt vorliegen müssen, damit Sie mit diesem Zertifikat eine positive Rendite erzielen. So sollten Sie bei Express-Zertifikaten darüber informiert sein, an welchen Stichtagen der Basiswert eine bestimmte Kursschwelle erreichen, über- bzw. unterschreiten muss, damit das Zertifikat einen Gewinn abwirft.

4. Kennen Sie die wesentlichen Einflussfaktoren, die sich auf den Wert des Zertifikats auswirken können?

Zertifikate sind während der Laufzeit Markteinflüssen wie Basiswertentwicklung, Volatilitäts- und Zinsschwankungen unterworfen.

5. Sind Sie darüber informiert, dass Ihr Anlageerfolg auch davon abhängt, ob Sie das Zertifikat bis zur Rückzahlung am Laufzeitende halten oder es vor Fälligkeit verkaufen?

Der Kurs während der Laufzeit eines Zertifikats kann von dem Rückzahlungsbetrag am Laufzeitende erheblich abweichen. Manche Zertifikate entfalten ihre gesamten Vorteile erst bei Fälligkeit.

6. Wissen Sie nicht nur, welche Chancen, sondern auch welche Risiken mit einer Anlage in Zertifikate verbunden sind?

Die Risikoklasse des Zertifikats richtet sich nach den verschiedenen Ausstattungsmerkmalen. Während es sich bei Kapitalschutz-Zertifikaten um eine eher konservative Produktkategorie handelt, gibt es hochspekulative Zertifikate, die nur für erfahrene Anleger geeignet sind. In jedem Fall sollten Sie das Emittentenrisiko, die Umstände, die zu Verlusten für Sie führen, sowie die Möglichkeit eines Totalverlusts kennen.

7. Haben Sie Marktszenarien bedacht, bei denen für Sie ein Verlust entstehen würde?

Sie sollten die möglichen Wertentwicklungen des Zertifikats kennen. Es gibt verschiedene Szenarien zur Wertentwicklung des Basiswerts. Dazu gehören auch Szenarien, die einen moderaten und einen erheblichen Verlust für Sie bedeuten würden.

8. Wissen Sie, ob bei dem Zertifikat das Risiko eines Totalverlusts besteht?

Bestimmte Zertifikatstypen werden bei Vorliegen bestimmter Voraussetzungen wertlos. Über diese Voraussetzungen sollten Sie informiert sein.

9. Wissen Sie, wer Emittent des Zertifikats ist?

Die Bank, von der Sie das Zertifikat erwerben, muss nicht zwangsläufig auch der Emittent des Zertifikats sein. Das sogenannte White Labeling, also die Verwendung eines Zertifikats eines fremden Emittenten bei gleichzeitiger Gestaltung der Marketingmaterialien für dieses Zertifikat im Design der Bank, hat dazu geführt, dass Anleger nicht immer wussten, wessen Zertifikat sie im Depot haben. Vergewissern Sie sich daher, wer Emittent des Zertifikats ist.

10. Wissen Sie, was es mit dem Begriff »Emittentenrisiko« bei Zertifikaten auf sich hat?

Zertifikate sind Inhaberschuldverschreibungen des Emittenten. Im Insolvenzfall stehen sie gleichrangig neben allen anderen Verbindlichkeiten. Sollte ein Emittent insolvent werden, besteht für den Zertifikateanleger die Gefahr eines Totalverlusts.

11. Kennen Sie die Vorteile der Diversifikation (Risikostreuung)?

Hierunter versteht man die Streuung des Anlagekapitals auf verschiedene Investments zur Verminderung des Gesamtrisikos. Sinn der Diversifikation ist die Begrenzung möglicher Verluste: Je kleiner der Depotanteil eines Einzelinvestments, desto geringere Auswirkungen hat ein hoher Verlust oder ein hoher Gewinn auf das Gesamtvermögen.

12. Kennen Sie mögliche Gebühren, die beim Erwerb und bei der Veräußerung vor Rückzahlung am Laufzeitende entstehen (Ausgabeaufschlag, Transaktionskosten, Maklergebühr)?

Gebühren schmälern die Rendite. Daher sollten Sie sämtliche Kosten kennen, die bei Zeichnung, Erwerb und Veräußerung entstehen.

13. Haben Sie die Zertifikatsbedingungen und Risikofaktoren gelesen und verstanden?

Vor einer Anlageentscheidung sollten Sie die Zertifikatsbedingungen und Risikofaktoren gelesen und verstanden haben.

14. Wissen Sie, an welchen Börsenplätzen – oder außerbörslich – zu welchen Zeiten und zu welchen Konditionen Ihr Zertifikat gehandelt werden kann?

Zertifikate können grundsätzlich börslich und außerbörslich gehandelt werden. Etwa 99 Prozent des Börsenhandels entfallen auf die Börsen Stuttgart und Frankfurt. Der außerbörsliche Handel erfolgt in der Regel direkt mit dem Emittenten. Beim börslichen Handel muss der Anleger eine Maklercourtage zahlen. Diese entfällt bei außerbörslichen Geschäften. Darüber hinaus fallen jeweils Transaktionskosten an. Um diese zu sparen oder zu reduzieren, können Sie sogenannte Free-Trade-Aktionen nutzen.

15. Haben Sie Informationsquellen genutzt (Verkaufsprospekt, Informationsbroschüren, unabhängige Zertifikateratings im Internet etc.)?

Sie sollten nach einem Beratungsgespräch alle relevanten Materialien ausgehändigt bekommen. Dazu gehören beispielsweise der Produktflyer oder das sogenannte Term-Sheet.

16. Wissen Sie, welche Funktion das Zertifikat in Ihrem Gesamtportfolio hat?

Zertifikate können neben dem Vermögensaufbau auch der Absicherung anderer im Depot befindlicher Positionen dienen.

17. Passt das Zertifikat zu Ihren Anlagevorstellungen (Laufzeit, Verfügbarkeit, Risikoneigung)?

Neben der Renditechance müssen sämtliche anderen Ausstattungsmerkmale des Zertifikats zu Ihrem Anlageverhalten passen. Insbesondere sollten Sie darauf achten, welche Erfahrungen Sie im Bereich der Wertpapiere bisher gesammelt haben und welches Risiko Sie einzugehen bereit sind.

18. Können Sie mit diesem Zertifikat Ihr persönliches Anlageziel erreichen?

Über Ihr persönliches Anlageziel sollten Sie sich im Klaren sein. Dabei ist insbesondere auf die gewünschte Rendite und auf den Zeitraum zu achten, in dem diese realisierbar erscheint.

Stand: Januar 2020; Quelle: Deutscher Derivate Verband (www.derivateverband.de)

Das könnte Sie auch interessieren: