Wissen

Volatilität: Definition und Erklärung

Die Volatilität (abgeleitet von lateinisch volatilis = fliegend) ist eine der bedeutendsten Risikokennzahlen in der Finanzwelt. Sie spielt insbesondere bei der Preisbildung von Optionsscheinen und Zertifikaten eine wesentliche Rolle. Die Volatilität beschreibt, wie groß die Schwankungsintensität beispielsweise eines Aktien- oder Devisenkurses ist, sie macht dabei aber keine Aussage, ob der Kurs des jeweiligen Basiswerts steigt oder fällt.

Die Volatilität wird meist als annualisierte Standardabweichung der Tagesrenditen angegeben. Der von Francis Galton um 1860 eingeführte Begriff der Standardabweichung ist ein Maß für die Streuung einer Zufallsvariablen um ihren Erwartungswert. In unserem Fall ist sie ein Maß für die Streuung der Tagesrenditen um die durchschnittliche Tagesrendite.

Bisher haben wir von »der Volatilität« im Allgemeinen gesprochen, es ist jedoch wichtig, zu wissen, dass es in der Finanzwelt verschiedene Arten von Volatilität gibt. Im Folgenden stellen wir zwei verschiedene Arten vor: die historische und die implizite Volatilität.

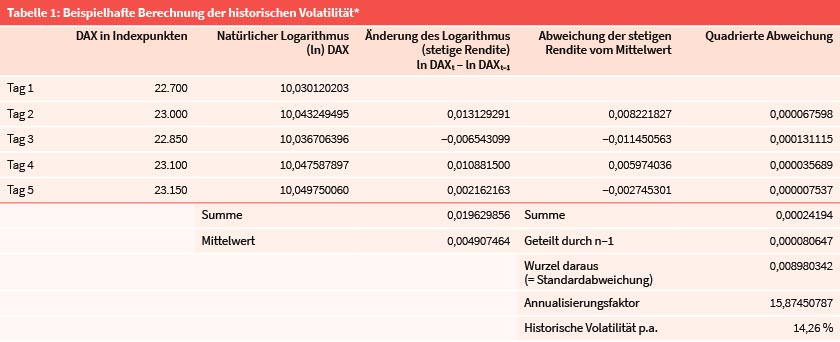

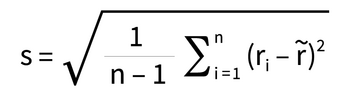

Die historische Volatilität ist die in Prozent angegebene Renditeschwankungsbreite, mit der sich der Kurs eines Wertpapiers um dessen Durchschnittsrendite herum im betrachteten Zeitraum der Vergangenheit verändert hat. Mathematisch ist sie die Standardabweichung der (täglichen) Renditen, berechnet für einen bestimmten Zeitraum. Die Renditen verwendet man, da sie eher der Normalverteilung folgen und die zukünftig erwarteten Aktienkurse somit lognormalverteilt sind. Das bedeutet, eine Verdopplung und eine Halbierung des zukünftig erwarteten Aktienkurses sind in der Theorie dann gleich wahrscheinlich. Die Standardabweichung (s) kann mit folgender Formel berechnet werden:

rᵢ = jeweilige Tagesrendite am Tag i

r̃ = arithmetisches Mittel der Renditen

n = Stichprobenumfang

Man kann die Volatilität, die meist für ein Jahr angegeben wird, relativ einfach von einem Jahr auf einen Tag übertragen, indem man sie mit der Wurzel der Handelstage in einem Jahr dividiert. Wenn man vereinfachend von 256 Handelstagen ausgeht, so ist eine Umrechnung von der Jahresvolatilität zur Tagesvolatilität durch die Division mit 16 (Wurzel aus 256) möglich.

Wenn wir nun von einer Normalverteilung der logarithmierten Renditen ausgehen, können wir die folgende Interpretation der Volatilität wagen: Beträgt die annualisierte Standardabweichung beispielsweise 18 Prozent bei einem erwarteten Kursanstieg von 5 Prozent, so bedeutet dies, dass die Performance nach einem Jahr mit einer Wahrscheinlichkeit von ca. 68 Prozent zwischen +23 Prozent und –13 Prozent liegt (±1 Standardabweichung). Vergrößert man das Band auf zwei Standardabweichungen, liegt die Performance am Jahresende mit einer Wahrscheinlichkeit von ca. 95 Prozent zwischen +41 Prozent und –31 Prozent. Diese Wahrscheinlichkeitsangaben beziehen sich wie erläutert auf die Annahme einer Normalverteilung der stetigen Renditen, also auf eine Lognormalverteilung des zukünftigen Aktienkurses. Dies ist natürlich eine vereinfachende Annahme und in der Praxis nicht erfüllt, so können die Werte nur zur groben Interpretation der Volatilität dienen.

Kennt man nun die historischen Volatilitäten beispielsweise mehrerer Aktien, kann man eine Aussage darüber treffen, welche Aktie in der Vergangenheit schwankungsintensiver war. Wichtig ist aber, dass sich damit weder eine Aussage über die vergangene noch über die zukünftige Performance der Aktien treffen lässt.

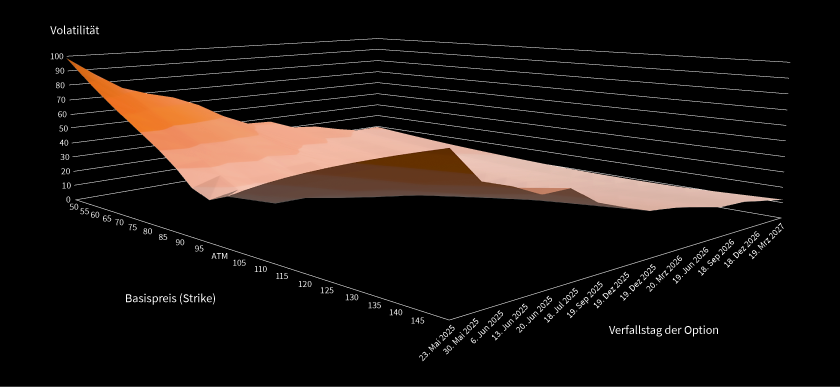

Die implizite Volatilität entspricht der vom Markt für einen bestimmten zukünftigen Zeitraum erwarteten Volatilität. Da die Preise der DAX-Optionen an der Eurex sich ähnlich wie am Aktienmarkt durch Angebot und Nachfrage bilden und die Volatilität eine Variable im Optionspreismodell ist, lässt sich durch ein iteratives (sich schrittweise in wiederholten Rechengängen der exakten Lösung annäherndes) Verfahren die implizite Volatilität für den DAX aus den Preisen der DAX-Optionen bestimmen. Die so ermittelte implizite Volatilität variiert allerdings je nach Basispreis und Laufzeit der Option. Es gibt also nicht »die« implizite Volatilität eines Basiswerts, denn beispielsweise weisen Optionen mit einem niedrigeren Basispreis tendenziell höhere implizite Volatilitäten auf. Dieses Phänomen wird »Volatility Skew« genannt. Die so zu beobachtende Schiefe (englisch: skew) lässt sich grafisch darstellen, wenn man in einem Diagramm dem jeweiligen Basispreis seine errechneten impliziten Volatilitäten zuordnet.

Der »Volatility Skew« lässt sich beispielsweise durch die höhere Nachfrage nach »Out of the money«-Puts erklären, mit denen Portfolios gegen große Verluste abgesichert werden. Auch könnte man argumentieren, dass es eher wahrscheinlich ist, dass ein Index stark fällt, als dass er stark steigt. Je nach Marktumfeld und Art des Basiswerts lässt sich auch ein »Volatility Smile« beobachten, hier zeigen auch die »Out of the money«-Calls eine höhere Volatilität an (siehe Grafik 1).

Möchte nun eine Emittentin den Preis für einen von ihr emittierten DAX-Optionsschein ermitteln, könnte sie die aus den EUREX-DAX-Optionen ermittelte Volatilität nutzen und als Parameter in ihre Berechnungsformel (zum Beispiel die Black-Scholes-Formel) einfließen lassen. Das bedeutet letztendlich: Je höher die Preise der Optionen für einen fixen Basispreis und einen fixen Referenzpreis an der Eurex sind, desto höher ist die daraus ermittelte Volatilität und desto höher ist der Preis des von der Emittentin berechneten Optionsscheins.

Bei der Erklärung der Interpretation der historischen Volatilität nahmen wir eine Normalverteilung der stetigen Renditen, also lognormalverteilte Aktienkurse, an. Diese Annahme wird auch bei der Berechnung der Optionsscheinpreise im Rahmen des Black-Scholes-Modells getroffen. Wie bereits erwähnt treten in der Wirklichkeit größere Kursausschläge vor allem bei stark gefallenen Kursniveaus auf, als es die Normalverteilung theoretisch beschreibt. Die Black-Scholes-Formel lässt sich durch die Berücksichtigung des Volatility Skew/Smile »korrigieren«, um einen Optionsscheinpreis zu ermitteln, der die tatsächliche Markterwartung besser abbildet.

Auch ein Privatanleger kann die implizite Volatilität für seine Anlageentscheidung nutzen. Denn sie ist ein Indikator für die Unsicherheit der zukünftigen Entwicklung eines Aktienkurses und somit ein Gradmesser für das Risiko einer bestimmten Aktie oder eines Index. So konnte man beispielsweise deutlich steigende implizite Volatilitäten nach dem Ausbruch der Coronapandemie feststellen. Ein weiteres Beispiel ist die Wirecard-Aktie, deren implizite Volatilität vor allem nach den Betrugsvorwürfen der Zeitung Financial Times nach oben ging.

Oft lässt sich eine erhöhte implizite Volatilität auch bei Aktien von Unternehmen feststellen, die in den kommenden Tagen Geschäftszahlen oder andere wichtige Unternehmensmitteilungen veröffentlichen. Da Marktteilnehmer nicht wissen, ob diese positiv oder negativ ausfallen, steigt die Unsicherheit und damit die implizite Volatilität. Sie fällt allerdings nach der Veröffentlichung meist wieder, da es keine Unsicherheit bezüglich der Unternehmenszahlen mehr gibt.