Wissen

Contango und Backwardation

In der letzten Ausgabe der ideas-Wissensrubrik hatten wir uns mit den Grundzügen und der Funktionsweise von Futures (Terminkontrakten) beschäftigt. Aufbauend auf diesem Beitrag möchten wir Ihnen in der vorliegenden Ausgabe die Marktsituationen Contango und Backwardation vorstellen, die bestimmte Konstellationen am Markt für Terminkontrakte beschreiben.

Dabei liegt der Fokus vor allem darauf, zu erläutern, was diese Marktsituationen bedeuten und wie sie sich ergeben können. Dies lässt sich am besten am Beispiel der Rohstoffmärkte verdeutlichen: Denn im Gegensatz zu Zertifikaten, die sich auf Aktien beziehen, liegen Rohstoff-Zertifikaten in der Regel Future-Kontrakte zugrunde.

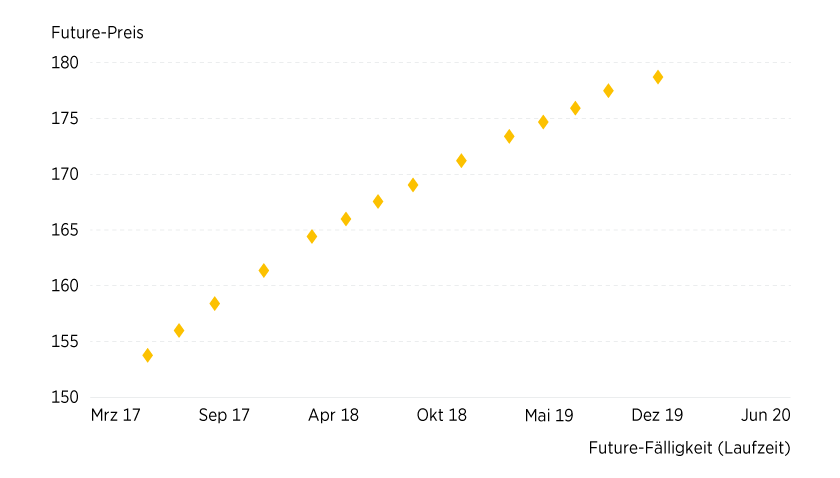

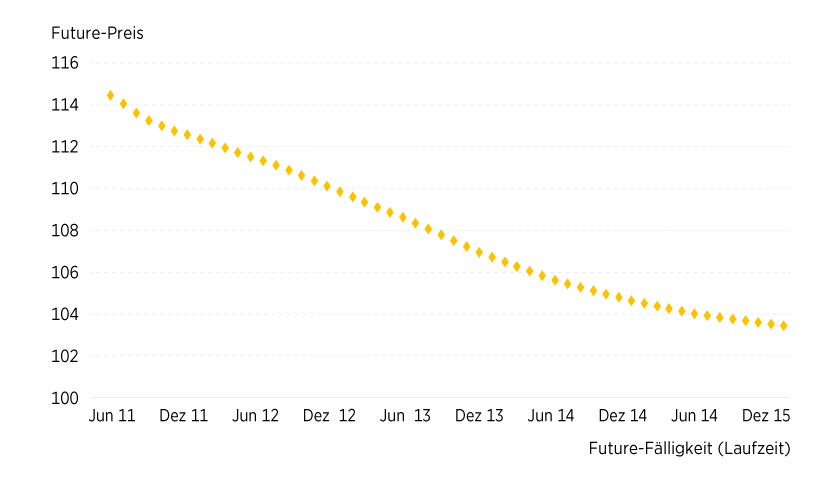

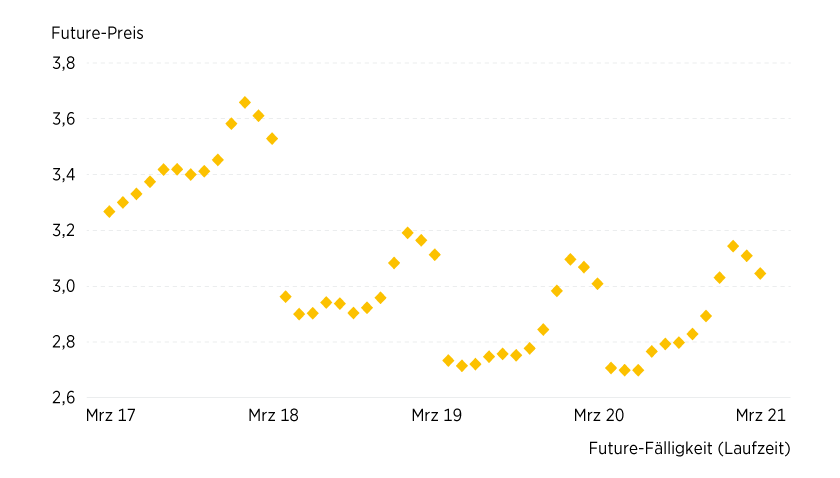

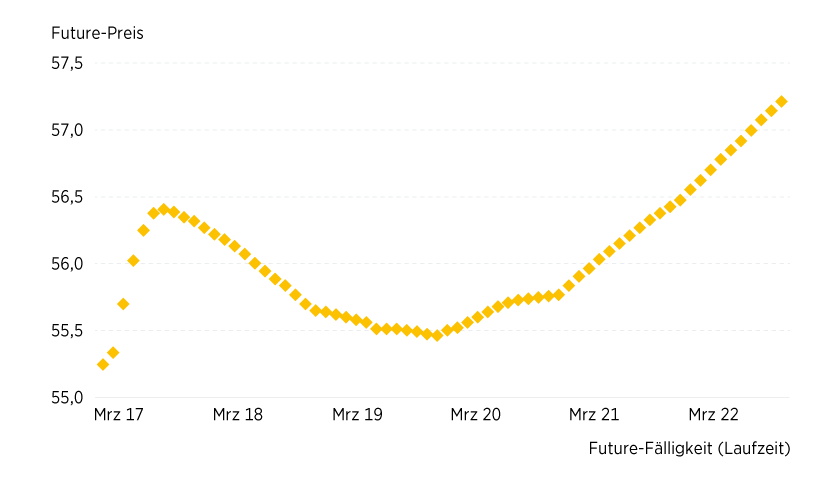

Der maßgebliche Grund dafür ist, dass bei Rohstoff-Zertifikaten Absicherungsgeschäfte in physischer Form für den Emittenten nur schwer umsetzbar sind. Mithilfe von Terminkontrakten können allerdings Rohstoffinvestments ohne Weiteres umgesetzt werden. Kurz zur Erinnerung: Jeder Future ist mit einer bestimmten Laufzeit ausgestattet und besitzt einen eigenen Preis. Das bedeutet, dass es an den Terminmärkten für ein und denselben Rohstoff verschiedene Preise gibt, abhängig von der entsprechenden Laufzeit – dem Lieferzeitpunkt des Rohstoffs. Die Preise richten sich dabei jeweils nach Angebot und Nachfrage. Die Gesamtheit aller Preise von Futures verschiedener Laufzeiten und desselben Rohstoffs wird als Terminkurve bezeichnet. Notieren die längerlaufenden Futures über den kürzerlaufenden, so spricht man von einer Contango-Marktsituation (Grafik 1). Es liegt eine steigende Terminkurve vor, das heißt, der Markt erwartet tendenziell zukünftig einen steigenden Spot-Preis – also den Preis für eine sofortige Lieferung des Rohstoffs. Notieren die Preise der längerlaufenden Futures hingegen unter den kürzerlaufenden, so spricht man von Backwardation, auch Normal-Backwardation genannt (Grafik 2). Marktteilnehmer gehen in dieser Situation von tendenziell sinkenden Spot-Preisen aus. Dies entspricht einer fallenden Terminkurve. In der Realität finden sich beide Varianten von Terminkurven wieder. Häufig aber notieren Terminkurven nicht gänzlich in Contango oder Backwardation, sondern zeichnen sich durch eine Mischung beider Grundformen aus – gegebenenfalls sogar kombiniert mit saisonalen Mustern (siehe Grafiken 3 und 4). Nicht selten kommt es vor, dass sich Terminkurven im Laufe der Zeit verändern, zum Teil abrupt oder innerhalb kürzester Zeit. Beispielsweise wies die Terminkurve des Nordseeöls Brent im Jahre 2011 noch eine Backwardation-Marktsituation auf; diese hat sich allerdings zum aktuellen Zeitpunkt zu einer Contango-Situation entwickelt, die allerdings wieder in eine Backwardation-Situation übergeht (vgl. Grafik 2 und 4). Die Terminkurve des Kaffee-Futures befindet sich aktuell in einer klassischen Contango-Marktsituation.

1) Contango:

Höhere Preise bei längerlaufenden Kontrakten können beispielsweise darauf zurückgeführt werden, dass bereits geförderte Rohstoffe bei einem späteren Liefertermin entsprechend länger gelagert werden müssen. Die hierdurch entstehenden Mehrkosten (Lagerungs-, Finanzierungs- und Versicherungskosten) werden durch einen Preisaufschlag vergütet. Die Erwartung ansteigender Rohstoffpreise am Spotmarkt in der Zukunft kann auch die Preise der Kontrakte mit längeren Laufzeiten in die Höhe treiben. Falls bzw. wenn dabei die Rohstoffkäufer die Preise über die Terminkontrakte absichern wollen, kann dies zu höherer Nachfrage in längerlaufenden Future-Kontrakten führen, was wiederum deren Preis erhöht.

2) Backwardation:

Höhere Preise bei kürzerlaufenden Kontrakten können auftreten, wenn eine Verknappung des Angebots zu befürchten oder bereits eingetreten ist. Dies kann beispielsweise durch einen wetterbedingten Ernteausfall oder durch Lieferengpässe aufgrund von Streiks ausgelöst werden. Ebenso denkbar ist es, dass ein Förderunternehmen (zum Beispiel eine Kupfermine) einen Preisabschlag für spätere Futures-Fälligkeiten hinnimmt, wenn es dadurch auf der anderen Seite Planungssicherheit für den Verkauf des zukünftigen Förderaufkommens erhält. Auch die Erwartung sinkender Preise am Spotmarkt in der Zukunft kann zu fallenden Future-Preisen in den Kontrakten mit längeren Laufzeiten führen. Falls die Verkäufer sich bereits heute dagegen absichern wollen, führt dies zu einem höherem Angebot in längerlaufenden Future-Kontrakten und deren Preis sinkt.

3) Mischformen:

Eine Mischform beider Varianten findet sich beispielsweise bei Rohstoffen wieder, die zum Heizen verwendet werden (siehe Grafik 3); denn diese Rohstoffe werden vor allem in den kalten Wintermonaten wesentlich stärker nachgefragt als in den warmen Sommermonaten.

Trotz dieser Argumente gibt es – im Gegensatz zu Aktien oder festverzinslichen Wertpapieren – keine eindeutige theoretische Herleitung dafür, wie die Terminkurve eines bestimmten Rohstoffs aussehen muss. Dies liegt unter anderem daran, dass Rohstoffe nur eingeschränkt lagerfähig sind (in manchen Fällen sogar gar nicht). Die Preise der Terminkontrakte verschiedener Laufzeiten ergeben sich alleine durch das freie Spiel von Angebot und Nachfrage der Marktteilnehmer. Vor allem kürzerlaufende Terminkontrakte reagieren tendenziell stärker auf geopolitische Entwicklungen und (kurzfristige) Lieferengpässe, die zum Beispiel durch Naturkatastrophen oder Streiks hervorgerufen werden. Für den Rohstoffinvestor ist es wichtig zu verstehen, dass es mehrere Preise für ein und denselben Rohstoff gibt – nämlich einen für jeden Liefertermin. Wenn in der Tagespresse von »dem Ölpreis« gesprochen wird, so bezieht sich dies in der Regel auf den Terminkontrakt mit der kürzesten Restlaufzeit. Der einem Zertifikat zugrunde liegende Basiswert kann aber durchaus ein Future mit einer anderen Fälligkeit sein.

Da es sich bei dem Großteil der angebotenen Rohstoff-Zertifikate um sogenannte Unlimited Zertifikate – also Zertifikate mit einer unbegrenzten Laufzeit – handelt, die zugrunde liegenden Futures aber mit einer festen Laufzeit ausgestattet sind, sollten sich Zertifikate-Investoren über eines im Klaren sein: Vor Fälligkeit eines Future-Kontrakts muss dieser in einen der nächstfälligen Futures getauscht werden. Diesen Vorgang bezeichnet man als »Rollen«. Was bei dem Rollvorgang genau passiert und welche Rolle dabei die Marktsituationen Contango und Backwardation spielen, erfahren Sie in der nächsten Ausgabe von ideas.

Die Commerzbank zählt zu den größten und erfolgreichsten Anbietern von Rohstoffprodukten am deutschen Markt. Einen Überblick über das gesamte Spektrum an Optionsscheinen und Zertifikaten steht im Internet unter www.zertifikate.commerzbank.com zur Verfügung.