Technische Analyse

Das Elliott-Wellen-Prinzip – Teil 2

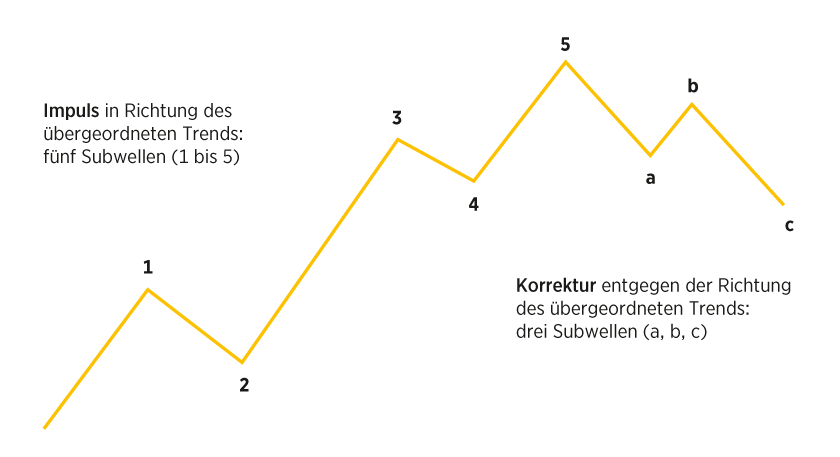

In der letzten Ausgabe wurde dargelegt, dass das Elliott-Wellen-Prinzip von Ralph N. Elliott als Weiterentwicklung der Dow-Theorie basierend auf der Fibonacci-Zahlenfolge entwickelt wurde. Daneben wurde aufgezeigt, dass die Finanzmärkte gemäß diesem Prinzip einem festen Acht-Wellen-Zyklus von fünf Impulswellen in Trendrichtung und anschließend drei Korrekturwellen in entgegengesetzter Richtung folgen. Nachfolgend sollen die wichtigsten Regeln und Richtlinien zu diesem Zyklus skizziert werden.

Wie bereits erläutert, werden Impulswellen mit den Nummern 1 bis 5 versehen, während Korrekturwellen durch die Buchstaben a, b und c gekennzeichnet werden. Elliott stellte für beide Kategorien Regeln fest, die strikt eingehalten werden müssen, sowie Richtlinien, die typischerweise beachtet werden, jedoch nicht zwingend sind.

Impulswellen

Eine Impulswelle in Trendrichtung lässt sich immer in fünf Subwellen unterteilen. Dabei muss die Welle 1 immer eine Impulswelle oder ein sogenanntes Leading Diagonal Triangle (LDT) sein, bei dem die Begrenzungslinien konvergieren. Wie die Impulswelle besteht das LDT aus fünf Subwellen. Bei letzterem kommt es jedoch zu einer preislichen Überlappung zwischen Welle 1 und Welle 4, während dies bei der Impulswelle nicht erlaubt ist. Die Welle 2 stellt eine aus drei Wellen bestehende Korrekturwelle der Welle 1 dar und darf dabei das Tief der Welle 1 nicht zu 100 Prozent erreichen. Die Welle 3 stellt dann wieder eine Impulswelle dar und darf niemals die kürzeste der fünf Wellen sein. Die Welle 4 stellt wiederum eine Korrekturwelle dar, die entweder dreiwellig oder ein aus fünf Subwellen bestehendes Dreieck ist. Mit Ausnahme des LDT (siehe Grafik 1) darf die Welle 4 die Preiskurve nicht bis in das Territorium der vorausgegangenen Welle 1 zurückführen. Die Welle 5 muss ein Impuls oder ein sogenanntes Ending Diagonal Triangle (EDT) sein. Beim EDT konvergieren die Begrenzungslinien und es kommt zu einer preislichen Überlappung von Subwelle 4 mit Subwelle 1. Anders als beim LDT bestehen die fünf Subwellen jedoch ausschließlich aus Korrekturwellen, sodass sich eine 3-3-3-3-3-Sequenz statt einer 5-3-5-3-5-Sequenz ergibt. Mit Blick auf die Richtlinien zu Impulswellen ist festzustellen, dass in der Regel eine der drei Impulswellen in Trendrichtung eine Ausdehnung aufweist, das heißt preislich signifikant länger ist als die anderen beiden. Im Bereich der Aktienmärkte ist dies meist die Welle 3, während es an den Rohstoffmärkten häufig die Welle 5 ist. Die einzelnen Impulswellen stehen dabei meist in einem Fibonacci-Verhältnis zueinander. Eine ausgedehnte Impulswelle erreicht häufig 161,8 Prozent der Länge der anderen Impulswellen. Weitere oft anzutreffende Ausdehnungsgrade sind 200 Prozent und 261,8 Prozent. Kommt es bei einer Impulswelle zu einer Ausdehnung – vor allem bei Welle 3 – so sind die anderen beiden Wellen in Trendrichtung häufig in etwa gleich lang. Kommt es bei Welle 5 zu einer Ausdehnung, so ergibt sich ein mögliches Kursziel, indem man 161,8 Prozent der Strecke vom Tief (im Aufwärtstrend) der Welle 1 zum Hoch der Welle 3 am Tief der Welle 4 nach oben projiziert. Ferner ist bei der Ausbildung der Welle 5 in der Regel eine Abschwächung der Trenddynamik (Momentum) sowie ein Rückgang im Handelsvolumen festzustellen.

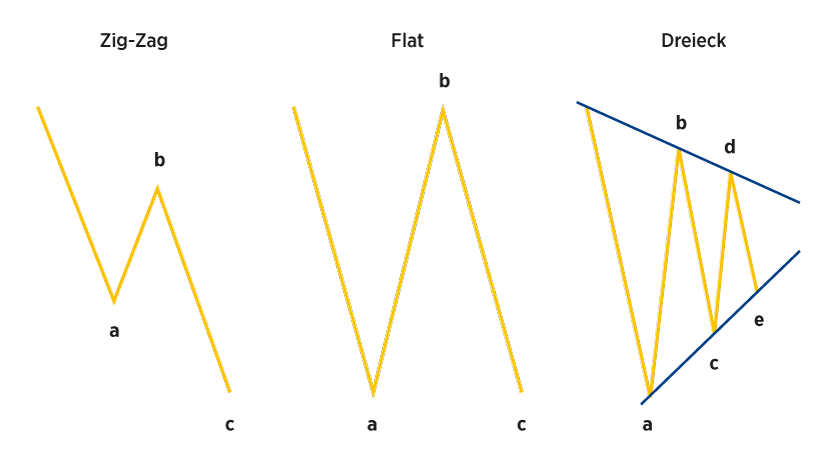

Korrekturwellen

Die Korrekturwellen lassen sich unterteilen in die Formen Zig-Zag, Flat und Dreieck sowie in Kombinationen aus diesen dreien (komplexe Korrektur). Das dreiwellige Korrekturmuster Zig-Zag weist die Wellenstruktur 5-3-5 auf. Dies bedeutet, dass die erste – in Richtung des Korrekturtrends laufende – Welle a in fünf Subwellen unterteilt werden kann. Die anschließende Welle b korrigiert wiederum die Welle a in drei Wellen und darf nicht den Ausgangspunkt der Welle a erreichen. Darauf folgt schließlich die fünfteilige Welle c in Richtung des Korrekturtrends. Letztere läuft dabei über den Endpunkt der Welle a hinaus. Das dreiwellige Korrekturmuster Flat stellt eine eher seitwärts gerichtete Korrektur dar und weist die Wellensequenz 3-3-5 auf. Die Welle a ist somit ebenso wie die Welle b dreiwellig, gefolgt von einer fünfwelligen c-Welle. Das fünfwellige Dreieck – in der Regel auftretend mit konvergierenden Begrenzungslinien (Contracting Triangle) – weist die Wellenstruktur 3-3-3-3-3 auf und wird mit den Buchstaben a, b, c, d, e gelabelt. Es tritt als Welle 4 einer Impulsbewegung oder als Subwelle b einer einfachen Korrekturformation (Zig-Zag oder Flat) auf. Daneben kann es noch Bestandteil komplexerer Korrekturformen sein, deren Darstellung im hier vorliegenden Rahmen jedoch zu weit führen würde. Allgemein lässt sich zu den Korrekturwellen festhalten, dass sie gemäß dem Elliott-Wellen-Prinzip die vorausgegangene Trendbewegung in der Regel in einem Fibonacci-Verhältnis korrigieren (Fibonacci-Retracement), bevor sich der Trend fortsetzt. Typisch vorkommende Retracement-Niveaus sind 23,6 Prozent, 38,2 Prozent, 50 Prozent, 61,8 Prozent, und 76,4 Prozent/78,6 Prozent. Die Korrekturwelle 2 korrigiert häufig 50 Prozent oder 61,8 Prozent der Welle 1, während die Welle 4 eher dazu neigt, 23,6 Prozent oder 38,2 Prozent der Welle 3 zu retracen. Gemäß der sogenannten »Rule of Alternation« ist es unwahrscheinlich, dass im Rahmen einer Impulsbewegung zweimal hintereinander dieselbe Korrekturform auftritt. Entwickelt sich also in Welle 2 ein Zig-Zag, so ist zu erwarten, dass sich Welle 4 als ein Flat oder Dreieck ausbilden wird. Wie bei den Impulswellen gibt es auch Zielprojektionen aus dem Verhältnis der Subwellen der Korrektur. Am wichtigsten ist die Richtlinie, dass die Welle c einer Zig-Zag-Formation preislich häufig genauso lang ist wie Welle a.