Wissen

Was ist eigentlich das Omega?

Die vergangenen ideas-Magazine beschäftigten sich intensiv mit den verschiedenen »Griechen« wie zum Beispiel Delta, Gamma und Theta und beschrieben, wie man sie bei der Auswahl eines Optionsscheins sinnvoll einsetzen kann. In dieser Ausgabe wollen wir uns mit dem sogenannten Omega, auch theoretischer Hebel genannt, beschäftigen. Das Omega gehört nicht zu den »klassischen« Griechen, kann aber bei der Auswahl und Beurteilung von Optionsscheinen für den Anleger auch sehr hilfreich sein. Die Kennzahl ist nicht statisch, sondern verändert sich ständig. Um das Omega zu verstehen, muss man sich zunächst mit dem einfachen Hebel beschäftigen.

Einfacher Hebel

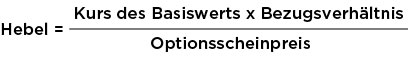

Der Quotient aus dem Kurs des Basiswerts multipliziert mit dem Bezugsverhältnis und dem Preis des Optionsscheins ist der einfache Hebel. Es gilt also:

Mit dieser Kennzahl betrachtet man den Kapitaleinsatz bezüglich eines Optionsscheins im Vergleich zur direkten Investition in den Basiswert. Das folgende Beispiel verdeutlicht den Zusammenhang.

Beispiel 1:

Die A-Aktie kostet an der Börse 60 Euro. Der darauf bezogene Call Optionsschein kostet 1,2 Euro bei einem Bezugsverhältnis von 0,1.

Der Kapitaleinsatz für den Kauf einer A-Aktie ist im Vergleich zum Kapitaleinsatz für die zehn Optionsscheine auf die A-Aktie fünfmal höher.

Der Hebel- oder Leverageeffekt ist eines der wichtigsten Merkmale eines Optionsscheins. Dennoch hat der einfache Hebel als Kennzahl nur einen geringen Aussagewert. Die Kennzahl macht keine Aussage über die Preisreaktion des Optionsscheins aufgrund von Kursveränderungen des Basiswerts. Oft ist es aber im Interesse der Anleger, diese Preisreagibilität des Optionsscheins zumindest tendenziell zu antizipieren, um die Anlagestrategie sinnvoll umzusetzen; hierbei kann das Omega eine Hilfe sein.

Omega

Das Omega gibt an, um wie viel Prozent sich der Preis des Optionsscheins theoretisch verändert, wenn der Kurs des Basiswerts um 1 Prozent steigt bzw. fällt. Die Kennzahl ist eine Kombination aus dem Hebel und dem Delta und wird auch als theoretischer Hebel bezeichnet. Für Leser, die sich noch einmal genauer mit dem Delta beschäftigen möchten, empfehlen wir das ideas-Magazin vom Januar 2016. Es gilt:

Omega = Hebel x Delta

Der Call hat stets einen positiven Omega-Wert, der des Puts dagegen ist negativ, dies ist eine Konsequenz, die sich aus dem positiven (Call) bzw. negativen (Put) Delta ergibt.

Das Omega ist also eine Kennzahl, die durch die Berücksichtigung des Delta eine genauere Aussage über die tatsächliche Hebelwirkung eines Optionsscheins macht, als es der einfache Hebel kann. Der einfache Hebel geht von einem Delta-Wert von 1 bzw. –1 aus, dies gilt nur für Optionsscheine, die sehr stark »im Geld« sind, sodass das Omega meist eine schwächere Hebelwirkung anzeigt, als sie der einfache Hebel erwarten lässt.

Beispiel 2:

Ein »am Geld« liegender Kaufoptionsschein auf die B-Aktie hat einen einfachen Hebel von 5,76, ein Delta von 0,55 und ein Bezugsverhältnis von 1.

Omega = 5,76 x 0,55 = 3,168

Steigt der Kurs des Basiswerts um 1 Prozent, steigt bei sonst gleichbleibenden Faktoren der Optionsscheinpreis um ca. 3,168 Prozent.

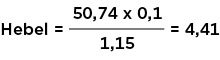

Um dies zu veranschaulichen, werden wir im Anschluss zwei Call Optionsscheine auf die C-Aktie (aktueller Kurs 50,74 Euro) miteinander vergleichen.

Call Optionsschein A (im Geld)

|

Basiswert |

C-Aktie |

|---|---|

|

Basispreis |

40 EUR |

|

Fälligkeit |

14.12.2016 |

|

Bezugsverhältnis |

0,1 |

|

Delta |

0,88692 |

|

Momentaner Preis |

1,15 EUR |

Omega = 4,41 x 0,88692 = 3,91

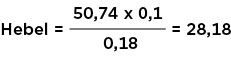

Call Optionsschein B (im Geld)

|

Basiswert |

C-Aktie |

|---|---|

|

Basispreis |

55 EUR |

|

Fälligkeit |

14.12.2016 |

|

Bezugsverhältnis |

0,1 |

|

Delta |

0,35079 |

|

Momentaner Preis |

0,18 EUR |

Omega = 28,18 x 0,35079 = 9,89

Der niedrige Preis von Optionsschein B (hat keinen inneren Wert) führt zunächst einmal zu einem mehr als 6-mal höheren Hebel als bei Optionsschein A. Das Omega von Optionsschein B dagegen ist nur noch 2,5-mal so hoch wie das von Optionsschein A.

Sollte die C-Aktie also um 1 Prozent steigen, so ist für den Optionsschein A ein Anstieg von ca. 3,91 Prozent und für Optionsschein B ein Anstieg von ca. 9,89 Prozent zu erwarten.

An dieser Stelle muss man leider folgende Einschränkungen machen: Erstens ist das Omega immer eine Momentaufnahme, mit der man nur dann eine Aussage über die korrekte Wertentwicklung des Optionsscheins machen kann, wenn alle anderen Marktparameter, außer dem Kurs des Basiswerts, konstant bleiben. Zweitens bleibt das Omega selbst nicht konstant, sondern verändert sich im Laufe der Zeit ständig (analog zum Delta).

Nichtsdestotrotz kann der Anleger das Omega nutzen, um ein Gefühl für die ungefähre Preisentwicklung eines Optionsscheins zu bekommen.