Technische Analyse

Chartformationen: Symmetrisches Dreieck

Nach den in der letzten Folge besprochenen beiden Dreiecksvarianten ansteigendes Dreieck und absteigendes Dreieck werfen wir nun einen genaueren Blick auf die dritte wichtige Variante: das symmetrische Dreieck.

Symmetrische Dreiecke – sie werden gelegentlich aufgrund ihres Aussehens auch als Spulen bezeichnet – können sowohl in einem Aufwärtstrend als auch in einem Abwärtstrend vorkommen. Sie bestehen aus zwei konvergierenden Trendlinien, wobei die obere Linie fällt und die untere Linie steigt. Als Mindestvoraussetzung, dass ein Dreieck definiert werden kann, gilt somit, dass vier Umkehrpunkte vorhanden sein müssen. Ansonsten ließen sich keine zwei Trendlinien zeichnen. Häufig besitzen Dreiecke jedoch fünf oder sechs Umkehrpunkte, die die Begrenzungen der Formation bilden. Mit dem anschließenden Ausbruch aus dem Dreieck wird das Signal in Ausbruchsrichtung ausgelöst. Etwa drei Viertel aller symmetrischen Dreiecke werden in Richtung des vorausgegangenen Trends aufgelöst. Daher gelten sie als tendenziell trendbestätigend. Doch können sie sich auch als Trendumkehrformationen entpuppen. Gewissheit darüber, mit welcher der beiden Möglichkeiten es der Anleger zu tun hat, besteht erst mit einem nachhaltigen Ausbruch per Schlusskurs aus dem Kursmuster.

Zeit und Volumen

Dabei sollte ein wichtiges Zeitlimit beachtet werden. Nach einer allgemeinen Regel sollte der Dreiecksausbruch zwischen zwei Drittel und drei Viertel der Breite des Dreiecks stattfinden. Die Breite wird durch die horizontale Wegstrecke vom ersten Auflagepunkt zur Spitze des Dreiecks definiert. Die Spitze ist der Punkt, an dem sich die beiden konvergierenden Trendlinien schneiden. Haben die Kurse bereits über drei Viertel dieser Strecke zurückgelegt, ohne dass ein Ausbruch erfolgt ist, sollten Anleger dem Dreieck keine nennenswerte prognostische Qualität mehr beimessen. Mit Blick auf das Handelsvolumen gilt wie bei grundsätzlich allen Trendfortsetzungsformationen, dass es im Verlauf der Ausbildung des Musters abnehmen sollte. Beim Ausbruch sollte das Volumen dann deutlich anziehen. Idealerweise ergibt sich zudem aus der genaueren Volumenanalyse bereits ein zusätzlicher Hinweis auf die zu erwartende Ausbruchsrichtung dergestalt, dass Bewegungen innerhalb des Dreiecks in Richtung des späteren Ausbruchs mit höherem Handelsvolumen einhergehen als solche entgegen dieser Richtung. Sollte sich das symmetrische Dreieck mit dem Ausbruch als Umkehrformation zu erkennen geben, gilt ferner wie bei allen Umkehrformationen, dass im Falle einer Bodenformation der Umsatzanstieg beim Dreiecksausbruch wesentlich wichtiger ist als bei einem Dreieck als Topformation.

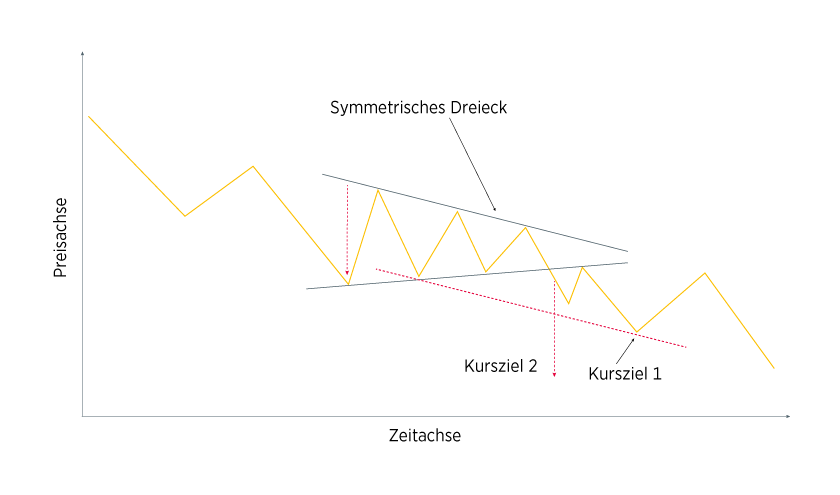

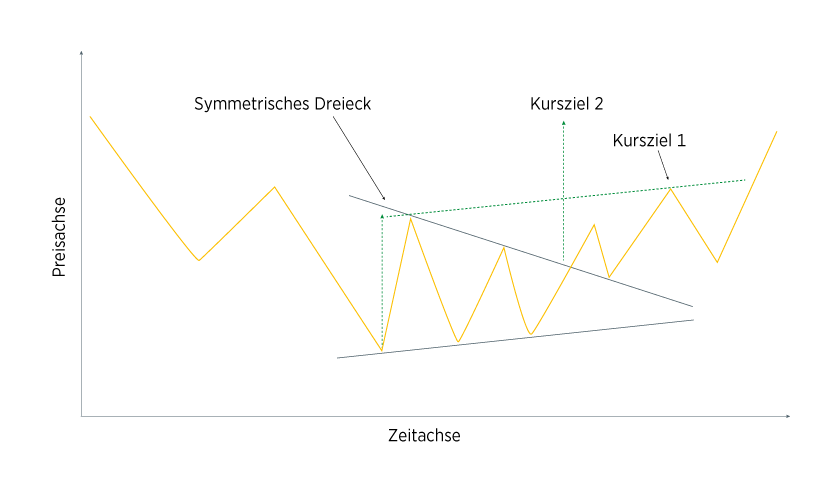

Kursziele

Für das symmetrische Dreieck lassen sich methodisch zwei (Mindest-)Kursziele ermitteln. Nach der ersten Methode wird die Höhe des Dreiecks, das heißt der vertikale Abstand vom ersten Auflagepunkt des Dreiecks zur anderen Dreiecksbegrenzungslinie, vom Ausbruchspunkt in Ausbruchsrichtung projiziert. Bei der zweiten Methode wird eine parallele Linie zu der Dreiecksbegrenzungslinie gezogen, die nicht die durchbrochene Linie ist. Dies entspricht praktisch dem Anlegen eines Trendkanals mit der Rückkehrlinie als Kursziel.

Trade-Management

Beim praktischen Handel eines symmetrischen Dreiecks empfiehlt es sich, einen nachhaltigen Ausbruch aus dem Dreieck abzuwarten, um sich anschließend in Ausbruchsrichtung zu positionieren. Alternativ kann auch eine mögliche Rückkehrbewegung (Pullback) an die gebrochene Dreieckslinie abgewartet werden, um zu einem besseren Chance-Risiko-Verhältnis zu gelangen. Im Falle eines solchen Pullbacks kann zudem der anschließende Anstieg über bzw. Rutsch unter den Punkt, an dem der Pullback startete, zu einem Ausbau der Position genutzt werden. Mit Blick auf das Risikomanagement kann ein initialer Stop-Loss zur Verlustbegrenzung beispielsweise am letzten Auflagepunkt der nicht gebrochenen Dreieckslinie platziert werden. Alternativ kann auch diese Dreieckslinie selbst als (engerer) Stop-Loss gewählt werden.