Technische Analyse

Grundannahmen der Technischen Analyse, Teil 5: Gleitende Durchschnitte

Als Klassiker unter den charttechnischen Indikatoren gilt der gleitende Durchschnitt (GD bzw. Moving Average). Dies liegt vor allem an seiner Vielseitigkeit. Anleger und Investoren können diesen von Technischen Analysten am häufigsten benutzten Indikator auf sehr unterschiedliche Art und Weise für ihre Zwecke fruchtbar machen. Daneben ist er selbst die Basis für eine Vielzahl anderer Indikatoren sowie Grundlage oder sogar ausschließlicher Bestandteil von kompletten Handelssystemen.

Konstruktion

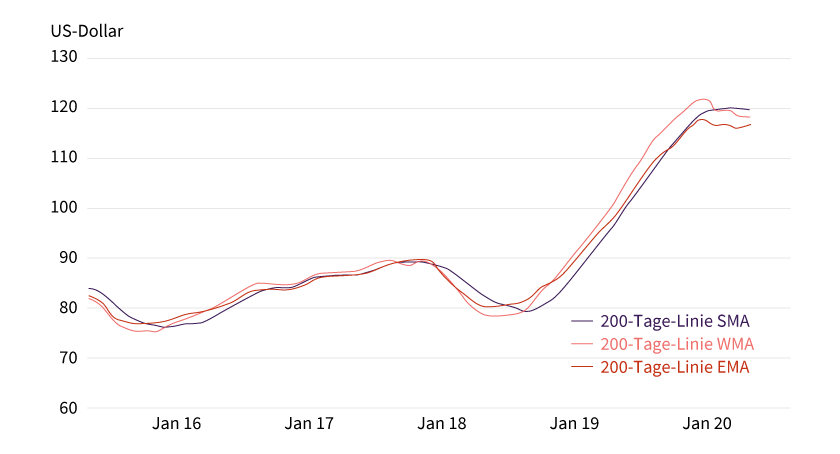

Es existieren verschiedene Möglichkeiten, einen gleitenden Durchschnitt zu berechnen. Am meisten verbreitet ist der arithmetische bzw. einfache gleitende Durchschnitt (Simple Moving Average – SMA). Hier werden einfach alle Schlusskurse eines betrachteten Zeitraums addiert und anschließend durch die Anzahl der Schlusskurse dividiert. Damit besitzt jeder einzelne Schlusskurs den gleichen Einfluss auf das Ergebnis. Durch die auf diese Weise berechnete Durchschnittslinie erfolgt eine Glättung des Kursverlaufs. Die Durchschnittslinie ist deswegen gleitend, weil mit jedem neu hinzukommenden Kurs in der Zeitreihe der älteste Kurs in der Berechnung wegfällt. Manche Technische Analysten bevorzugen nicht den einfachen gleitenden Durchschnitt, sondern einen sogenannten gewichteten gleitenden Durchschnitt. Dieser misst den jüngeren Kursen im Betrachtungszeitraum ein höheres Gewicht bei als den älteren. Hierdurch reagiert die Durchschnittslinie schneller auf eine Richtungsänderung in der Preiskurve, verliert damit jedoch auch einen Teil ihrer Glättungseigenschaft. Diese Gewichtung kann mathematisch auf verschiedene Arten herbeigeführt werden. Beim linear gewichteten gleitenden Durchschnitt (Weighted Moving Average – WMA) werden die näheren Schlusskurse mit einem höheren Gewichtungsfaktor multipliziert als die ferneren Schlusskurse, wobei der Gewichtungsfaktor linear abnimmt bis zum ältesten Schlusskurs. Beim exponentiellen gleitenden Durchschnitt (Exponential Moving Average – EMA) fließt immer die gesamte vorhandene Schlusskurs-Datenreihe in die Berechnung ein. Die eingestellte Periodenlänge dient lediglich der Ermittlung des Gewichtungsfaktors. Auch beim EMA wird dem aktuelleren Kurs ein höheres Gewicht beigemessen als dem jeweils älteren. Der EMA wird bevorzugt im Bereich der Indikatorenberechnung (Beispiel: MACD) sowie bei automatisierten Handelssystemen verwendet, während der SMA bei der visuellen (diskretionären) Analyse der Favorit unter den Technischen Analysten ist. Häufig verwendete Periodenlängen in allen Zeitebenen und allen Arten von gleitenden Durchschnitten sind 20, 50, 100 und 200. Im Tageschart genießt der GD 200 ganz besondere Aufmerksamkeit unter den Investoren, da er für den langfristigen Markttrend steht. Im Bereich des Wochencharts findet auch häufig der GD 40 Anwendung, da er dem GD 200 im Tageschart entspricht.

Trendindikation

Aufgrund der Eigenschaft des gleitenden Durchschnitts, den Kursverlauf zu glätten, erhält der Anleger einen besseren visuellen Eindruck davon, in welche Richtung der untersuchte Wert im entsprechenden Zeitrahmen (Periodenlänge) tendiert. Der hierdurch generierte indikatorentechnische Trendbegriff ist allerdings sorgfältig von der klassischen Trendbestimmung durch die Abfolge von Hochs und Tiefs in der Preiskurve zu unterscheiden. In der praktischen Konsequenz ergeben sich dennoch kaum Unterschiede. Steigt der GD an, wird ein Aufwärtstrend indiziert, fällt der GD, wird auf einen Abwärtstrend hingewiesen. Bewegt sich der GD über einen längeren Zeitraum seitwärts, kann von einem Seitwärtstrend ausgegangen werden. Die Steilheit des GD signalisiert die Trenddynamik. Für den Anleger dient der GD als Filter. Solange er steigt, sind Long-Positionierungen zu bevorzugen. Fällt er, haben Short-Positionierungen eine größere Aussicht auf Erfolg. Das Konzept trendkonformen Handelns wird auf diese Weise einfach umsetzbar.

Unterstützung und Widerstand

Eine weitere wichtige Eigenschaft von gleitenden Durchschnitten ist, dass sie potenzielle Unterstützungen und Widerstände zeigen. Insofern stellen sie praktisch eine Art gebeugte Trendlinie dar. Das Prinzip der wechselnden Polarität findet entsprechend ebenfalls Anwendung, das heißt: Fungierte der GD zuvor als Widerstand, mutiert er nach dessen Überwindung zur Unterstützung. Welche konkreten Periodenlängen in diesem Sinne am besten funktionieren, kann nicht für alle Märkte einheitlich beantwortet werden und ist damit offen für eingehendere Untersuchungen durch Backtest. Jedoch stellen erfahrungsgemäß die oben genannten Periodenlängen (20, 50, 100 und 200) eine gute Ausgangsbasis dar. Eine Optimierung der Periodenlängen bietet sich mit Blick auf den damit verbundenen Aufwand nur dann an, wenn der Anleger lediglich eine begrenzte Anzahl an Märkten genauer beobachtet.

Kreuzungen

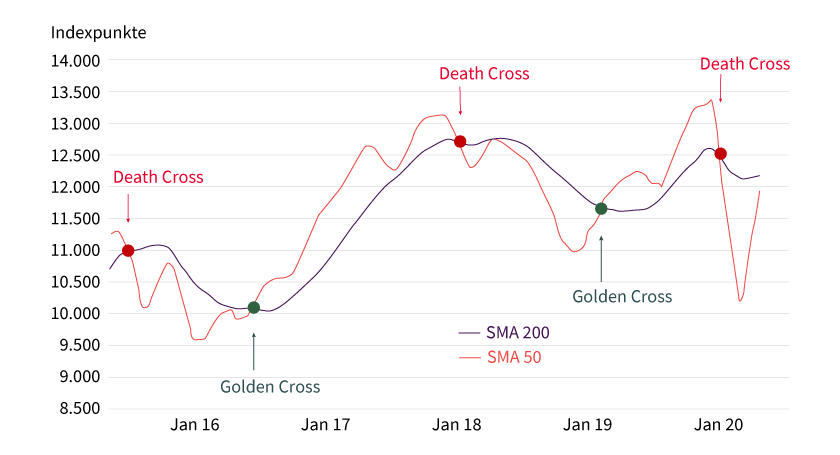

Eine beliebte Anwendungsmöglichkeit von gleitenden Durchschnitten ist die Erzeugung von Handelssignalen durch Kreuzungen. Diese Kreuzungen können sich entweder – bei Verwendung lediglich eines gleitenden Durchschnitts – dadurch ergeben, dass die Preiskurve den GD per Schlusskurs über- oder unterschreitet. Dabei sollte zur Verbesserung der Signalqualität jedoch beachtet werden, dass der GD zugleich eine Steigung in Richtung des Signals aufweist. Oder man verwendet die Kreuzung eines kürzer- und eines längerfristigen GD als Signal (Double-Crossover-Methode). Der längerfristige GD definiert dabei den übergeordneten Trend und der kürzerfristige GD liefert durch das Kreuzen mit dem längerfristigen GD die Einstiegssignale. Steigende Notierungen werden signalisiert, wenn der kürzerfristige GD den längerfristigen GD von unten nach oben schneidet (»Golden Cross«). Fallende Notierungen werden angezeigt, wenn der kürzerfristige GD unter den längerfristigen fällt (»Death Cross«).

Abstand und Marktbreite

Zwar ist der GD seinem Wesen nach ein klassischer Trendfolgeindikator, da er mit einer gewissen Verzögerung dem Trend folgt. Doch lässt er sich auch zur Anzeige eines überkauften oder überverkauften Marktzustands verwenden, was tendenziell der Anwendungsbereich von Oszillatoren wäre. Hierzu kann beispielsweise der prozentuale Abstand des Kurses zu einem bestimmten gleitenden Durchschnitt gemessen und als Indikator verwendet werden. Ferner kann ein GD zur Konstruktion eines Marktbreiteindikators genutzt werden, indem man beispielsweise misst, wie viele Aktien innerhalb eines Index oberhalb eines bestimmten GD notieren. Markiert dann der Index beispielsweise ein neues Allzeithoch, während nur eine geringe Anzahl der darin enthaltenen Titel oberhalb der 200-Tage-Linie notiert, so kann auf eine ungesunde Marktbreite geschlossen werden, was den Gesamtmarkt anfällig für eine Trendumkehr macht.

Das könnte Sie auch interessieren: