Technische Analyse

Der RSI-Indikator – Teil 1

In der Technischen Analyse wurde eine Vielzahl an Indikatoren entwickelt, die dem Anleger bei seinen Handelsentscheidungen helfen sollen. Beginnend mit diesem Artikel sollen einige der wichtigsten Indikatoren vorgestellt werden. Dabei wird der Schwerpunkt auf dem konkreten Praxiseinsatz liegen.

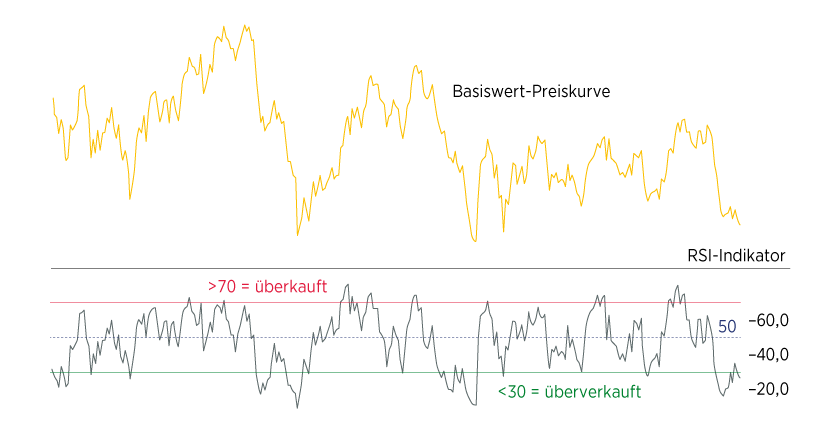

Technische Indikatoren sind mathematische Berechnungen auf der Basis von Kurszeitreihen oder Volumenzeitreihen. Diese Berechnungen werden dann als Liniengrafik dargestellt und meist unmittelbar unterhalb der Preisgrafik des zugrunde liegenden Basiswerts in einem separaten Fenster zeitgleich abgebildet. Einige Indikatoren – wie beispielsweise gleitende Durchschnitte oder Bollinger Bänder – werden hingegen direkt mit der Preiskurve überlagert. Es existieren verschiedene Möglichkeiten, die zahlreichen Indikatoren zu kategorisieren. Dabei lassen sich Überschneidungen nicht ganz vermeiden. Am gebräuchlichsten ist wohl die Unterteilung nach der Art des Einsatzes in Trendfolgeindikatoren, Kontratrendindikatoren und Trendbestimmungsindikatoren. Der Relative Strength Index (RSI) ist einer der populärsten und ältesten Kontratrendindikatoren. Er ist in jeder Chartanalysesoftware enthalten. Der Name ist etwas irreführend, da der Indikator nichts mit dem in der Technischen Analyse ebenfalls Anwendung findenden Konzept der Relativen Stärke zu tun hat, bei dem das Verhältnis zweier Wertpapiere oder eines Wertpapiers zu einer Benchmark gemessen wird. Beim RSI wird hingegen die innere Stärke einer Kursbewegung gemessen.

Konzept des RSI-Indikators

Entwickelt wurde der RSI von Welles Wilder, der den Indikator in seinem 1978 veröffentlichten Buch »New Concepts in Technical Trading Systems« zum ersten Mal der Öffentlichkeit vorstellte. Der Indikator gehört zur Familie der momentumbasierten Kontratrendindikatoren bzw. Oszillatoren. Das Momentum beschreibt die Geschwindigkeit, mit der sich ein Kurs entwickelt. Meist verändert sich vor einer Trendwende zuerst das Momentum, das heißt, die Schwungkraft in Richtung der Trendbewegung lässt nach. Diese Tatsache sollen die Momentumindikatoren ausnutzen, um Einstiegssignale entgegen der vorausgegangenen Trendbewegung zu generieren. Sie werden auch als Oszillatoren bezeichnet, da sie entweder um eine Nulllinie oder innerhalb einer festen Bandbreite (meist zwischen 0 und 100) pendeln. Da sie eine neue Trendbewegung antizipieren, gelten sie zudem als vorlaufende Indikatoren. Wilder wollte mit der Entwicklung des RSI-Indikators zwei Probleme der älteren Indikatoren »Momentum« und »Rate of Change« beseitigen. Zum einen sollte die Art der Berechnung zu einer festen Bandbreite der möglichen Ausschläge des Indikators führen, um historische RSI-Werte und auch die RSI-Werte von anderen Basiswerten miteinander vergleichen zu können. Zum anderen wiesen die genannten beiden älteren Indikatoren sehr erratische Bewegungen auf, die die Interpretation erschwerten. Dieses Problem sollte mit einer Glättungskomponente in der Berechnung des RSI gemildert werden.

Berechnung und Basis-Interpretation

Die Formel zur Berechnung des RSI lautet RSI = 100–100/1 + RS, wobei RS der Quotient aus dem Durchschnitt der Schlusskursbewegungen von x Tagen mit steigenden Kursen und dem Durchschnitt der Schlusskursbewegungen von x Tagen mit fallenden Kursen ist. Die Standardeinstellung für x ist 14 Tage. Der Indikator kann natürlich auch auf Basis des Wochencharts, Stundencharts etc. berechnet werden. Um den Indikator empfindlicher zu machen, kann die Periodenlänge verkürzt werden. Man erhält dadurch mehr Signale, was für kürzerfristige Trader relevant ist. Häufig finden die Periodenlängen 5,7 und 9 Anwendung. Aber auch eine Verlängerung der Periodenlänge auf beispielsweise 21 oder 30 findet gelegentlich Anwendung für längerfristige Betrachtungen. Der Indikator oszilliert zwischen 0 und 100. Grundsätzlich gelten Werte über 70 als überkauft und Werte unter 30 als überverkauft. In einer überkauften Marktsituation ist der Basiswert anfällig für eine Abwärtsbewegung, während eine überverkaufte Situation den Wert anfällig für eine Kurserholung macht. Diese Interpretation gilt vor allem in trendschwachen Phasen, das heißt insbesondere, wenn sich der Wert in einer übergeordneten Seitwärtsbewegung befindet. Einige Anwender verändern die Niveaus für den Überkauft- und Überverkauft-Bereich je nach dem Vorliegen eines Aufwärtstrends oder Abwärtstrends. Demnach kann der Basiswert in einem Aufwärtstrend bereits bei einem RSI unter 40 als überverkauft gelten, während eine Überkauftheit erst über 80 gegeben wäre. In einem Abwärtstrend würde entsprechend bereits eine überkaufte Situation oberhalb von 60 Punkten vorliegen, während erst unter 20 Punkten eine überverkaufte Situation gegeben wäre. Das eigentliche Signal für eine mögliche Trendwende im Basiswert läge in allen genannten Fällen in einem Verlassen des überverkauften Bereichs (Kaufsignal) bzw. des überkauften Bereichs (Verkaufssignal). Wie immer in der Technischen Analyse gilt auch hier: Signale, die in Richtung des übergeordneten Trends weisen, sind zuverlässiger als solche, die komplett antizyklisch sind. Angemerkt sei noch, dass einige Trader auch das Schneiden der Mittellinie (50) als Handelssignal erachten. Ein Kaufsignal entstünde bei einem Schneiden der 50er-Linie von unten nach oben, ein Verkaufssignal bei einem Schneiden der Mittellinie von oben nach unten. In der kommenden Folge werden wir uns im Zusammenhang mit dem RSI-Indikator mit dem Thema Trendlinien, Formationen, Divergenzen sowie der Kombination mit anderen Analysetechniken beschäftigen.